标题

- 标题

- 内容

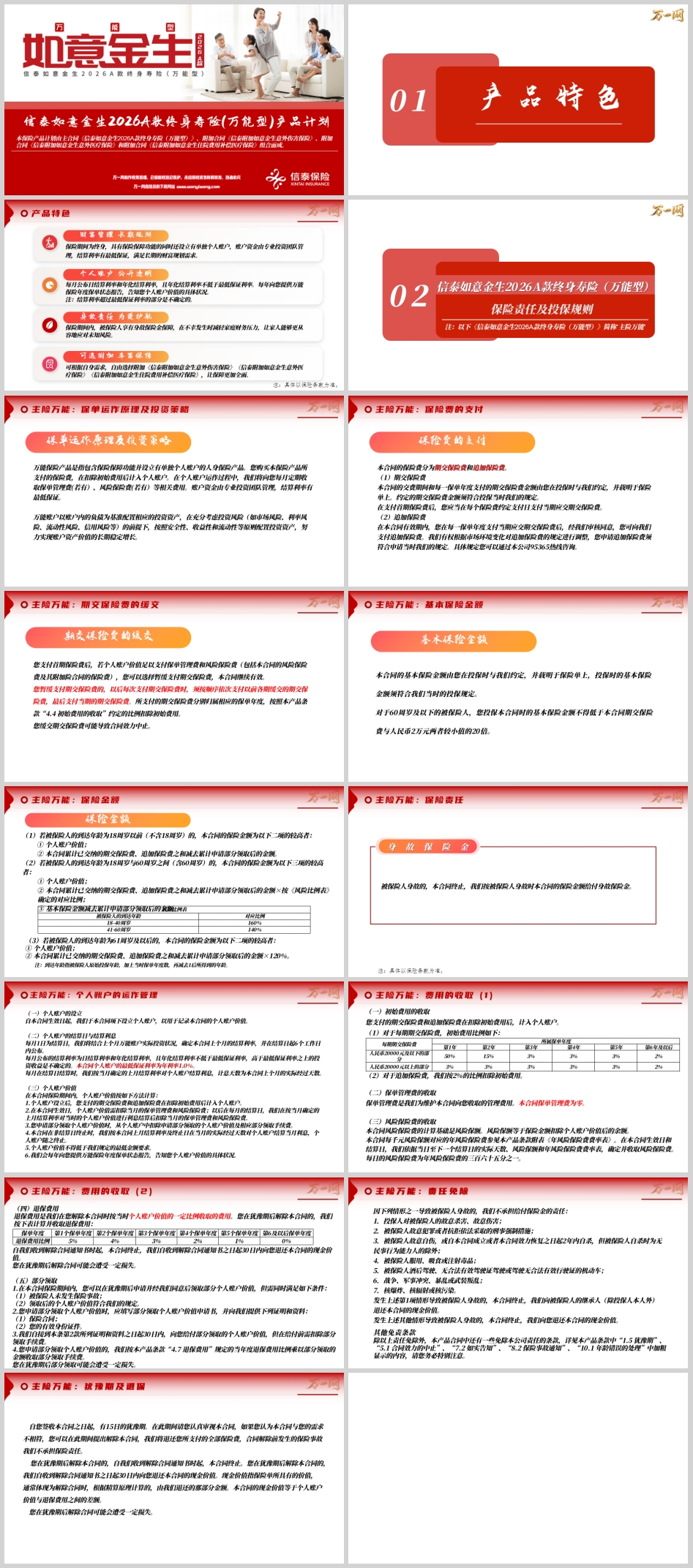

信泰如意金生2026A款终身寿险(万能型):低利率时代的财富管理新选择

一、市场背景:112万亿财富到期的配置挑战

2025年,中国将迎来定期存款的“到期大潮”——112万亿元的巨额资金需要重新寻找投资方向。与此同时,银行利率持续走低,六大行已下架5年期定存产品,3年期挂牌利率跌破2%,传统储蓄方式的收益空间被大幅压缩。在这一背景下,具有财富增值和保障功能的金融产品成为市场关注的焦点。

信泰如意金生2026A款终身寿险(万能型)产品计划应运而生,它由一个主险和三个附加险组合而成,为投资者提供了“保障+财富增值”的综合解决方案。这恰恰迎合了当前市场环境下,投资者既希望资金安全,又渴望获得相对较高收益的双重需求。

二、产品核心:终身保障与财富管理的双重属性

万能型保险的独特定位

信泰如意金生2026A款终身寿险(万能型)作为主险,其本质是一种兼具保险保障和投资功能的金融产品。与传统寿险相比,它的最大特色在于设立了单独个人账户,账户资金由专业投资团队管理,每月公布结算利率,且年化结算利率不低于最低保证利率1.0%。

产品四大特色:

财富管理,长期规划:保险期间为终身,满足长期的财富规划需求

个人账户,公开透明:每月公布结算利率,每年提供万能保险年度保单状态报告

身故责任,为爱护航:提供身故保险金保障,减轻家庭财务压力

可选附加,丰富保障:可根据需求选择附加意外伤害、意外医疗和住院费用补偿保险

这种设计结构使得该产品既具备了传统寿险的保障功能,又拥有了类似于理财产品的投资增值特性,在当前低利率环境下具有独特的吸引力。

个人账户运作机制

万能保险产品的运作原理相对复杂但透明。投保人支付的保险费在扣除初始费用后计入个人账户,账户资金由专业投资团队管理,投资策略遵循安全性、收益性和流动性的平衡原则。

账户运作特点:

结算频率:每月1日为结算日,公布上月结算利率

保证利率:年利率1.0%的最低保证,提供基础安全垫

费用透明:明确公示初始费用、保单管理费、风险保险费等各项费用

灵活缴费:支持期交保险费和追加保险费两种方式

个人账户的设立使得保单价值与保险公司投资表现直接挂钩,当市场投资环境良好时,投保人有机会获得超越保证利率的收益。

三、保险责任设计:多层次保障体系

主险保障责任

主险提供身故保险金保障,保险金额的计算方式根据被保险人到达年龄的不同分为三种情况:

保险金额计算规则:

18周岁前:取个人账户价值与累计净交费两者较高者

18-60周岁:取三项中的最高者,包括个人账户价值、累计净交费乘以对应比例(18-40周岁160%,41-60周岁140%)、基本保险金额减去累计部分领取金额

61周岁后:取个人账户价值与累计净交费乘以120%两者较高者

这种设计使得产品在不同人生阶段提供了差异化的保障额度,特别是在青壮年阶段,通过系数放大,提供了相对较高的保障杠杆。

附加险保障体系

产品计划设计了三个可选的附加险,构建了全面的保障网络:

1. 意外伤害保险

保障范围:意外伤残和意外身故

保障期间:至被保险人年满86周岁

保额要求:最低5万元,最高根据年龄分层设置

2. 意外医疗保险

保障范围:意外医疗费用补偿

特色设计:5年保证续保期间,不会因健康状况变化或理赔情况被拒绝续保

补偿原则:扣除100元免赔额后,社保范围内按90%赔付

3. 住院费用补偿医疗保险

保障范围:意外或疾病住院医疗费用

特色设计:同样提供5年保证续保

等待期设置:意外伤害无等待期,疾病有等待期

三个附加险的保费均从主险个人账户价值中扣除,实现了保障与投资的有机结合。

四、费用结构与投保规则

透明度高的费用体系

信泰如意金生2026A款终身寿险(万能型)的费用结构相对透明,主要包括:

1. 初始费用

期交保险费:第一年50%(2万元及以下部分),逐年递减,第六年起2%

追加保险费:统一按2%比例扣除

2. 保单管理费

明确标注为0,减轻了投保人的长期负担

3. 风险保险费

根据风险保额计算,风险保额=保险金额-个人账户价值

按日计算,从个人账户中扣除

4. 退保费用

前五年逐年递减:5%、4%、3%、2%、1%,第六年及以后为0

鼓励长期持有,避免短期投机

5. 部分领取手续费

按当年退保费用比例收取,同样鼓励长期投资

严格的投保规则

产品设定了较为严格的投保规则,确保风险可控:

投保基本条件:

被保险人年龄:出生满28天至70周岁

保险期间:终身

交费期间:10年

期交保险费最低1万元,按千元递增

风险控制措施:

体检规则:根据累计寿险风险保额确定是否需要体检

契约调查:累计人身险风险保额>200万元需进行契约调查

财务核保:高保额需要提供财务证明材料

职业限制:1-6类职业可投保,但5-6类职业有限额

这些规则既保护了保险公司的经营安全,也确保了产品的长期稳定性。

五、利益演示与实际案例分析

案例演示:40周岁男性的综合保障

以40周岁的信先生为例,他投保了完整的产品计划:

主险:交费期间10年,期交保险费5万元,基本保险金额40万元

附加意外伤害保险:基本保险金额30万元

附加意外医疗保险:基本保险金额1万元

附加住院费用补偿医疗保险:基本保险金额1万元

利益演示关键数据(按年结算利率3.0%测算):

第10个保单年度:个人账户价值约54.9万元,身故保险金70万元

第30个保单年度:个人账户价值约96.3万元,身故保险金96.3万元

第60个保单年度:个人账户价值约230.9万元,身故保险金230.9万元

保障内容汇总:

终身寿险保障:身故保险金随个人账户价值增长

意外伤害保障:最高30万元的意外伤残和身故保障

医疗保障:意外医疗和住院费用补偿各1万元保额

演示结果分析

从利益演示可以看出几个重要特点:

1. 长期增值效应明显

在3.0%的结算利率假设下,经过30年的积累,5万元年交保费的总投入50万元,个人账户价值增长至约96.3万元,体现了较好的长期复利效应。

2. 保障杠杆逐步转化

在缴费初期,由于个人账户价值较低,产品提供了较高的保障杠杆(如第一年个人账户价值仅约3.9万元,但身故保险金达40万元)。随着时间推移,个人账户价值增长,保障逐渐从“高杠杆”向“资产积累”转变。

3. 附加险成本可控

三个附加险的年交保费相对较低,意外伤害险从110.4元起步,随年龄增长逐渐增加;医疗险保费也保持在合理区间,不会对个人账户价值造成重大影响。

六、产品优势与适用人群分析

核心优势总结

1. 应对低利率环境

在银行存款利率持续下行的背景下,该产品提供了最低1.0%的保证利率,且有获得更高结算利率的可能,成为传统储蓄的有力补充。

2. 保障与投资的平衡

既提供了终身寿险保障,又通过个人账户实现了财富增值,满足了中国家庭“保障先行”的理财观念。

3. 灵活性与确定性结合

支持部分领取、追加保费等操作,提供了资金使用的灵活性;同时保证利率和保障额度提供了确定性。

4. 全面保障网络

通过附加险的搭配,构建了从身故、意外到医疗的全面保障体系,实现“一张保单,多重保障”。

适用人群分析

1. 中长期财富规划者

适合有10年以上财富规划需求的人群,特别是准备教育金、养老金的家庭。

2. 风险偏好适中者

不愿承担股市等高波动风险,但又希望获得比存款更高收益的投资者。

3. 保障需求全面者

既关注财富增值,又重视家庭保障,希望一站式解决的家庭。

4. 大额资金配置者

面对112万亿存款到期潮,有较大资金需要重新配置的高净值人群。

七、风险提示与购买建议

重要风险提示

1. 结算利率不确定性

虽然保证利率为1.0%,但超过部分是不确定的,实际结算利率可能随市场环境波动。

2. 长期持有要求

前期费用较高,退保和部分领取可能产生损失,适合长期持有而非短期投机。

3. 保障成本扣除

风险保险费和附加险保费从个人账户中扣除,长期来看会影响账户价值的积累速度。

4. 投资风险转移

万能账户的投资风险实际上由保险公司承担,但最终反映在结算利率上,投保人间接承担了投资风险。

购买前注意事项

1. 明确自身需求

购买前需清楚自己的保障需求和财务目标,避免盲目跟风。

2. 理解产品条款

仔细阅读保险条款,特别是费用结构、保险责任和责任免除部分。

3. 评估缴费能力

期交保费需连续缴纳10年,需确保有稳定的缴费能力。

4. 做好长期规划

将产品作为长期资产配置的一部分,而非短期理财工具。

5. 咨询专业人士

在购买前咨询独立的理财顾问或保险专业人士,确保产品适合自己的实际情况。

八、市场定位与行业趋势

在保险市场中的定位

信泰如意金生2026A款终身寿险(万能型)在当前市场环境下具有明确的定位:

1. 传统储蓄的升级替代

相比银行存款,提供了更高的潜在收益和全面的保障功能。

2. 理财产品的稳健选择

相比银行理财和基金,提供了保证利率和保障功能,风险相对可控。

3. 传统保险的灵活补充

相比传统寿险,提供了更灵活的资金使用方式和更高的增值潜力。

反映的行业趋势

该产品的推出反映了保险行业的几个发展趋势:

1. 产品融合化

保障型产品与投资型产品的界限日益模糊,综合解决方案成为趋势。

2. 长期化导向

在利率下行背景下,能够锁定长期利率的产品受到市场青睐。

3. 透明化运作

费用结构、结算利率等信息更加透明,增强了产品的可信度。

4. 个性化配置

通过主险+附加险的模式,满足了不同客户的个性化需求。

九、结语:低利率时代的明智选择

面对112万亿存款到期的配置难题和持续下行的利率环境,信泰如意金生2026A款终身寿险(万能型)产品计划提供了一个值得考虑的选择。它将终身保障与财富增值相结合,通过万能账户的运作,在保证资金安全的前提下,提供了获取更高收益的可能。

然而,任何金融产品都不是万能的。该产品更适合那些有中长期财务规划需求、风险偏好适中、重视全面保障的投资者。在购买前,务必充分了解产品特点、费用结构和潜在风险,将其作为整体资产配置的一部分,而非全部。

在低利率成为新常态的今天,我们需要重新思考财富管理的逻辑。从单纯追求高收益转向追求风险调整后的合理收益,从短期投机转向长期规划,从单一投资转向多元化配置。信泰如意金生2026A款终身寿险(万能型)正是这一转型过程中的一个工具选项,它不能解决所有的财富管理问题,但可以为构建稳健的财务未来提供一块重要的基石。

最终,明智的财富管理不在于找到“最好”的产品,而在于找到“最适合”自己的产品组合。在这个充满不确定性的时代,保持理性、做好规划、适度分散,才是应对市场变化的根本之道。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号