标题

- 标题

- 内容

2026新春压岁钱规划:从消费到传承的财富启蒙课

一、压岁钱的社会变迁:从传统习俗到现代财富管理

新春佳节,压岁钱作为中国传统习俗的重要一环,承载着长辈对晚辈的祝福与关爱。然而,随着时代的发展,压岁钱的金额、形式和意义都发生了深刻的变化。从几十年前的几元、几十元,到如今的几百、几千甚至上万元,压岁钱已不再是单纯的节日象征,而是演变成了一笔不容忽视的家庭财富。

在2026年的今天,压岁钱管理已经成为现代家庭教育中不可回避的课题。数据显示,一个普通城市家庭的孩子从出生到18岁,累计收到的压岁钱总额可达10万至30万元不等。这笔“被动收入”如果管理得当,可以成为孩子未来教育、创业、婚嫁等重要人生阶段的有力支持;如果管理不当,则可能在无意识中被消费殆尽,错失财富积累的黄金机会。

二、客户画像:现代父母的压岁钱困境

典型家庭特征

压岁钱规划的潜在客户通常具备以下特征:

家庭情况:有未成年子女,每年固定收到压岁钱

客户背景:多为老客户或优质转介绍客户,对理财有一定认知

经济状况:家庭收入稳定,重视子女教育,愿意为孩子长远考虑

年龄分布:主要集中在30-45岁之间,正处于事业上升期和家庭成长期

三大核心痛点

在与这些家庭的沟通中,我们发现他们普遍面临以下困扰:

1. 压岁钱缺乏系统性规划

大多数家庭对于孩子收到的压岁钱采取“临时处理”态度——要么全部交给孩子自由支配,要么由家长“代为保管”。前者容易导致孩子养成不良消费习惯,后者则常常因家庭资金混同而“不知不觉花掉”。年复一年,这笔原本可观的财富就这样在无序中流失。

2. 对未来教育支出的焦虑

随着教育成本不断攀升,从幼儿园到高等教育的全程费用已成为家庭财务的重要负担。许多父母意识到需要为孩子未来教育提前准备,但往往缺乏具体的规划和执行方案。压岁钱作为一笔“额外收入”,本应是教育储备的天然来源,却因缺乏规划而未能发挥应有作用。

3. 财商教育意识的缺失

在现代社会,财商教育已成为儿童教育的重要组成部分。然而,多数家长自身缺乏系统的财商知识,更不知如何引导孩子建立正确的金钱观念。压岁钱作为孩子最早接触的“大额资金”,本应是财商教育的最佳载体,却常常被浪费为单纯的消费机会。

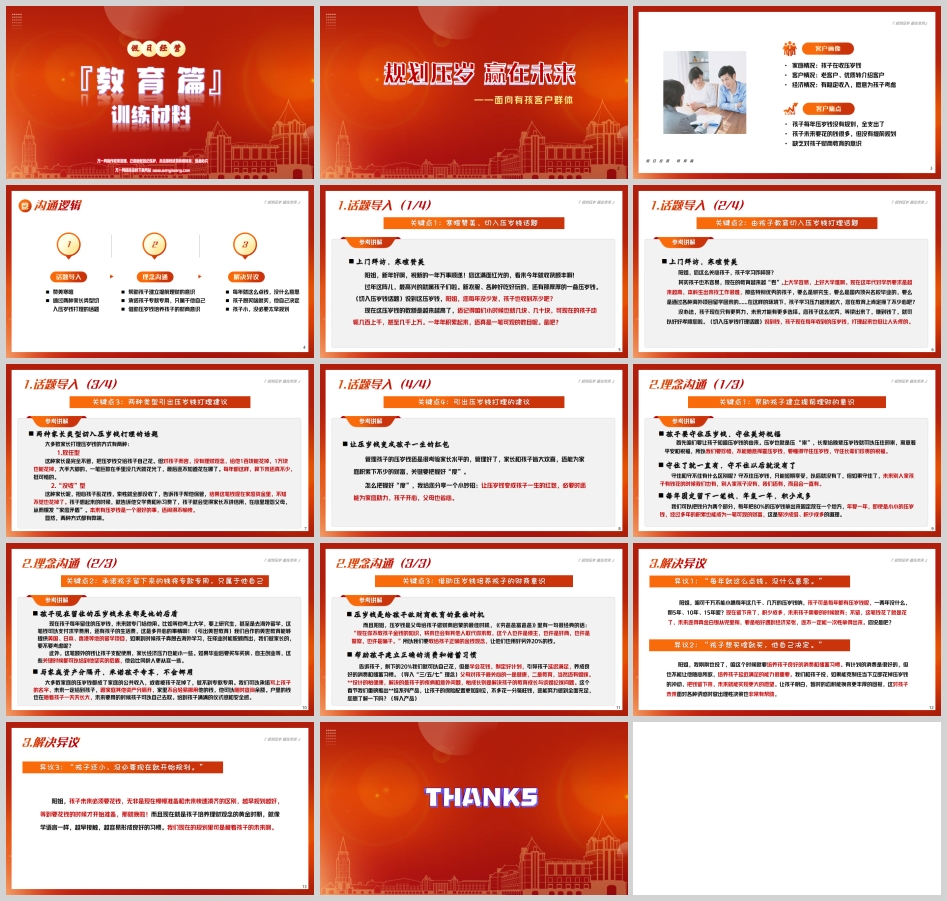

三、沟通策略:从寒暄到理念的渐进式引导

第一阶段:话题导入的艺术

成功的沟通始于自然的开场。针对压岁钱话题,可以从以下几个角度切入:

方式一:节日氛围切入

“王姐,新年好!看您这满面春风的,这个春节一定过得特别开心吧?说到过年,现在最开心的肯定是孩子们了——新衣服、好吃的、好玩的,还有那厚厚的压岁钱红包。您家宝贝今年收了不少压岁钱吧?”

这种开场白从节日氛围出发,自然过渡到压岁钱话题,既营造了轻松愉快的交流氛围,又为后续深入讨论埋下伏笔。

方式二:教育焦虑切入

“李哥,最近孩子学习怎么样?现在教育竞争真是越来越激烈了,上好大学难,找到好工作更难。咱们做父母的,总想给孩子最好的教育机会,可教育成本也是一年比一年高啊。说到为孩子准备教育金,您有没有考虑过,孩子每年收到的压岁钱其实是个很好的起点?”

这种方式直接触动家长对子女教育的关切,将压岁钱规划与教育储备联系起来,增强话题的相关性和紧迫性。

第二阶段:两种极端管理模式的反思

在与客户建立初步共鸣后,可以引导他们反思常见的压岁钱管理模式:

放任型管理的弊端

“有些家长觉得压岁钱就应该完全交给孩子自己处理,认为这是培养孩子独立性的方式。但实际情况是,缺乏理财观念的孩子面对‘突然降临’的财富,往往会在短时间内挥霍一空。今年花完了,明年继续花,年年如此。等到孩子真正需要用钱的时候,这笔本该积累起来的财富早已不知所踪。”

没收型管理的矛盾

“另一种常见的做法是家长‘代为保管’,告诉孩子‘妈妈帮你存起来’。但这种保管往往缺乏明确的账户分离,压岁钱很容易混入家庭日常开支中,最终‘不知不觉就花掉了’。当孩子问起时,家长只能以‘交学费了’‘买学习用品了’等理由搪塞,这不仅损害了家长的信誉,还可能引发亲子矛盾。”

通过分析这两种极端模式的弊端,让客户意识到压岁钱管理需要更加科学、系统的方案。

四、核心理念:压岁钱管理的三重价值

价值一:财富积累的复利效应

压岁钱管理的第一重价值在于利用时间的力量实现财富增值。通过专业的理财规划,每年看似不多的压岁钱可以产生惊人的复利效应。

案例演示:

假设一个孩子从出生开始,每年将1万元压岁钱进行理财规划,按照年化3.5%的收益率计算:

到18岁时,累计本金18万元,账户价值可达约25万元

到22岁大学毕业时,账户价值可达约29万元

到30岁时,账户价值可达约40万元

这笔资金可以成为孩子大学教育、创业启动、婚嫁购房等重要人生节点的有力支持。更重要的是,这种积累过程完全是“无痛”的——不需要家庭额外支出,只是将原本可能被消费掉的压岁钱转化为长期资产。

价值二:财商教育的实践平台

压岁钱为家长提供了对孩子进行财商教育的绝佳机会。通过合理的规划,可以让孩子在实践中学习以下重要理财观念:

所有权与使用权分离

教导孩子区分“可以花的钱”和“需要留住的钱”。建议将压岁钱分为两部分:80%作为长期储备,20%作为当期可支配资金。这种划分帮助孩子理解延迟满足的意义,培养长期规划意识。

账户透明与参与感

为孩子建立专属账户,定期向他们展示账户余额和增长情况。这种透明化操作不仅能增强孩子的信任感,还能让他们直观地看到“钱生钱”的过程,激发理财兴趣。

目标导向的储蓄

引导孩子为特定目标储蓄,如心仪的玩具、特别的旅行等。通过设定储蓄目标、追踪进度、最终实现目标的全过程,让孩子体验计划与执行的乐趣,培养目标管理能力。

价值三:亲情传承的情感载体

压岁钱本质上是一种情感传递——长辈的关爱与祝福。通过科学的规划管理,可以将这种一次性情感表达转化为持续终身的关爱。

专款专用的承诺

向孩子明确承诺:这些钱只属于他/她自己,家庭不会挪用。这种承诺不仅是财务上的保障,更是情感上的尊重,有助于建立健康的亲子信任关系。

关键时刻的支持

当孩子在重要人生节点需要使用这笔资金时——无论是升学、创业还是成家——这份来自多年积累的支持将成为他们最坚实的后盾。这种支持不仅是经济上的,更是心理上的:让孩子感受到家人长期的爱与期待。

代际财富的启蒙

压岁钱规划可以成为家庭财富传承的微型实践。通过这个过程,孩子不仅学习如何管理自己的财富,更在潜移默化中理解家庭财富的积累、管理和传承逻辑。

五、产品适配:为压岁钱规划量身打造的解决方案

教育年金保险:时间的朋友

针对压岁钱的长期性和确定性需求,教育年金保险提供了理想的解决方案。这类产品具有以下特点:

确定性的兑付

保险合同明确约定在特定时间点(如18岁、22岁等)给付确定金额,确保资金在孩子关键教育阶段准时到位。

安全的增值

通过保险公司的专业投资运作,在保证本金安全的前提下追求稳健增值,规避市场波动风险。

附加保障功能

多数教育年金产品可附加健康保障,为孩子提供全面的风险防护。

万能型寿险:灵活与保障的结合

对于希望兼顾灵活性和保障功能的家庭,万能型寿险是值得考虑的选择:

账户透明运作

每月公布结算利率,资金运作透明可查,有助于家长向孩子展示财富增长过程。

部分领取灵活

在需要时可以申请部分领取,满足孩子成长过程中的阶段性资金需求。

保障杠杆效应

在积累财富的同时提供寿险保障,实现储蓄与保障的双重功能。

指数型产品:适度参与市场增长

对于风险承受能力较强、希望适度参与资本市场增长的家庭,可以考虑与指数挂钩的分红型产品:

下有保底、上有空间

提供保证收益的同时,通过分红机制分享保险公司的投资成果。

平滑机制保障

通过分红特别储备账户平滑不同年份的收益波动,提供相对稳定的回报预期。

六、异议处理:从质疑到认同的转化艺术

异议一:“每年就这么点钱,没什么意思。”

回应策略:强调复利效应和长期积累的力量

“张姐,我完全理解您的想法。单独看某一年,几千上万的压岁钱确实不算太多。但我们要看到三个关键点:第一,这不是一次性的,而是每年都有的稳定现金流;第二,孩子从出生到成年有近20年时间,累计起来就是一笔可观的数目;第三,通过科学的理财规划,这些钱还能‘钱生钱’。您现在觉得‘没什么意思’,等到孩子18岁时,可能会惊喜地发现,这些‘小钱’已经变成了一笔能够改变他人生轨迹的‘大钱’。”

异议二:“孩子想买啥就买,他自己决定。”

回应策略:区分即时满足与延迟满足

“李哥,您说的对,我们应该尊重孩子的自主权。但自主权不等于无限制的消费自由。真正的财商教育是教会孩子在‘现在想要’和‘未来需要’之间做出明智选择。我们可以和孩子约定,压岁钱的一部分(比如20%)他可以自由支配,但大部分(80%)要留下来为更大的未来目标做准备。这样既满足了孩子当下的需求,又培养了他们的长期规划能力。您觉得这样的平衡怎么样?”

异议三:“孩子还小,没必要现在就开始规划。”

回应策略:强调时间价值和习惯养成

“王姐,正因为孩子小,现在才是最好的开始时机。理财习惯和语言学习一样,越早培养效果越好。现在开始规划,等孩子需要用时,我们已经积累了十多年的时间价值;等到孩子快要用钱时再规划,就只剩下焦虑和匆忙了。而且,现在的规划不仅仅是为了钱,更是为了帮孩子建立受用一生的理财观念。您说是吧?”

七、执行框架:三步实现压岁钱科学管理

第一步:家庭共识与目标设定

召开家庭会议,与孩子一起讨论压岁钱的用途和规划。设定短期、中期、长期目标,让每个家庭成员都理解并认同规划的意义。

短期目标(1年内):购买心仪物品、实现小愿望

中期目标(3-5年):兴趣培养、特别旅行

长期目标(10年以上):教育基金、创业启动金

第二步:账户设立与资金分配

设立专门的压岁钱管理账户,建议采用“80/20法则”:

80%进入长期储备账户,用于教育、成长等重大支出

20%进入灵活支配账户,满足孩子当下的合理需求

账户应以孩子名义设立,确保资金归属清晰透明。

第三步:定期回顾与动态调整

建立年度回顾机制,每年春节前后与孩子一起:

查看账户增长情况,分享理财成果

评估目标完成进度,调整未来计划

讨论新一年的压岁钱规划方案

通过定期参与,让孩子在实践中学习理财知识,培养财务责任感。

八、社会价值:超越家庭的财富文明

压岁钱科学规划的意义远不止于单个家庭的财富管理。当这一理念被广泛接受和实践时,将产生深远的社会影响:

培养理性的财富观念

从小接受科学财商教育的孩子,成年后更可能形成理性、稳健的财富观,避免极端消费和投机行为。

促进代际财富健康流转

科学的压岁钱管理有助于形成健康的代际财富传递模式,减少因财富处理不当引发的家庭矛盾。

夯实社会金融稳定基础

具有良好财商的公民群体是金融体系稳定的重要基础。从小培养的理财习惯将伴随一生,形成个人和社会的双重财富保障。

传承优秀的家庭文化

压岁钱规划不仅是财务安排,更是家庭价值观的传递。通过这一过程,勤俭、规划、责任等传统美德得以在现代语境中延续和发展。

结语:从压岁钱到未来财富的桥梁

2026年的新春,压岁钱不再仅仅是节日的点缀,而是连接现在与未来、消费与积累、个体成长与家庭传承的重要桥梁。作为家长,我们有责任也有机会,通过科学的规划,将这份传统祝福转化为孩子终身的财富基石。

压岁钱规划的本质,是对孩子未来的深度投资。它投资的不只是金钱,更是理财智慧、规划能力和责任意识。当我们的孩子长大成人,他们收获的将不仅是账户上积累的数字,更是受用一生的财富管理能力。

在这个充满不确定性的时代,为孩子的压岁钱做好规划,就是在为他们构建确定性的未来。让我们从今年春节开始,将每一份压岁钱都转化为孩子成长路上的坚实阶梯,让传统习俗在现代理财智慧的照耀下,焕发出新的生机与价值。

压岁钱,压住的是“祟”,开启的是未来。规划压岁钱,就是规划孩子的明天,规划家庭的未来,规划一份可以代代相传的财富智慧。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号