标题

- 标题

- 内容

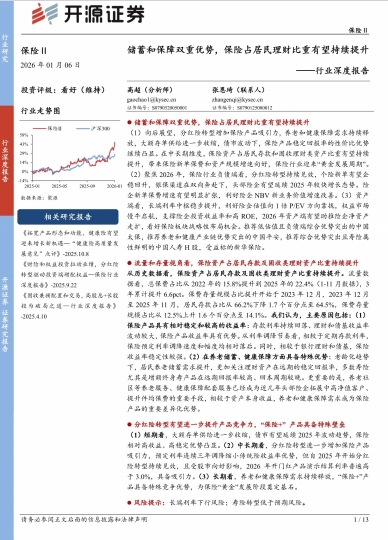

储蓄与保障双轮驱动,保险重塑居民理财新格局——深度解析保险行业“黄金发展周期”

近年来,伴随宏观经济环境变化、利率中枢下行与居民财富管理需求升级,保险在居民资产配置中的地位显著提升。开源证券最新发布的行业深度报告指出,保险凭借储蓄与保障的双重优势,在居民理财中的占比持续提升,行业正步入“黄金发展周期”。

一、行业核心结论:保险迎“黄金发展周期”,资产占比持续提升

报告核心观点可概括为三点:

中长期趋势:分红险转型增强产品吸引力,养老与健康需求持续释放,大额存单供给收缩、债市波动背景下,保险稳定回报率的性价比优势凸显,保险资产在居民存款及固收类理财中的占比将进一步提升,驱动新单保费与资产规模增速向好。

2026年展望:负债端分红险转型见效,个险新单企稳,银保渠道头部险企延续高增长,NBV(新业务价值)增速改善;资产端长端利率中枢上行、权益市场慢牛,支撑投资收益率与ROE,净资产走扩,板块迎战略性布局机会。推荐中国太保(低估值+负债端优势)、中国平安(养老健康产业链领先)、中国人寿H股(综合优势+寿险属性鲜明),新华保险为受益标的。

数据验证:流量视角下,总保费占居民理财比重从2022年的15.8%升至2025年1-11月的22.4%(3年提升6.6pct);存量视角下,2023年12月至2025年11月,居民存款占比从66.2%降至64.5%,保费存量占比从12.5%升至14.1%,保险资产正加速替代传统存款与固收理财。

二、流量与存量双视角:保险资产占比提升的底层逻辑

(一)流量视角:保费增速跑赢理财,占比三年提升6.6pct

从增量看,保险已成为居民新增理财的“主力军”。2022年至2025年1-11月,总保费在居民理财中的占比从15.8%跃升至22.4%,三年累计提升6.6个百分点。这一增速远超同期银行理财、货币基金等固收类产品,反映出居民对保险的配置偏好显著增强。

(二)存量视角:保险替代存款,成第二大固收类资产

从存量结构看,保险资产对存款的“替代效应”尤为明显。2023年12月至2025年11月,居民存款占比下降1.7个百分点至64.5%,而保费存量占比上升1.6个百分点至14.1%,保险超越银行理财(假设理财占比同步下降),成为仅次于存款的第二大固收类资产。这一变化标志着居民资产配置从“存款主导”向“存款+保险”双核心转型。

(三)驱动因素:收益稳定性与“保障+服务”差异化优势

保险占比提升的核心逻辑在于其“收益稳、保障全、服务特”的三重优势:

收益稳定性碾压理财与债基:存款利率持续回落(如3年期定存利率从2022年的2.75%降至2025年的2.0%以下),银行理财与债基因债市波动(2025年债市经历两轮调整)收益率起伏剧烈;而保险产品预定利率调降节奏滞后(如2023年传统险预定利率从3.5%降至3.0%,2025年分红险预定利率仍保持2.5%-3.0%),且实际兑付收益受“保证+浮动”机制保护,长期回报率更稳定。以增额终身寿险为例,其IRR(内部收益率)长期锁定3.0%左右,显著高于同期大额存单与短债基金。

养老储蓄需求爆发,远期收益优势凸显:老龄化加速(2025年我国60岁以上人口占比超20%)推动居民养老储蓄需求激增,而保险(尤其是增额终身寿、养老年金险)的“长期锁息”特性完美匹配这一需求——其远期现金价值增速快、回本周期虽长(通常5-8年),但持有10年以上IRR普遍超2.8%,且部分产品可对接养老社区入住权,形成“储蓄+服务”的复合价值。

健康与养老服务构建差异化壁垒:头部险企(如泰康、太保、平安)近年加速布局“保险+医养”生态,通过养老社区入住资格、高端医疗服务、健康管理等增值服务,将保险产品从“金融工具”升级为“生活解决方案”。例如,购买200万以上年金险可获高端养老社区优先入住权,此类服务对中高净值客户的吸引力远超单纯收益比较,成为提升件均保费的关键抓手。

三、分红险转型:“保险+”模式强化长期竞争力

报告强调,分红险转型是保险行业提升产品吸引力的核心抓手,其短期、中期、长期逻辑层层递进:

(一)短期:大额存单收缩+债市波动,保险“稳定器”价值凸显

2025年以来,银行大额存单供给进一步收缩(部分银行停售3年期以上大额存单),而债市延续2024年的波动趋势(全年振幅超5%),银行理财与债基净值波动加剧,投资者风险偏好下降。此时,保险产品的“刚兑属性”(传统险保证利率+分红险最低保证收益)与“低波动特征”成为资金“避风港”,推动短期保费增速超预期。

(二)中期:分红险转型见效,演示利率优势激活需求

2023年起,监管引导行业从“传统险独大”转向“传统险+分红险”多元结构(传统险预定利率从3.5%降至3.0%,分红险预定利率保持2.5%-3.0%)。尽管传统险收益率优势收窄,但分红险的“浮动收益”特性随2025年股市回暖(沪深300指数年内涨超15%)显现弹性——2026年开门红产品中,头部险企分红险演示结算利率普遍高于3.0%(如某产品演示中档利率达3.5%),叠加“保证+浮动”的双层收益结构,对追求“稳增长+适度弹性”的客户吸引力显著增强。预计2026年分红险新单占比将提升至40%以上,成为负债端增长的核心动力。

(三)长期:“保险+”生态锁定养老与健康刚需,构筑竞争壁垒

长期来看,保险的核心竞争力在于对“全生命周期需求”的覆盖能力。一方面,养老需求从“储蓄”向“服务+储蓄”升级,险企通过“保单+养老社区”模式(如泰康“幸福有约”、太保“太保家园”)绑定客户长期需求,形成“年轻时投保、年老时入住”的闭环;另一方面,健康需求从“治病”向“预防+治疗”延伸,险企通过“保险+健康管理”(如平安“臻享RUN”、友邦“健康友行”)提供体检、问诊、康复等服务,提升客户粘性。这种“产品+服务”的生态壁垒是银行理财、公募基金等竞品难以复制的,为保险行业的“黄金发展”奠定了基石。

四、2026年展望:负债端与资产端共振,板块迎战略机遇

(一)负债端:新单保费增速扩张,NBV改善可期

2026年,保险负债端将迎来“量价齐升”:

量:分红险转型持续见效,个险渠道新单保费有望企稳回升(2025年受传统险需求透支影响,个险新单同比微降,2026年低基数下增速或达10%+);银保渠道在“险企-银行”双向合作深化(如专属产品设计、联合营销)下,头部险企(如国寿、平安)有望延续2025年20%+的高增长态势。

价:分红险占比提升带动新业务价值率(NBVM)改善(分红险NBVM通常高于传统险5-10pct),叠加新单保费增速扩张,险企NBV增速有望从2025年的5%提升至2026年的15%以上。

(二)资产端:利率上行+权益慢牛,净资产走扩

资产端利好主要来自两方面:

利率环境:长端利率中枢稳步提升(2025年末10年期国债收益率回升至2.8%,2026年或进一步上行至3.0%以上),险企存量固收资产(如债券、存款)公允价值上升,同时新增资产配置收益率提高,利差损压力缓解,估值有望向1倍P/EV(内含价值)回归。

权益市场:政策面“活跃资本市场”导向下,2026年权益市场或开启慢牛(预计沪深300指数涨幅10%-15%),险企权益投资(股票+基金占比约15%)将贡献超额收益,支撑总投资收益率(2025年约4.5%,2026年或升至5.0%以上)与ROE(2025年约10%,2026年或提升至12%),进而推动净资产走扩。

五、风险提示与投资建议

报告提示两大风险:一是长端利率超预期下行(可能压缩固收资产收益,加剧利差损);二是寿险转型低于预期(如分红险销售不及预期、个险队伍产能下滑)。

投资策略上,建议关注低估值+负债端优势突出的标的:

中国太保:负债端新单增速领跑行业,分红险转型进度领先,且估值处于历史低位(2025年末P/EV约0.6倍)。

中国平安:养老与健康产业链布局最完善(“保险+医疗+养老”生态闭环),客户粘性强,2026年NBV增速有望超预期。

中国人寿H股:寿险属性最鲜明(保费中寿险占比超90%),综合优势突出,H股估值较A股折价显著(约30%),具备修复空间。

新华保险:受益银保渠道高增长,2026年新单保费弹性大,为板块β行情的受益标的。

结语:保险从“可选”到“必选”,开启财富管理新时代

在利率下行、理财波动、老龄化加剧的背景下,保险凭借“储蓄+保障+服务”的三重优势,正从居民理财的“可选配置”变为“必选配置”。流量与存量数据的双重验证、分红险转型的持续推进、“保险+”生态的壁垒构建,共同指向一个结论:保险行业已进入“黄金发展周期”。对于投资者而言,把握这一趋势,布局低估值、强转型的龙头险企,或将收获财富管理与行业成长的双重红利。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号