标题

- 标题

- 内容

随着我国老龄化进程加速与居民财富管理需求升级,养老年金保险已成为家庭资产配置中不可或缺的“安全垫”。信泰人寿近期推出的“如意鑫享A款养老年金保险(分红型)”,凭借“保证利益+浮动红利”的双轨设计,为消费者提供了一种兼顾确定性保障与潜在增值空间的养老解决方案。

养老年金保险的本质是通过“年轻时储蓄、退休后领取”的时间杠杆,对冲长寿风险与收入中断风险。信泰如意鑫享A款的独特之处在于其“分红型”属性——在保证基础养老金领取的同时,引入非保证的红利分配机制,形成“保底+浮动”的双重收益结构。这种设计既满足了消费者对“安全托底”的核心需求,又通过分享保险公司经营成果,为长期持有者提供了超越传统年金险的收益想象空间。

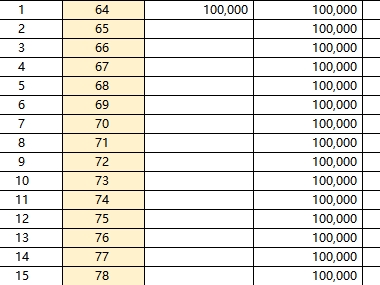

从产品形态看,如意鑫享A款属于“即期领取型”养老年金险:被保险人从64岁(保单首年末)即可开始领取养老年金,每年固定领取1,443元(保证部分),直至终身。这种设计与我国“早退休、长寿命”的社会趋势高度契合——对于临近退休或已退休的中高龄人群,无需经历漫长的资金积累期,即可快速获得稳定的现金流补充。

根据计划书数据,如意鑫享A款的保证利益部分呈现三大特征:

领取金额稳定:自第1个保单年度末(被保险人64岁)起,每年固定领取1,443元养老年金,直至被保险人身故。这一设计确保了无论市场环境如何变化,投保人都能获得合同约定的基础现金流,有效抵御长寿风险(即“活多久、领多久”)。

现金价值持续增长:保单现金价值(退保金)从第1年末的72,759元起步,逐年递增至第10年末的95,765元,之后保持稳定(约99,000元)。这意味着即使投保人在领取期间选择退保,也能获得接近或超过已交保费的资金返还,流动性风险可控。

身故保障托底:若被保险人在领取期内身故,受益人可获得“累计已交保险费”与“现金价值”的较大者作为身故保险金。例如,第1年末身故可获赔100,000元(累计已交保费),第5年末身故可获赔100,000元(仍高于当期现金价值94,869元),确保本金安全。

作为分红型产品,如意鑫享A款的红利部分是其区别于传统年金险的核心亮点。根据计划书说明,红利分配比例为70%(即可分配盈余的70%分配给保单持有人),且仅来源于利差(即保险公司实际投资收益高于预定利率的部分)。

从演示数据看,红利部分呈现以下特点:

初期红利较低:第1年末当年度红利对应的养老年金仅1,443元(与保证部分持平),但随着时间推移,红利逐年递增。例如,第10年末当年度红利养老年金增至1,938元(较保证部分高34.4%),第20年末增至2,722元(高88.6%),第30年末增至3,963元(高174.6%)。

累积效应显著:累计领取的养老年金(保证+红利)随时间呈指数级增长。第10年末累计领取16,793元(较纯保证的14,430元多2,363元),第20年末累计40,228元(多11,368元),第30年末累计73,725元(多30,435元),充分体现了复利的时间价值。

现金价值同步提升:红利对应的累积交清增额现金价值从第1年末的1,415元增长至第30年末的31,021元,推动总现金价值(保证+红利)从74,174元增至129,784元,较纯保证的现金价值(98,763元)高出31,021元,进一步增强了保单的资产属性。

保单年度 | 保证养老年金 (年) | 红利养老年金 (年) | 红利增幅 | 累计保证领取 | 累计红利领取 | 累计总领取 |

第5年末 | 1,443 | 1,644 | +14.0% | 7,215 | 8,658 | 15,873 |

第10年末 | 1,443 | 1,938 | +34.4% | 14,430 | 22,363 | 36,793 |

第20年末 | 1,443 | 2,722 | +88.6% | 28,860 | 69,088 | 97,948 |

第30年末 | 1,443 | 3,963 | +174.6% | 43,290 | 116,435 | 159,725 |

注:数据为保单年度末累计值,红利部分为演示数据,实际以保险公司实际分红为准。

如意鑫享A款的设计特性决定了其目标客群需满足以下条件:

产品从第1年末(被保险人64岁)即开始领取养老年金,无需等待漫长的积累期,完美匹配临近退休人群的“即时现金流需求”。例如,一位60岁的投保人选择趸交100万元(假设保费相同),可在65岁时立即获得每年1.44万元的补充养老金,有效填补社保与企业年金的缺口。

对于风险偏好较低、不愿承受股市/基金波动的群体,如意鑫享A款提供了“保底收益+浮动红利”的组合:保证部分的IRR(内部收益率)约为1.5%-2%(具体需根据实际保费测算),而红利部分若按演示数据实现,长期IRR可提升至3%-3.5%,在低风险产品中具备竞争力。

产品的身故保险金设计为“累计已交保费与现金价值的较大者”,若被保险人在领取初期身故,受益人可获得全部已交保费,避免资金损失;若被保险人在后期身故(如80岁后),现金价值已超过已交保费,此时身故保险金等于现金价值,实现资产的定向传承。

尽管红利演示数据亮眼,但需特别强调:保单红利是非保证利益,其分配取决于保险公司的实际经营状况(如投资收益、费用控制、死亡率等)。计划书明确提示:“未来的保单红利为非保证利益,其红利分配是不确定的。在某些年度红利可能为零。”

消费者需重点关注以下风险点:

红利不确定性:若保险公司投资收益率低于预期,可能导致红利减少甚至为零。例如,在低利率环境下(如十年期国债收益率跌破2%),利差益可能收窄,直接影响红利水平。

早期退保损失:虽然现金价值逐年增长,但在前5个保单年度末,现金价值(含红利)仍低于已交保费(如第1年末总现金价值74,174元<100,000元),若短期退保将承受本金损失。

通胀侵蚀风险:长期来看,固定金额的养老年金可能面临通胀稀释。例如,当前1,443元的购买力与20年后的1,443元存在显著差异,需结合其他抗通胀资产(如增额终身寿、REITs等)进行综合配置。

信泰如意鑫享A款养老年金保险(分红型)的核心价值,在于通过“保证利益托底+红利增值弹性”的设计,为消费者提供了一种“进可攻、退可守”的养老解决方案。它既满足了退休人群对“稳定现金流”的刚性需求,又通过分红机制分享了保险公司的经营成果,为长期持有者提供了超越传统年金险的收益可能。

对于符合条件的消费者而言,这款产品可作为养老规划的“安全基石”——在家庭资产配置中占比约20%-30%,与社保、企业年金、个人养老金等其他工具形成互补,共同构建多层次的养老保障体系。但需牢记:保险的本质是“风险转移工具”,而非“高收益投资品”,理性看待红利的不确定性,结合自身风险承受能力与资金使用计划,才能最大化发挥其价值。

最后提醒:购买前请务必仔细阅读保险条款,重点关注“红利分配政策”“现金价值表”“退保规则”等关键内容,必要时咨询专业保险顾问,确保产品与自身需求高度匹配。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号