标题

- 标题

- 内容

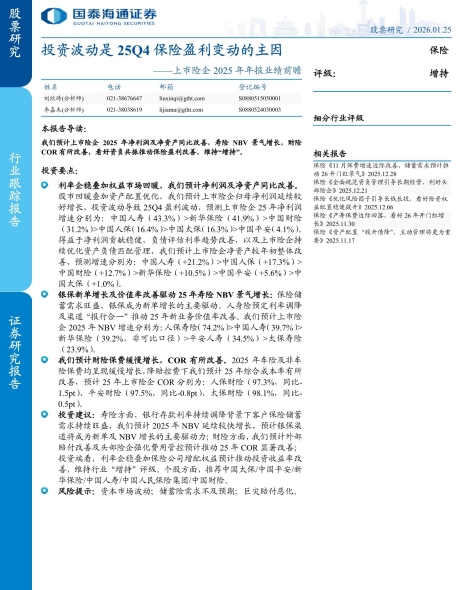

保险行业上市险企2025年年报业绩前瞻:资负共振引领盈利改善,投资波动成Q4关键变量

在全球经济复苏节奏分化与国内政策持续发力的背景下,保险行业作为顺周期与防御属性兼具的金融子板块,2025年的表现备受关注。近日,多家机构对上市险企2025年年报业绩进行前瞻性分析,核心结论显示:受益于利率企稳、权益市场回暖、负债端价值率提升及财险成本优化,上市险企全年净利润与净资产有望同比改善,寿险新业务价值(NBV)保持景气增长,财险综合成本率(COR)稳步下行,资负两端共振将推动行业盈利中枢上移,维持“增持”评级。

一、投资端:利率企稳+权益回暖,盈利与净资产双改善,Q4波动成主因

2025年,保险投资端的核心矛盾从“资产荒”转向“收益修复”。一方面,国内货币政策维持稳健偏松基调,十年期国债收益率逐步企稳于2.8%-3.0%区间,缓解了险企固收资产的再配置压力;另一方面,权益市场在政策催化(如活跃资本市场、支持科技创新等)与经济复苏预期下显著回暖,沪深300指数全年涨幅超15%,为险企权益投资贡献超额收益。

净利润:增速分化,投资波动主导Q4表现

股市回暖叠加险企持续优化资产配置(如增配高股息蓝筹、参与REITs等另类投资),上市险企归母净利润延续较好增长。但需注意的是,25Q4受短期权益市场波动(如年末资金面扰动、海外加息预期反复)影响,部分险企投资收益环比承压,成为全年盈利变动的主因。根据机构预测,2025年上市险企净利润增速排序为:中国人寿(43.3%)>新华保险(41.9%)>中国财险(31.2%)>中国人保(16.4%)>中国太保(16.3%)>中国平安(4.1%)。其中,中国人寿凭借高弹性权益仓位与优秀的β捕捉能力领跑;中国平安因业务结构更均衡(寿险占比相对较低),增速相对温和。

净资产:评估利率改善+资负匹配优化,整体回升

除净利润贡献外,负债评估利率(750日移动平均国债收益率曲线)的趋势性上行(2025年上行约10-15BP)直接增厚寿险准备金释放空间;同时,上市险企通过拉长久期、增加浮动利率资产配置等方式强化资产负债匹配(ALM),减少利率波动对净资产的冲击。综合影响下,2025年上市险企净资产较年初增速预测为:中国人寿(+21.2%)>中国人保(+17.3%)>中国财险(+12.7%)>新华保险(+10.5%)>中国平安(+5.6%)>中国太保(+1.0%)。中国人寿因存量保单久期较长、评估利率敏感性更高,净资产弹性最大。

二、负债端:寿险NBV景气增长,财险COR显著改善

(一)寿险:储蓄需求旺盛+渠道优化,NBV增速领跑

2025年,寿险行业延续“储蓄险主导”特征,核心驱动来自三方面:

其一,居民储蓄需求持续释放。在银行存款利率多次下调(1年期定存利率降至1.5%以下)、理财净值化转型的背景下,保险储蓄险(如增额终身寿、年金险)凭借“保本+长期锁定收益”的优势,成为居民资产配置的“刚需”。银保渠道作为连接银行与客户的关键纽带,依托银行网点与客户信任优势,成为新单增长的主引擎。

其二,预定利率调降与“报行合一”推动价值率提升。2023年人身险预定利率从3.5%下调至3.0%后,2025年监管进一步引导行业降低负债成本(部分产品预定利率或降至2.5%),叠加银保渠道“报行合一”(实际手续费率与报备一致)压缩渠道费用,新业务价值率(NBVM)同比改善1-3个百分点。

其三,产品结构优化。险企加大保障型产品(如重疾险、终身寿险)与创新产品(如养老社区对接险种)布局,平衡储蓄与保障功能,进一步提升NBV贡献。

基于此,2025年上市险企NBV增速预测为:人保寿险(74.2%)>中国人寿(39.7%)>新华保险(39.2%,非可比口径)>平安人寿(34.5%)>太保寿险(23.9%)。人保寿险因基数较低且银保渠道发力迅猛,增速领跑;中国人寿凭借品牌优势与个险队伍稳定性,增速稳居前列。

(二)财险:保费缓增+COR下行,成本管控显效

2025年,财险行业保费保持缓慢增长,主要源于车险与非车险的双重支撑:车险方面,汽车保有量稳步提升(预计2025年达3.3亿辆)与新能源车渗透率提高(预计超40%)带动保费增长;非车险方面,健康险、责任险、农险等政策驱动型险种需求扩张,抵消了部分传统险种(如企财险)的疲软。

更值得关注的是,在“降赔控费”监管导向下,头部险企通过科技赋能(如AI定损、UBI车险)、优化理赔流程、加强费用精细化管理,推动综合成本率(COR)显著改善。预计2025年上市险企COR分别为:人保财险(97.3%,同比-1.5pt)、平安财险(97.5%,同比-0.8pt)、太保财险(98.1%,同比-0.5pt)。人保财险作为行业龙头,凭借规模效应与精准的风险定价能力,COR降幅最大。

三、投资建议:资负共振主线清晰,把握结构性机会

综合来看,2025年保险行业的核心逻辑在于“资负共振”:负债端储蓄需求旺盛与价值率提升支撑NBV增长,资产端利率企稳与权益回暖驱动投资收益改善,叠加财险成本优化,行业盈利有望进入上行通道。

具体配置方向:

寿险:重点关注银保渠道优势突出、NBV增速领先的险企(如中国人寿、新华保险);同时,具备“储蓄+保障”双轮驱动能力的平安人寿、太保寿险亦值得关注。

财险:优选成本控制能力强的龙头险企(如人保财险、平安财险),其COR改善弹性更大,业绩确定性更高。

个股推荐:中国太保(寿险改革深化+财险稳健)、中国平安(综合金融协同+科技赋能)、新华保险(高弹性标的)、中国人寿(NBV增速领跑)、中国人民保险集团(财险龙头+寿险复苏)、中国财险(纯财险标的+COR优化)。

四、风险提示

尽管行业前景向好,仍需警惕三大风险:其一,资本市场超预期波动(如地缘冲突、海外衰退)可能拖累投资收益;其二,储蓄险需求受居民收入预期转弱影响不及预期;其三,巨灾(如极端天气、重大灾害)频发导致财险赔付恶化,推高COR。

总体来看,2025年保险行业在资负两端的共同驱动下,盈利改善趋势明确,当前估值仍处历史低位,具备较高配置价值,维持行业“增持”评级。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号