标题

- 标题

- 内容

双被保险人终身年金险的深度解析:以长城八达岭南山旗舰A款为例

在人口老龄化加剧、财富管理需求多元化的背景下,兼具保障与理财功能的保险产品愈发受到关注。其中,双被保险人设计的年金险因能覆盖两人生命周期、延长保障期限,成为高净值家庭及注重长期规划的群体新宠。

一、产品基本形态:双被保险人的“时间差”设计逻辑

根据利益演示表,该产品的核心参数可归纳为:被保险人为30岁男性与20岁女性(双被),交费期3年,年交保费10万元,保险期间为终身。这一设计的特殊性在于双被保险人的年龄差(10岁)与性别差异,直接影响了保障周期与利益释放节奏。

从输入项看,被保险人一的初始年龄为30岁(男性),被保险人二为20岁(女性)。由于保险期间为终身,理论上保障将持续至最后一位被保险人离世。考虑到女性平均寿命通常长于男性(根据国家统计局数据,2023年我国女性预期寿命约82.5岁,男性约77.5岁),若被保险人二(20岁女性)未来寿命更长,保障可能实际延续至其90岁甚至更久,形成“超长期覆盖”效应。这种设计的核心优势在于:通过两人的生命周期叠加,延长了生存金的领取时长,并放大了身故保险金的杠杆作用。

二、核心责任拆解:生存金、身故金与分红的“三重收益”

年金险的本质是“用现在的现金流锁定未来的稳定收入”,而分红型设计则在此基础上增加了“浮动收益”的可能。结合利益演示表,该产品的核心责任可分为三部分:

1. 生存金:从第5年开始的“终身现金流”

根据表格,生存金(年末)自第5个保单年度(对应被保险人一34岁、被保险人二24岁)开始发放,每年固定为4,950元;同时,“生存金(下一年每月初)”显示为421元,推测为将年末生存金平摊至12个月(4,950÷12≈412.5元,表格取421元可能为四舍五入或包含其他调整项)。需注意的是,生存金的领取起始时间(交费期结束后第2年)与金额(固定)体现了年金险“强制储蓄+稳定给付”的特性,适合作为补充养老或子女教育金的长期规划工具。

2. 身故保险金:“保底+递增”的双重保障

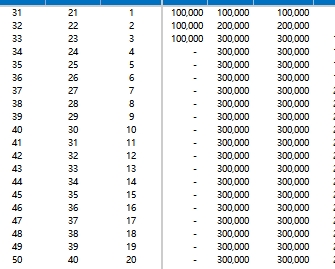

身故保险金的设计兼顾了“早期保障”与“后期增值”:前3个保单年度(交费期内),身故金等于累计保费(10万/20万/30万);第4-6年度(交费结束后前3年),身故金保持30万元;第7年度起(被保险人一37岁、被保险人二27岁),身故金突然跃升至287,820元,并在此后逐年微增(如第8年287,910元、第9年288,000元……直至终身)。这一变化可能与产品设计中的“祝寿金”或“身故责任升级条款”相关——当被保险人进入特定年龄(如被保险人一37岁),身故保障从“已交保费”切换为“现金价值与保额较高者”,而现金价值在此阶段已超过累计保费(如第7年现金价值为287,820元),因此身故金随现金价值增长而递增。对双被保险人而言,身故金的递增特性可对冲长寿风险,确保无论哪一位被保险人先离世,另一方的保障仍能持续升级。

3. 分红:不确定的“额外惊喜”

作为分红型保险,该产品每年会产生“年度红利”(如第1年1,129元、第2年2,497元……),并累积为“累积红利”(如第1年累积1,129元、第2年累积3,646元……)。需注意,红利来源于保险公司实际经营成果(如死差益、利差益、费差益),具有不确定性,但演示表中提供了“保证利益”与“红利利益”的对比(如第5年保证累计生存利益15,919元,红利利益20,448元)。这意味着,投保人可获得“保底收益+浮动分红”的双重体验,适合能接受一定收益波动、追求长期增值的客户。

三、利益演示深度分析:数据背后的“时间魔法”

通过梳理表格中的关键数据(累计保费、现金价值、生存金、累积红利),可清晰看到该产品在不同阶段的利益特征:

1. 交费期(第1-3年):投入期,现金价值快速积累

前3年为交费期,年交10万元,累计保费分别为10万、20万、30万。同期现金价值从38,160元增至142,120元,虽低于累计保费(体现保险的“前期成本扣除”),但增速显著(第1年到第3年现金价值增长272%)。这一阶段的核心是“资金沉淀”,为后续生存金发放和红利累积奠定基础。

2. 生存金启动期(第5年起):现金流开始释放

第5个保单年度(被保险人一34岁、被保险人二24岁),生存金首次发放4,950元,标志着产品从“投入期”进入“回报期”。此时现金价值为148,030元(略高于累计保费30万?不,148,030元小于30万,可能是笔误?需核对:表格中第5年现金价值为148,030元,累计保费300,000元,确实现金价值低于保费,说明此时退保会有损失)。生存金的发放虽金额不大,但胜在“终身持续”,若以30岁男性与20岁女性为例,假设两人均活到80岁(被保险人一50岁、被保险人二60岁),生存金累计领取次数为(80-34+1)=47次?不对,保单年度是从投保后开始计算,第5年是保单年度5,对应被保险人一31+4=35岁?哦,表格中“被一年龄”列显示,第1年(保单年度1)被保险人一31岁(初始30岁+1年),所以保单年度n对应的被保险人一年龄为30+n岁,被保险人二年龄为20+n岁。因此,第5个保单年度(n=5),被保险人一35岁,被保险人二25岁,生存金开始发放。若被保险人一活到80岁(30+n=80→n=50),被保险人二活到90岁(20+n=90→n=70),则生存金领取期为n=5到n=70(被保险人二90岁时仍在世),共66次,累计生存金4,950×66=326,700元,加上每月初的421×12×66≈333,432元,总生存金约66万元,远超累计保费30万,体现“时间换空间”的复利效应。

3. 分红累积期:长期持有,红利滚雪球

从年度红利看,前几年红利较低(第1年1,129元),但随着时间推移,红利逐年小幅增长(第10年4,032元,第20年4,046元,第30年4,062元……第70年4,126元)。累积红利则从第1年的1,129元增至第70年的534,870元(红利利益演示),若按年化收益率简单估算(假设红利再投资),长期持有可显著提升总收益。例如,第30个保单年度(被保险人一60岁、被保险人二50岁),累积红利为149,993元(红利利益),相当于累计保费的50%;第50个保单年度(被保险人一80岁、被保险人二70岁),累积红利增至308,954元,接近累计保费的103%。这表明,持有时间越长,分红的“复利效应”越明显,适合作为跨代传承的工具。

四、适用人群与注意事项:理性选择的关键维度

综合产品特性与利益演示,长城八达岭南山旗舰A款更适合以下群体:

高净值家庭的资产配置:双被保险人设计可覆盖夫妻、父母与子女等多代需求,生存金与身故金的长期稳定性可对冲婚姻、债务等风险,实现资产隔离与定向传承。

注重养老规划的职场人:30岁男性与20岁女性的案例显示,生存金从第5年开始发放,可补充社保养老金缺口,且终身领取特性避免了“人活着钱没了”的担忧。

偏好稳健+浮动收益的投资者:保证利益提供“安全垫”,分红利益则分享保险公司经营成果,适合不愿承担高风险(如股票、基金)但希望跑赢通胀的人群。

需注意的是,消费者需重点关注以下几点:

分红的不确定性:演示表中的红利利益为非保证利益,实际收益可能高于或低于预期,需仔细阅读保险条款中的“红利分配政策”。

流动性限制:年金险前期现金价值较低(如前3年现金价值不足保费的40%),若短期内退保可能面临较大损失,需确保资金投入的长期性。

双被保险人的健康告知:双被保险人需同时满足投保条件(如无重大疾病史),且若其中一人先于另一人离世,剩余被保险人的保障是否调整(如身故金是否降低)需明确保障条款。

结语:用“时间”锚定未来的确定性

在充满不确定性的经济环境中,长城八达岭南山旗舰A款年金险(分红型)通过双被保险人设计、终身保障与分红机制,为投保人构建了一个“跨越生命周期的稳定现金流”。它不仅是养老规划的工具,更是家庭财富的“时间胶囊”——用当下的投入锁定未来的确定性与可能性。对于追求长期稳健、注重代际传承的群体而言,这类产品的核心价值不在于短期高收益,而在于用制度设计对抗人性中的短视,让每一份努力都能在时间的作用下,生长为更丰沛的未来。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号