标题

- 标题

- 内容

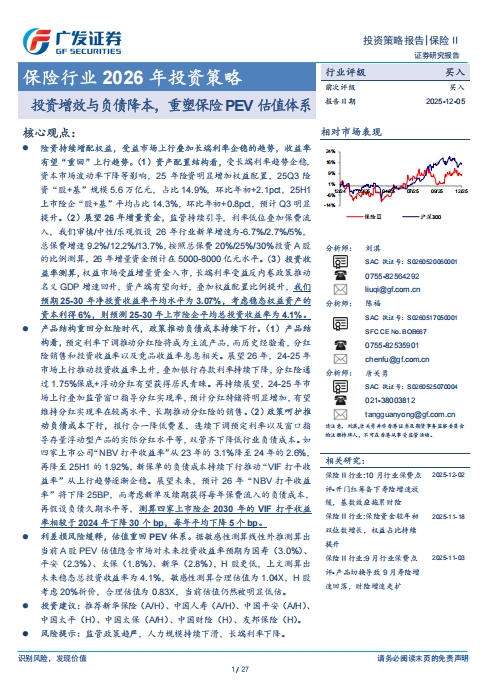

保险行业2026年投资策略:投资增效与负债降本重塑保险PEV估值体系

在宏观经济结构调整、利率中枢下行与资本市场改革深化的背景下,保险行业的发展逻辑正在从“规模驱动”转向“质量驱动”。2025年权益市场回暖与长端利率企稳为险资资产配置带来新机遇,而产品结构回归分红险、监管推动负债成本持续下行,则有效缓解了利差损风险。进入2026年,投资端的增效与负债端的降本将共同重塑保险股的PEV估值体系,行业有望迎来估值修复与基本面改善的共振。

一、险资持续增配权益:收益率有望重回上行趋势

(一)资产配置结构变化

受长端利率趋势企稳、资本市场波动率下降等因素影响,2025年险资明显加大了权益类资产配置。数据显示:

2025年三季度,险资“股+基”规模达 5.6万亿元,占总资产比例 14.9%,较年初提升 2.1个百分点;

2025年上半年,上市险企“股+基”平均占比 14.3%,较年初提升 0.8个百分点,预计三季度提升更为显著。

这一变化反映险资在利率低位、保费持续流入的环境下,通过增配权益资产提升整体收益水平的战略意图。

(二)2026年增量资金测算

在监管持续引导、利率低位与保费增长的共同作用下,我们对2026年行业新单与总保费增速作出审慎/中性/乐观三种情景假设:

新单增速:-6.7% / 2.7% / 5%

总保费增速:9.2% / 12.2% / 13.7%

假设总保费中 20% / 25% / 30% 投资于A股,则2026年险资增量资金预计在 5000亿~8000亿元区间。

增量资金的入市将进一步活跃资本市场,对权益市场形成正面支撑。

(三)投资收益率展望

权益市场受益于增量资金与政策利好,长端利率在“反内卷”政策推动下随名义GDP增速回升而企稳,资产端环境向好。叠加权益配置比例的提升,预计:

2025-2030年净投资收益率平均水平 3.07%;

假设权益资产稳态资本利得 6%,则同期上市险企平均 总投资收益率 可达 4.1%。

这意味着险资投资收益率有望结束近年来的下行趋势,重回上行通道,为分红险等浮动收益型产品的稳定分红提供坚实基础。

二、产品结构重回分红险时代:政策推动负债成本持续下行

(一)分红险将成主流产品

预定利率的下调与资本市场环境的变化,使分红险重新成为市场主流:

历史经验表明,分红险销售热度与投资收益率及竞品收益率密切相关;

2024-2025年市场上行推升投资收益率,银行存款利率持续下降,使“1.75%保底+浮动分红”的分红险对居民吸引力增强;

监管窗口指导分红实现率,叠加分红特储(特别储备金)在丰年积累,有望维持较高实现率,进一步强化长期销售动能。

(二)政策推动负债成本下行

监管通过多重措施降低行业负债成本:

报行合一:压缩销售费用与渠道成本,降低费差损;

连续下调预定利率:直接降低新单资金成本;

窗口指导存量浮动型产品实际分红水平:避免过高承诺侵蚀利润。

以四家上市险企为例:

NBV(新业务价值)打平收益率从2023年的 3.1% 降至2024年的 2.6%,再降至2025年上半年的 1.92%;

新保单负债成本持续下行,使VIF(有效业务价值)打平收益率从上行趋势转为企稳。

(三)未来负债成本趋势

假设2026年NBV打平收益率下降 25BP;考虑新单与续期保费流入及负债久期结构,测算四家上市险企2030年VIF打平收益率较2024年下降 30BP,年均下降 5BP。负债成本的稳步下行将显著缓解利差损压力,提升产品盈利空间。

三、利差损风险缓释:估值重回PEV体系

(一)当前PEV估值隐含的投资收益率预期

根据敏感性测算,当前A股PEV估值隐含的未来投资收益率预期为:

中国人寿:3.0%

中国平安:2.3%

中国太保:1.8%

新华保险:2.8%

H股估值更低。

(二)未来稳态收益率与合理估值

前文测算未来稳态总投资收益率为 4.1%,敏感性测算得出:

A股合理PEV估值 1.04X

H股考虑20%折价,合理估值 0.83X

对比可见,当前估值仍明显低于合理水平,存在较大修复空间。

(三)利差损风险的缓释逻辑

投资端:权益配置提升+长端利率企稳 → 总投资收益率上行;

负债端:分红险主导+预定利率下调+费用管控 → 负债成本下行;

特储机制:丰年积累、荒年释放,平滑分红波动,增强客户信心与股东回报稳定性。

投资与负债两端的同步改善,使利差损由“潜在风险”转为“可控变量”,为PEV估值修复提供核心支撑。

四、投资建议与风险提示

(一)推荐标的

基于投资增效与负债降本的逻辑,建议关注以下公司:

A/H股:新华保险、中国人寿、中国平安、中国太保

H股:中国太平、中国财险、友邦保险

这些公司在投资能力、负债管理与分红险经营上具备优势,有望在2026年迎来估值与业绩双升。

(二)风险提示

监管政策趋严:可能影响产品设计与销售渠道;

人力规模持续下滑:削弱新单拓展与客户服务覆盖;

长端利率下降:拖累净投资收益率与利差空间。

投资者需动态跟踪宏观利率、资本市场表现与监管动向,以调整配置节奏。

五、结语:重塑PEV估值,迎接保险新周期

2026年,保险行业发展逻辑将围绕投资增效与负债降本双主线展开:

投资端受益于权益增配、长端利率企稳与市场回暖,收益率有望重回上行;

负债端因分红险回归主流、政策推动成本下行,利差损风险显著缓释;

两者合力将重塑PEV估值体系,使保险股从“低估值陷阱”走向“合理价值回归”。

对于保险公司而言,这不仅是一次估值修复的机会,更是一次夯实业务结构、提升长期竞争力的战略窗口。对于投资者而言,在把握行业基本面改善的同时,也需警惕外部风险,精选具备稳健投资能力与优秀负债管理水平的标的,方能在保险新周期中实现超额收益。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号