标题

- 标题

- 内容

利率下行时代的财富方舟:分红型保险的产品逻辑与时代使命

引言:当确定性成为最稀缺的资产

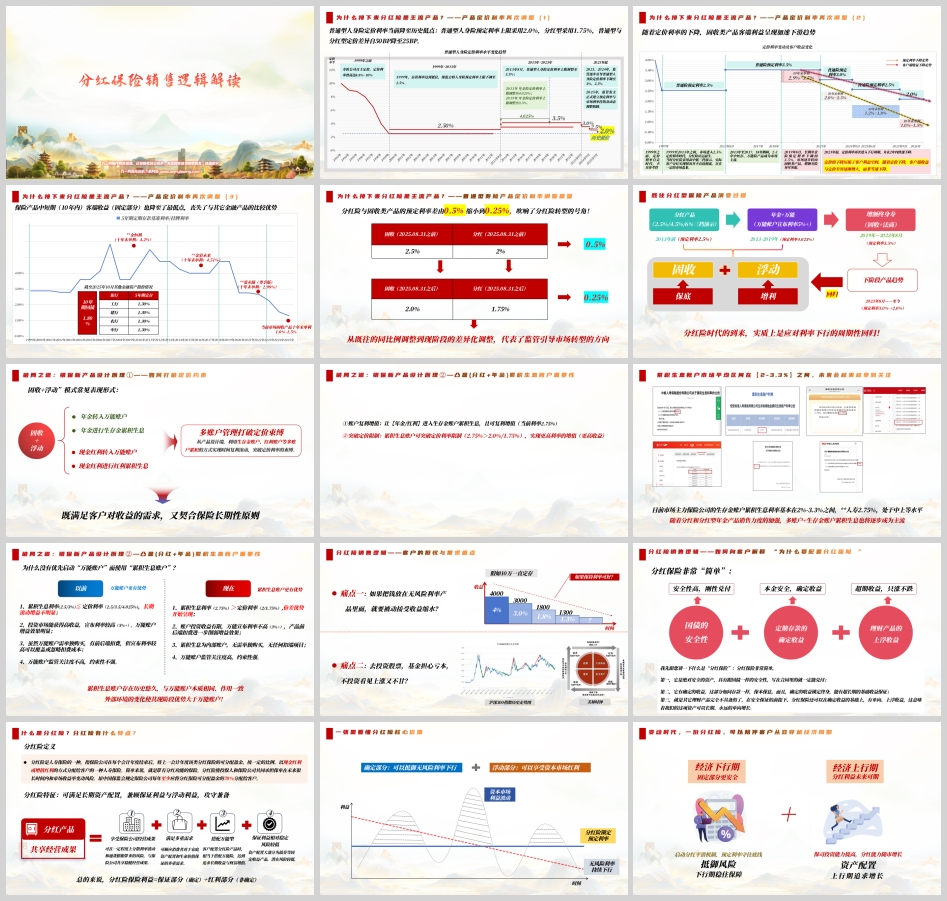

我们正站在一个利率周期的历史性拐点上。五年期银行存款利率普遍降至1.3%,十年期国债收益率徘徊在1.8%左右,曾经高达4%以上的保险产品预定利率已悄然退至2.0%的“地板线”。这并非暂时的市场波动,而是全球长期低利率环境与中国经济转型期的深刻共振。对于手握财富、寻求保值增值的中国家庭而言,一个严峻的问题浮出水面:在收益与安全不可兼得的传统框架下,是否存在一种金融工具,能够同时提供国债般的安全、存款般的确定,并保留分享经济增长成果的可能?答案是肯定的。分红型人寿保险,这一并非全新的产品形态,正因应监管导向、市场环境和客户需求的巨变,从保险产品的“选项之一”转变为家庭资产配置的核心基石。

一、 历史回眸与周期轮回:分红险的必然回归

理解分红险的崛起,必须将其置于中国寿险业二十余年的利率周期中审视。

第一阶段(1999年前):高利率时代的狂欢与隐忧。 在利率市场化初期,保险公司自主定价,部分产品预定利率高达8.8%-10%,与当时的高存款利率相匹配。这为行业带来了爆发式增长,但也埋下了巨大的利差损风险。

第二阶段(1999-2013年):首次利率下行与分红险的初代登场。 1999年,面对亚洲金融危机后的低利率环境,监管将预定利率上限一刀切降至2.5%。传统固收型产品的吸引力骤降。为弥补客户收益预期,第一代分红险应运而生。然而,彼时的市场尚不成熟,演示机制不透明,销售存在一定乱象。

第三阶段(2013-2023年):利率波动与产品创新“乱战”。 2013年,预定利率上限调回3.5%,年金险甚至达到4.025%。市场先后经历了中短期存续产品、万能险、增额终身寿险的轮番登场。尤其是2019年后,增额寿凭借其现金价值确定、灵活的特性异军突起,成为市场绝对主流。

第四阶段(2023年至今):利率深度下行与分红险的王者归来。 这是当前我们正在经历的阶段。监管在两年内引导预定利率从3.0%快速、阶梯式下调至普通型2.0%,分红型1.75%。两者价差从过去的50个基点(0.5%)收窄至仅25个基点(0.25%)。这一“差异化调整” 释放了强烈的政策信号:监管正积极引导市场从追求“刚性高收益”的固收模式,转向“保证+浮动”的分红模式。

历史不会简单重复,但总押着相似的韵脚。正如1999年利率下行催生了第一代分红险,当前我们正见证分红险的周期性强势回归。这并非简单的产品轮换,而是行业为应对长期低利率挑战、实现可持续发展的必然选择。

二、 破局之道:新产品设计的四大核心原理

面对定价利率的“天花板”,保险公司如何设计出依然具有市场竞争力的产品?新一代分红险的突破性设计主要体现在以下四个方面:

1. 多账户管理:打破单一定价束缚的“时间魔法”

传统产品收益受制于单一的预定利率。新一代产品则通过构建“生存金账户”、“红利累积生息账户”等多重内部账户,实现资金的二次甚至多次复利增值。例如,年金或现金红利不直接领取,而是进入一个独立的“累积生息账户”,以2.75%(某公司示例) 的利率进行复利滚动。这个利率显著高于产品本身的预定利率(1.75%),实际上是通过时间维度的精算设计,突破了单一时点的定价限制,为客户创造了更可观的长期收益曲线。

2. “固收+浮动”模式:在安全垫上追求增长

这是分红险最核心的产品逻辑。“固收”部分,即合同约定的保证利益(现金价值、满期金等),提供了像国债一样绝对安全的资产底仓,其增长率锁定为预定利率(如1.75%),终身不变,有效抵御了利率下行的侵蚀。“浮动”部分,即年度分红,其多少取决于保险公司的实际经营成果。这相当于在保本保息的基础上,赋予资产一份“向上期权”,让客户有机会分享经济上行和保险公司投资能力带来的超额收益。

3. 凸显累积生息账户的战略优势

在当前环境下,“累积生息账户”相比曾经风靡的“万能账户”更具优势:

无成本优势:它是保单内部账户,无需额外购买,无初始费用、管理费等任何扣费项目,收益“纯净”。

利率优势:在当前投资环境下,万能账户结算利率普遍降至3%左右,扣除费用后净收益有限。而优质的累积生息账户利率(如2.75%)已接近甚至超过万能账户净收益,且稳定性更强。

监管优势:万能账户受到严格监管,灵活性降低。而累积生息作为成熟机制,运作更稳健。

4. 分红平滑机制:穿越周期的“稳定器”

这是分红险对抗市场波动、提供稳健体验的制度核心。保险公司会从每年可分配盈余中提取一部分,建立 “分红保险特别储备” 。在经济向好、投资回报丰厚的年份,将部分盈余存入储备“削峰”;在经济低迷、收益不佳的年份,则从储备中提取资金进行分配“填谷”。这一机制犹如一个精密的“蓄水池”,平滑了年度分红水平的波动,使得客户获得的红利分配长期来看更加稳定可期,避免了大起大落。

三、 销售逻辑重塑:从产品解说向财富观念升级

销售分红险,不仅仅是讲解条款,更是进行一场关于财富管理的认知升级。

逻辑一:破解客户痛点,定位“第三种选择”

客户面临两难:存银行,收益持续缩水,心有不甘;投股市基金,波动剧烈,风险难担。分红险精准地提供了 “第三种选择” 。它像一份特殊的工作邀约:A、固定月薪2万元(类比普通型保险,确定2.0%);B、底薪1.75万+上不封顶的奖金(类比分红险,保证1.75%+浮动分红)。理性的选择显而易见。它满足了客户对安全、确定、增长可能的复合型需求,是“重要的、未来的、长期的”财富规划的绝佳载体。

逻辑二:借助机构力量,分享专业红利

资本市场并非没有机会,但个人投资者受限于信息、工具和专业能力,往往“追涨杀跌”,获利艰难。数据显示,即使在2019年上证指数上涨22.3%的行情中,仍有近半数散户亏损。保险公司作为专业的机构投资者,拥有强大的投研团队、多元化的投资工具和严格的风控体系,获取超额收益的概率远高于个人。购买分红险,实质上是将资金委托给专业机构进行长期投资,用制度化的方式分享机构投资的“专业红利”。

逻辑三:强化透明与信任,解读“红利实现率”

客户最大的疑虑莫过于“分红是否靠谱?”对此,监管已建立起强大的信披制度予以回应。自2023年6月30日起实施的《一年期以上人身保险产品信息披露规则》强制要求,保险公司必须每年公布各产品的 “红利实现率” 。该比率 = 实际派发红利 / 利益演示红利 × 100%。这是一个客观、可追溯、可比较的“成绩单”,将保险公司的分红兑现能力完全置于阳光之下。销售中应积极引导客户查看公司官网的历史实现率数据,用事实建立信任。

逻辑四:算清基本账,理解“稳赚不赔”的底层逻辑

从原理上,客户需要明白:

分红从哪里来:主要来源于“利差”,即保险公司分红账户的实际投资收益率超过产品预定利率的部分。

分多少:监管规定,这部分的至少70% 必须分配给客户。

何时能分:只要投资收益率超过预定利率(如1.75%),就会产生可分配盈余,客户就能获得分红。

关键阈值:通过公式计算可知,只要保险公司长期投资收益率超过2.2%,分红险客户的整体收益(保证+浮动)就有望超过传统普通型保险的2.0%。考虑到保险资金主要配置于债券、存款、非标等固收类资产,以及部分稳健的权益类资产,长期达到并超越这一水平是大概率事件。更重要的是,这是一个 “只分享成果,不承担损失” 的机制:投资失利,客户损失的仅是当期可能的分红,但保证利益毫发无损;投资成功,客户则可共享超额收益。

四、 总结:拥抱新时代的“耐心资本”

分红型保险的复兴,不仅仅是一次产品转型,它更深刻地呼应了国家经济发展的战略需要。在当前推动科技自立自强、发展新质生产力的宏观背景下,实体经济需要的是能够承受一定波动、追求长期回报的 “耐心资本” 。保险资金,尤其是具备长期储蓄和投资属性的分红险资金,正是“耐心资本”的天然提供者。

对于客户而言,配置分红险,意味着将个人的财富规划与国家的长期发展战略相连接。这不再是简单的“购买一份保险”,而是进行一场“资产形态的切换”:将可能贬值的短期存款、难以驾驭的波动资产,转换为一份安全垫丰厚、具备增长弹性、并能伴随自己穿越完整经济周期的长期金融资产。

它是一艘在利率下行洪流中依然稳健前行的“财富方舟”。舱底,是合同约定的、坚如磐石的保证利益,抵御风浪;船上,则满载着通过专业管理与经济共成长的希望,驶向未来。在不确定性成为常态的时代,分红险以其独特的制度设计、透明的运作机制和与国家发展同频的使命,正成为财富管理市场中那个不可或缺的“压舱石”与“推进器”。选择它,就是选择相信专业的力量,相信长期主义的价值,并与时代的脉搏共同跳动。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号