标题

- 标题

- 内容

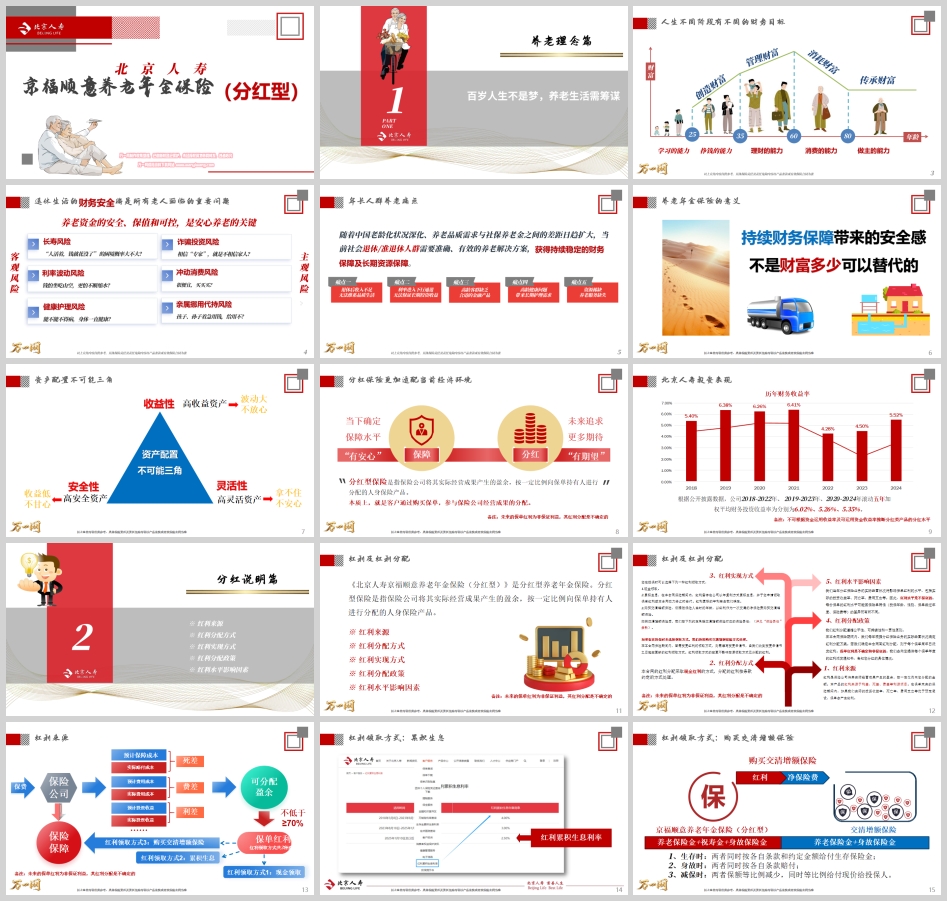

北京人寿京福顺意:当长寿成为确定性,如何用金融智慧应对“百岁人生”的养老挑战

引言:当“长命百岁”从祝福变为现实

在传统中国文化中,“长命百岁”是最美好的祝福之一。然而,随着医学进步和生活水平提高,这个祝福正在成为许多人的现实。中国人均预期寿命已从1949年的35岁增长到2024年的78.3岁,北京、上海等一线城市更是超过82岁。百岁老人数量在过去十年翻了一番,“百岁人生”正在从统计学上的小概率事件,转变为许多人需要认真规划的人生阶段。

但长寿带来的不仅是喜悦,更是前所未有的挑战。北京人寿近期推出的京福顺意养老年金保险(分红型),正是对这一时代命题的深刻回应。它不仅仅是一份保险产品,更是一套应对长寿风险的金融解决方案,一种在不确定性中寻找确定性的智慧工具。

第一章:养老痛点透视——当“活得太久”成为财务风险

1.1 生命曲线的重构:从“三段式”到“多段式”人生

传统人生模型是简单的三段式:学习期(约25年)、工作期(约35年)、退休期(约10-15年)。然而在“百岁人生”的图景下,这一模型被彻底打破。如果一个人从25岁工作到60岁退休,却要活到100岁,这意味着退休期将与工作期等长,甚至更长。

这种结构性变化带来了根本性的财务挑战:如何用35年工作积累的财富,支撑长达40年的退休生活?更严峻的是,这40年中还有约10-15年可能处于失能或半失能状态,需要额外的护理费用。

京福顺意的设计正是基于这一洞察:从第5个保单周年日开始领取养老保险金,终身领取,恰好覆盖了从退休初期到生命终点的整个阶段。对于60岁投保的京先生而言,65岁开始每年领取12,500元,活到100岁累计领取462,500元,是总保费(100万元)的46.25%。如果考虑分红利益,这一比例将大幅提升。

1.2 养老资金的“不可能三角”:安全、收益与流动性的永恒博弈

养老规划面临一个经典的“不可能三角”:高安全、高收益、高流动性三者难以兼得。

高安全资产(如国债、存款):收益低,在通胀侵蚀下实际购买力下降;

高收益资产(如股票、基金):波动大,退休后无法承受大幅回撤;

高流动性资产(如活期理财):收益更低,且容易因各种原因被挪用。

京福顺意通过创新的产品设计,在这个三角中找到了独特的平衡点:

安全性方面:保证利益部分提供确定性回报,不受市场波动影响;保险公司作为持牌金融机构,受到严格监管;养老保险金写入合同,具有法律保障。

收益性方面:分红机制提供了分享保险公司经营成果的机会;长期持有下,复利效应显著。从演示数据看,到100岁时,红利累积可达617,952元(累积生息方式),是保证现金价值的62.8%。

流动性方面:虽然早期退保有损失,但达到一定年度后可通过减保获得资金;养老保险金按期发放,提供稳定的现金流;祝寿金在特定年龄(如88岁)额外给付,满足阶段性大额支出需求。

1.3 五大核心痛点:养老品质的现实挑战

京福顺意的宣传材料精准指出了当前养老面临的五大痛点,这些痛点构成了产品设计的逻辑起点:

痛点一:退休后收入不足——社保替代率持续下降,从2000年的72%降至2024年的不足45%。对于追求品质养老的人群,缺口更大。京福顺意的养老保险金提供了稳定的补充收入。

痛点二:利率下行侵蚀购买力——中国十年期国债收益率从2014年的4.5%降至2024年的2.5%左右。传统储蓄方式难以跑赢通胀。分红机制提供了对抗利率下行的潜在工具。

痛点三:高龄客群缺乏合适产品——大多数金融产品有年龄限制,70岁以上很难购买。京福顺意允许最高70周岁投保,且保障终身,覆盖了传统产品的空白区。

痛点四:长期护理需求——85岁以上老人失能率超过30%,护理费用高昂。虽然京福顺意不直接覆盖护理费用,但稳定的现金流可为护理服务提供资金支持。

痛点五:养老服务缺失——优质养老机构一床难求,居家养老服务不规范。虽然保险本身不提供实体服务,但稳定的资金支持可以让老人有更多选择权。

第二章:分红机制解密——在确定性基础上追求可能性

2.1 分红保险的本质:风险共担与利益共享

分红型保险的精髓在于将投保人与保险公司的利益进行捆绑。传统保险中,投保人支付保费获得保障,保险公司承担风险并获得承保利润,两者关系本质上是“对赌”。而分红保险改变了这一模式:当保险公司经营成果优于预期时,会将部分盈余返还给投保人。

根据监管规定,保险公司必须将分红保险业务可分配盈余的至少70% 分配给保单持有人。这一比例在全球范围内都属于较高水平,体现了监管对消费者保护的重视。

京福顺意的红利来源于三个“差”:

利差:实际投资收益率高于预定利率的部分;

死差:实际死亡率低于预定死亡率的部分;

费差:实际费用支出低于预定费用的部分。

从北京人寿的历史投资表现看,2018-2024年财务收益率保持在4.28%-6.41%之间,五年滚动平均收益率超过5.3%,这为分红提供了坚实的基础。

2.2 红利实现方式:三种路径的选择智慧

京福顺意提供了三种红利领取方式,每种方式适应不同的需求场景:

方式一:现金领取——最适合需要即期现金补充的投保人。例如,退休初期收入下降明显,每年领取的红利可以立即用于提高生活品质。但这种方式放弃了红利的再投资机会,长期看可能损失复利效应。

方式二:累积生息——演示案例中采用的方式。红利留存在保险公司,以年复利累积生息。演示中使用的累积利率为1.75%,虽然不是保证的,但提供了明确的增值预期。这种方式特别适合当前不需要额外现金的投保人,让“小钱”通过时间变成“大钱”。

从演示数据看,选择累积生息方式:

到第10保单年度(70岁),累积红利94,203元;

到第28保单年度(88岁),累积红利373,347元;

到第45保单年度(105岁),累积红利736,498元。

这种“利滚利”的效应,在长时间维度下极为显著。

方式三:购买交清增额保险——最具创新性的方式。用每年分配的红利作为一次交清的保费,购买额外的保险保障。这种方式实现了保障与储蓄的双重增强:

一方面,增加了养老保险金:从第5年开始,除了保证的12,500元,还有交清增额部分产生的额外养老金。演示中到第5年,交清增额养老保险金为1,111.3元,虽然单看不大,但累积效应显著。

另一方面,增加了身故保障:保证部分的身故保险金在缴费期满后基本维持不变,但通过交清增额购买,身故保障持续增长。演示中到第45年,交清增额身故保险金达51,711元。

2.3 分红实现率:从历史看未来的参考

虽然监管要求保险公司披露分红实现率(实际分红与演示分红的比例),但必须理性看待这一指标:

首先,分红实现率是历史数据,不代表未来表现。经济环境、投资市场、公司战略的变化都可能影响未来的分红水平。

其次,不同产品的分红实现率可能不同。即使同一家公司,不同产品因资金运用策略、费用结构、客户群体不同,分红实现率也会有差异。

第三,长期视角比短期波动更重要。保险是长期契约,跨越多个经济周期。一时的低实现率可能被后续的高实现率弥补,关键看长期平均水平。

北京人寿作为北京市属国有控股企业,具有稳健的经营风格和较强的资本实力,这为分红政策的可持续性提供了保障。但从投保人角度,应将保证利益作为决策基础,将分红利益视为“锦上添花”而非“雪中送炭”。

第三章:实战应用——京先生的养老规划解析

3.1 案例背景:一个典型北京中产家庭的养老焦虑

京先生,60岁,在职白领,年收入约40万元,即将退休。妻子58岁,已退休,每月养老金约6000元。女儿32岁,已婚,经济独立。家庭资产包括一套自住房(价值约800万元),存款150万元,基金投资50万元。

核心焦虑:

退休后收入锐减:从40万年薪降至夫妻合计约20万养老金(含妻子),生活质量可能下降;

长寿风险:家族有长寿基因,祖父母都活到90岁以上,担心“人活着,钱没了”;

传承考虑:希望给女儿留下一些资产,但又不想过早给现金影响其奋斗动力;

医疗不确定性:虽然有医保,但担心重大疾病的自费部分和长期护理费用。

3.2 规划方案:五年缴费,终身领取的智慧设计

京先生选择了年交20万元,5年交,总保费100万元的方案。这一设计体现了多重考量:

缴费期选择:5年缴费期既不会造成过大的年度压力(占年收入50%,但可用存量资金补充),又能在相对短时间内完成缴费,尽快进入领取阶段。相比10年或20年缴费,5年缴费的资金使用效率更高。

领取时间:从第5个保单周年日(65岁)开始领取,恰好是京先生计划完全退休的年龄。实现了“缴费结束即开始领取”的无缝衔接。

领取额度:每年12,500元的保证养老保险金,虽然只占退休后收入的6.25%,但具有特殊意义:

这是一笔写入合同的确定性收入,不受市场波动、利率变化影响;

这是一笔终身收入,活多久领多久,直接对冲长寿风险;

这是一笔补充性收入,专门用于提升生活品质,如旅游、文化消费等,心理账户效应明显。

3.3 双重功能:养老补充与财富传承的完美结合

京福顺意最精妙的设计在于“一金两用”——同一笔资金,既解决养老问题,又解决传承问题。

养老功能分析:

保证利益部分:到88岁(预期寿命),累计领取养老保险金和祝寿金312,500元,现金价值969,200元。如果此时退保,总获得1,281,700元,超过总保费28.2%。

红利利益部分(以累积生息为例):到88岁,累积红利373,347元,总价值达1,655,047元,超过总保费65.5%。这笔资金可以用于支付可能的护理费用,或作为高品质养老的补充。

传承功能分析:

身故保险金的设计确保了“财富不缩水”:缴费期内,身故保险金为累计保费的100%;缴费期满后,身故保险金不低于累计保费。这意味着,无论京先生何时身故,女儿至少能拿回100万元。

如果京先生长寿至100岁后身故,女儿获得的身故保险金将超过保费。演示中到105岁,身故保险金达1,106,434元(交清增额方式),实现了财富的保值增值。

更重要的是,保险金的给付具有法律优势:指定受益人,避免继承纠纷;非遗产,不用于清偿债务;免征个人所得税(目前)。

3.4 两种红利方式的对比抉择

演示中提供了两种红利方式的对比,为京先生的选择提供了参考:

累积生息方式的优势:

复利效应显著:时间越长,累积效应越明显;

资金沉淀安全:留在保险公司,避免不当使用或投资损失;

最终领取灵活:可以在需要时一次性领取大笔资金,用于特殊需求。

购买交清增额保险的优势:

保障持续增强:养老保险金和身故保险金都随时间增长;

心理账户清晰:增加的保障直观可见;

自动化操作:无需每年决策,系统自动处理。

对于京先生,如果预期寿命较长且希望保障持续增长,交清增额方式可能更优;如果看重资金的最终积累和灵活性,累积生息方式更合适。实践中,也可以在投保后根据情况变更领取方式。

第四章:产品特色与市场定位

4.1 四大特色的体系化设计

京福顺意的四大特色构成了一个完整的价值体系:

品质养老从容安稳——通过终身确定的养老保险金,解决了养老的持续性焦虑。特别是在高龄阶段,当其他收入来源可能减少时,这笔钱的重要性更加凸显。

身故保障暖心守护——确保财富不流失,实现代际传递。特别设计的“不少于累计保费”条款,打消了“万一早逝保费白交”的顾虑。

灵活可选精心规划——缴费期、领取年龄、红利方式的多重选择,适应不同客户的需求。特别是祝寿金的设计,在传统养老需求外增加了“仪式感”和“惊喜感”。

可攻可守共享盈余——保证利益为“守”,分红利益为“攻”。在当前低利率环境下,这种结构既提供了安全底线,又保留了上行空间。

4.2 与同类产品的差异化比较

在养老年金保险市场中,京福顺意具有明显的差异化优势:

与传统非分红年金比较:

优势:分红机制提供了抗通胀潜力,在长期持有下可能显著提升总收益;

劣势:保证利益部分可能略低于纯保证型产品,需接受一定的不确定性。

与增额终身寿险比较:

优势:养老保险金的确定性领取,避免“舍不得取”的心理障碍;祝寿金设计增加高龄阶段的获得感;

劣势:早期现价增长可能较慢,流动性相对受限。

与养老目标基金比较:

优势:绝对的安全性,不受市场波动影响;终身领取的确定性,彻底解决长寿风险;

劣势:短期收益可能不如权益市场表现好的年份。

4.3 适用人群画像

京福顺意特别适合以下几类人群:

准退休人群(55-65岁):即将面临收入断崖式下降,需要建立稳定的补充收入来源。5-10年缴费期与退休时间点匹配度高。

有长寿家族史人群:预期寿命较长,更需要对抗“活得太久”的风险。终身领取机制完美匹配这一需求。

注重传承的中产家庭:希望在保障自己养老的同时,为子女留下确定的财富。保险金的传承优势明显。

厌恶金融波动人群:无法接受资产大幅波动,追求绝对安全。保证利益部分提供心理安全感。

国企、事业单位退休人员:基础养老金尚可,但希望提升退休生活品质。每年数万元的补充养老金可以带来显著改善。

第五章:长期视角下的价值思考

5.1 重新定义“收益”:时间维度下的价值重估

在评估养老金融产品时,传统的收益率指标可能产生误导。京福顺意的真正价值需要在时间、风险和功能三个维度综合评估:

时间价值:从60岁到100岁的40年间,保证领取462,500元,看似“收益率”不高,但考虑到这是终身领取、绝对安全的现金流,其实际价值远高于简单的收益率计算。

风险调整后收益:无风险的4%收益,可能优于有风险的8%收益。特别是在退休后,风险承受能力下降,本金安全的重要性超过收益追求。

功能价值:保险产品的法律属性、心理安慰、纪律约束等功能,难以用数字量化,但对生活质量的影响巨大。

5.2 养老规划的体系化思维

京福顺意不应被孤立看待,而应作为养老规划体系中的一个组成部分:

基础层:社会养老保险+企业年金(如有)+基本医疗保险——提供最基础的保障。

补充层:商业养老年金(如京福顺意)+商业医疗保险+长期护理保险——提升品质,填补缺口。

增值层:权益投资、房产等——追求资产增长,但需控制风险敞口。

应急层:现金、存款、货币基金——应对突发支出。

在这个体系中,京福顺意位于补充层的核心位置,提供确定、终身的现金流,是整个养老大厦的“承重墙”。

5.3 代际视角下的养老责任重构

在少子化、长寿化的双重夹击下,传统的“养儿防老”模式难以为继。京福顺意体现了一种新的养老责任观:自我负责为主,社会互助为辅,代际支持为补充。

通过保险规划,京先生既减轻了女儿的养老负担(不需要女儿提供大量经济支持),又为女儿留下了财富传承。这种“不拖累、有帮助”的模式,可能是现代家庭关系的最优解。

结语:从容老去的金融智慧

北京人寿京福顺意养老年金保险(分红型)的精髓,在于它深刻理解了现代养老的本质矛盾:确定性的长寿与不确定的财务之间的冲突。

在百岁人生的图景下,养老不再是退休后十几年的短暂阶段,而可能成为与工作时间等长甚至更长的“人生下半场”。规划这个下半场,需要的不是短期的投机技巧,而是长期的系统思维;不是追求最高收益的贪婪,而是确保底线安全的智慧;不是依赖他人的侥幸,而是自我负责的担当。

京福顺意通过“保证+分红”的双层结构,在安全与增长之间找到了平衡点;通过“养老+传承”的双重功能,在自我保障与家庭责任之间找到了结合点;通过“固定+灵活”的双重设计,在纪律约束与个性需求之间找到了协调点。

对于京先生这样的准退休人群,这款产品提供的不仅是一份保险合同,更是一种养老的确定性、选择的自主权、传承的安心感。它不会让投保人暴富,但会让投保人免于对老年贫困的恐惧;它不会消除所有风险,但会提供应对风险的基础;它不会替代子女的关爱,但会让关爱更加纯粹、更加轻松。

在这个充满不确定性的时代,最大的奢侈品或许不是豪宅名车,而是一份确定终身的收入流,一个不受市场波动影响的财务安排,一种从容面对衰老的底气。而这一切,都可以从一份明智的养老规划开始——不是在退休后,而是在退休前;不是在危机来临时,而是在阳光灿烂时。

京福顺意,正是开启这份规划的一把钥匙。它不承诺解决所有问题,但承诺提供一个坚实的起点。在这个起点上,每个人都可以根据自己的情况,构建属于自己的、从容的百岁人生。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号