标题

- 标题

- 内容

招商信诺和瑞八号终身寿险(分红型):一张保单的多维价值解析与财富传承智慧

在财富管理领域,人寿保险早已超越传统的风险保障功能,成为高净值家庭财富传承的核心工具。招商信诺和瑞八号终身寿险(分红型)正是这样一款融合保障、增值与传承功能的创新产品。

一、保单基础架构:五年投入,终身守护

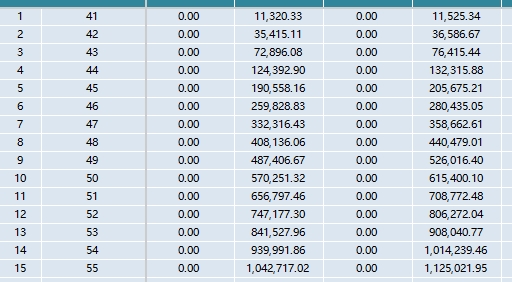

张先生40岁投保,年交保费100万元,交费期5年,总保费500万元,基本保险金额413.23万元。这一设计体现了终身寿险的核心特点:通过阶段性投入,获得终身保障与增值。从保单利益演示表可以看出,该产品的价值增长体现在三个维度:保证利益、红利利益和总利益。

1. 保证利益:财富的“安全垫”

保证利益是保险合同明确承诺的部分,不受保险公司经营状况影响。在张先生的案例中:

首年身故保险金为160万元,高于累计保费(100万元),体现保险的杠杆作用;

交费期满后(第6年),身故保险金固定为700万元,退保金达495.72万元,均已超过总保费;

至张先生80岁时,保证身故保险金增至871.80万元,退保金同样为871.80万元。

这一设计确保了任何情况下,张先生的投入都不会“亏本”,且随时间推移稳定增值。

2. 红利利益:共享经营成果

红利分配是分红保险的核心优势,演示表展示了“保证利益+红利利益”的双重增长:

首年红利保险金额为1.13万元,至第10年累计达48.78万元;

至张先生70岁时,累计红利保险金额达194.58万元,对应的身故保险金达346.62万元;

到100岁时,累计红利保险金额攀升至503.13万元,对应的身故保险金达1448.34万元。

红利的加入,显著提升了保单的长期收益,体现了保险参与保险公司盈利分配的特点。

3. 总利益:时间复利的奇迹

结合保证与红利利益,张先生的总利益呈现持续增长:

交费期满第5年,总身故保险金达720.57万元,总退保金达508.32万元;

第30年(张先生70岁),总身故保险金达1082.73万元,是总保费的2.17倍;

至张先生100岁时,总身故保险金达2631.50万元,是总保金的5.26倍。

这种增长轨迹充分体现了保险在长期复利作用下的财富增值能力。

二、核心功能解析:减保、红利与传承设计

1. 减保权:流动性与控制权的平衡

演示表明确标注“减保前”数据,暗示该产品支持减保功能。这意味着张先生可在需要时(如子女教育、大病应急)通过减保获取现金价值,实现“部分兑付”。例如:

第10年退保金达590.19万元,如有资金需求,可减保部分金额,同时保留剩余保障;

减保权赋予投保人终身控制权,契合高净值客户对资金灵活性的需求。

2. 红利分配:稳健增值的引擎

红利的计算基于保险公司经营成果,演示表采用“红利利益演示”假设,实际分配可能浮动,但长期看,红利显著提升了保单收益。例如:

第20年,红利使身故保险金增加75.36万元;

第40年,红利贡献达598.37万元。

这种“保证+浮动”模式,既提供安全感,又保留超额收益空间。

3. 传承设计:定向传承与税务优化

作为终身寿险,该产品的核心功能之一是财富传承:

身故保险金直接给付指定受益人,避免遗产继承程序;

在张先生案例中,若指定子女为受益人,保险金不属于遗产,无需清偿债务(特定条件下);

总身故保险金随年龄增长,有效对冲通胀,确保传承财富的实际价值。

三、法商思维:保单在财富传承中的法律优势

从法律视角,招商信诺和瑞八号终身寿险(分红型)具备多重法商价值:

1. 资产隔离与债务防范

根据《保险法》第二十三条,人身保险金不属于破产债权,在张先生面临债务危机时,保单现金价值可能受到一定保护(具体需根据案情判定);

身故保险金直接给付受益人,不参与被保险人的遗产分配,避免家族债务牵连。

2. 婚姻财富保护

若张先生为子女投保并指定其为受益人,保险金属于子女个人财产,不纳入夫妻共同财产(依据《民法典》第一千零六十二条);

可结合保险金信托,设置婚姻忠诚条款,如:“若受益人婚姻稳定,每年可领取收益;若离异,收益终止”。

3. 税务规划工具

目前我国尚未开征遗产税,但保单的传承功能为未来税政变化预留空间;

保险金免征个人所得税,提升传承效率。

四、销售场景应用:精准切入客户痛点

场景一:企业主财富传承

客户画像:类似张先生的企业主,关注财富安全与子女继承。

销售话术:

“张先生,您投入500万元,未来子女可能获得2600万元传承金。更重要的是,保单可以指定受益人,避免家族纠纷,还能通过减保权支持您晚年资金需求。”

场景二:婚姻风险防范

客户画像:子女婚嫁阶段的高净值家长。

销售话术:

“通过保单+信托,您可以设置条款:若女婿对待女儿贴心,可领取收益;若有外遇,收益终止。既表达关爱,又实现约束。”

场景三:养老规划升级

客户画像:中年客户,寻求稳健养老方案。

销售话术:

“这款产品的现金价值持续增长,您60岁时退保金达890万元,远超保费。同时,红利的加入让收益随市场增长,抵御通胀。”

五、风险提示与合规建议

1. 红利不确定性

演示利益基于假设,实际红利可能浮动,需向客户明确说明非保证性;

建议参考保险公司历史分红实现率,增强说服力。

2. 流动性限制

早期退保损失较大,首年退保金仅50.53万元,低于已交保费;

交费期内资金灵活性较低,需客户确认资金规划。

3. 合规销售要点

禁止将演示利益作为承诺,需注明“仅供参考”;

强调保险本质是保障,投资属性为附加。

结语

招商信诺和瑞八号终身寿险(分红型)通过“保证+分红”的多元增长模式,为客户构建了终身保障与财富增值的闭环。从法商视角,它更成为资产隔离、婚姻风险防范和定向传承的有效工具。对保险从业者而言,理解保单的法律内涵与数字逻辑,才能跳出传统销售框架,以“财富顾问”身份为客户提供真正有价值的解决方案。在财富管理新时代,保险不仅是产品的销售,更是理念的传递与智慧的传承。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号