标题

- 标题

- 内容

2023年,中国社科院发布《中国养老金发展报告》,指出我国城镇职工基本养老保险替代率已从2000年的72%降至2022年的43.6%,低于国际劳工组织55%的警戒线。对于50岁的城市女性而言,这一数据背后是更具体的现实:距离法定退休年龄(55岁)仅剩5年,社保养老金可能仅能覆盖基础生活开支,而医疗、护理、品质消费等"进阶需求"却需要更充足的资金支持。在这样的背景下,商业养老年金保险正成为中高龄人群破解养老困局的关键工具。

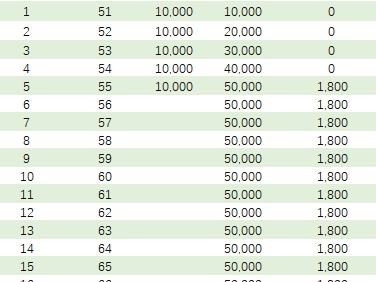

50岁女性投保商业养老年金,首先面临的是"时间紧迫性"。以海保福瑞未来(即享版)为例,该产品要求5年交费,年交1万元,总保费5万元,而首个养老年金领取日为"被保险人年满55周岁后的首个保单周年日"。这意味着:

交费期与等待期高度重叠:50-55岁需完成5年交费,55岁起开始领取,几乎没有"缓冲期";

资金沉淀周期短:从交费到领取仅间隔5年,远低于年轻群体10-20年的资金增值期,对产品的"即期收益"要求更高。

根据《中国家庭财富指数调研报告》,50岁以上城市女性月均养老支出预期约为8000-12000元(含基本生活、医疗、旅游等)。若以社保养老金月领3000元计算,每月需补充5000-9000元,年缺口约6-10.8万元。按平均余命25年(55-80岁)计算,总缺口高达150-270万元。对于年交1万元的商业年金险,需持续投入25年以上才能覆盖这一缺口,显然不现实。因此,"用小资金撬动稳定现金流"成为关键。

50岁女性面临的养老风险呈现"三重叠加"特征:

长寿风险:中国女性平均寿命已达79.43岁(2023年国家卫健委数据),55岁投保的女性很可能活到90岁以上,"活得越久、钱越不够花"的概率显著增加;

婚姻风险:若子女婚姻不稳定,传统"房产传承"可能面临分割风险,而养老年金作为"个人专属现金流",可通过"指定受益人"实现资产隔离;

资产安全风险:50岁后收入能力下降,若投资股票、基金等高风险资产,可能因市场波动影响养老本,而养老年金的"刚性兑付"特性可提供确定性。

关键指标 | 具体设计 |

投保年龄 | 50岁女性(符合"未满55周岁"条件,首个领取日为55岁后首个保单周年日) |

交费方式 | 5年交,年交1万元(总保费5万元,压力较小) |

保障期间 | 至106周岁(覆盖女性平均寿命+20年,应对长寿风险) |

基本保额 | 1800元(年领金额=基本保额,月领=1800×8.5%=153元) |

保障计划 | 计划三(无身故责任,聚焦纯养老现金流) |

根据条款,海先生(50岁女性)从55岁起,每年可领取1800元养老年金(年领),或每月153元(月领)。这一设计有三大优势:

与生命等长:只要生存,每年/每月固定领取,彻底解决"人活着、钱没了"的长寿风险;

领取灵活:首个领取日前可申请变更领取频率(年领/月领),满足不同阶段的资金需求(如早期需大额支出选年领,后期日常开销选月领);

法律属性强:养老年金属于"生存保险金",根据《保险法》第23条,保险公司不得限制领取,且可指定受益人(如"仅归海先生个人所有"),避免婚姻财产分割。

若海先生生存至98周岁后的首个保单周年日,可一次性领取累计已交保费5万元(不含利息)。这一设计具有双重意义:

心理激励:用"额外奖励"鼓励长寿,符合"活得越久、领得越多"的养老逻辑;

资产补充:98岁时,海先生已累计领取养老年金(1800元×43年)=7.74万元,加上5万祝寿金,总领取12.74万元,超过总保费5万元的2.5倍,实现"本金安全+收益稳健"。

若海先生生存至保险期间届满日(106周岁保单周年日),可一次性领取基本保额的10倍(1800元×10=1.8万元),合同终止。虽然这一责任的实际触发概率较低(中国女性百岁老人占比约0.03%),但体现了产品对"全生命周期"的覆盖,进一步强化了"与生命等长"的安全感。

海保福瑞未来(即享版)的计划三明确:首个养老年金领取日(含)及之后身故,不承担身故保险金责任。这一设计看似"苛刻",实则符合50岁女性"纯养老"的需求逻辑:

50岁女性投保的核心目的是"自己养老",而非"给子女留钱",因此无需为身故责任支付额外保费;

无身故责任意味着更高的养老年金比例,同样的保费可换取更高的生存金,提升养老阶段的生活质量。

对于50岁女性而言,海保福瑞未来(即享版)的优势与局限同样明显:

优势:

交费期短(5年),适合收入稳定但临近退休、不愿长期交费的群体;

领取时间早(55岁起),与女性退休节点高度重合,补充社保养老金的"即时性"强;

无身故责任,聚焦纯养老现金流,资金使用效率更高。

局限:

年领金额较低(1800元),仅能覆盖部分基础生活开支,需搭配其他资产(如存款、房产租金)形成"组合拳";

总保费5万元,对于高净值家庭而言"杯水车薪",更适合中产及以下收入群体。

对于50岁女性,海保福瑞未来的核心价值是"用5万元总保费,换55岁起每年1800元的确定收入"。这一"保底现金流"可作为养老规划的"安全垫",确保即使其他投资亏损,也能维持基本生活质量。建议将年交1万元的预算拆分为"社保补充+商业年金",例如:

社保养老金:每月3000元(覆盖饮食、水电等基础开支);

海保福瑞未来:每年1800元(覆盖医疗自费部分、节日消费等);

差额部分(约每月4200元):通过存款利息、房租等补充。

若50岁女性希望兼顾"养老"与"应急",可在配置养老年金的基础上,加保增额终身寿险。以某款热销产品为例,50岁女性年交1万元、交5年,保单第6年末现金价值可达5.3万元(超过已交保费),之后每年按3.0%复利增长。这一资金可用于:

突发医疗支出:如住院押金、手术费用等;

品质消费:如旅游、学习新技能等;

应急周转:如子女临时需要资金支持等。

增额终身寿险的"灵活取现"特性,恰好弥补了养老年金"固定领取"的不足,形成"确定+灵活"的双轨配置。

对于资产规模较大的50岁女性(如可投资资产超200万元),可在养老年金、增额终身寿险的基础上,将房产、企业股权等资产装入家族信托,实现三大目标:

隔离风险:信托资产独立于个人财产,可规避债务、婚姻等风险;

精准分配:约定"子女30岁前每年领取5万生活费,35岁后管理企业股权,60岁后可自由支配本金";

税务优化:通过信托架构降低未来可能开征的遗产税、赠与税影响。

例如,某50岁女性将市值300万的房产装入信托,约定"自己55-80岁期间每年领取10万养老金,80岁后房产归子女所有",既解决了自身养老问题,又实现了资产的有序传承。

50岁女性的养老规划,本质上是一场"与时间的赛跑"——既要应对即将到来的退休生活,又要为可能长达30-40年的养老周期储备资金。海保福瑞未来(即享版)作为一款"即期领取、与生命等长"的商业养老年金,为中高龄人群提供了"小资金、稳收益"的解决方案,但其局限性也提示我们:养老规划需"组合出击",通过"保底现金流+灵活资金+代际传承"的三维架构,才能真正实现"老有所养、老有尊严"。

对于50岁的海先生们而言,现在行动还来得及。从今天起,用5年时间交清一份养老年金,为55岁后的自己存下一笔"确定的钱";同时,根据自身资产状况,逐步配置增额终身寿险、家族信托等工具,构建起属于自己的"养老安全网"。毕竟,最好的养老规划,是让今天的准备,成就明天的从容。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号