标题

- 标题

- 内容

利安鑫享颐生(臻享版)年金保险深度解析:稳健养老与财富增长的双重奏鸣

引言:在老龄化时代重构养老规划

随着中国社会老龄化进程的不断加速和人均寿命的持续延长,养老问题已成为摆在每个人面前的重要课题。据国家统计局数据显示,2023年我国60岁及以上人口已超过2.97亿,占总人口的21.1%,老龄化社会特征愈发明显。在这样的背景下,如何规划稳定、可持续的养老收入来源,实现“老有所养、老有所依”,成为广大中产家庭和个人必须面对的现实挑战。

传统养老三大支柱——基本养老保险、企业年金和个人储蓄——在现实中面临着不同程度的压力:基本养老保险替代率有限;企业年金覆盖面不广;银行存款利率持续下行,难以对抗通胀和长寿风险。在此背景下,兼具保障功能和财富管理属性的商业养老保险,尤其是年金保险,正成为构建个人养老第三支柱的重要工具。利安人寿推出的“鑫享颐生(臻享版)年金保险(分红型)”,正是顺应这一趋势,为追求品质养老生活的人群提供的一种创新解决方案。

第一章:产品定位与设计理念

1.1 产品基本属性:分红型年金保险

利安鑫享颐生(臻享版)是一款典型的“年金保险+分红”的组合产品。年金保险部分提供终身生存保障,确保投保人在约定的领取年龄后定期获得生存保险金;而分红功能则为产品增加了潜在的投资增值空间,使投保人有机会分享保险公司的经营成果。

这种“保证+浮动”的收益结构设计,体现了保险产品在风险管理和财富增长之间的平衡艺术:一方面,生存保险金和现金价值等“保证利益”为投保人提供了基础的安全垫;另一方面,非保证的红利部分又为长期资产增值提供了可能性,理论上能够更好地应对通胀压力。

1.2 目标客群定位

从演示计划书可以看出,这款产品主要面向以下人群:

临近或刚退休人士:演示案例中投保年龄为65岁,生存金从72岁开始领取,正好覆盖了退休初期的“活力养老”阶段到高龄阶段的全过程。

寻求稳定现金流补充的群体:年金保险的本质是“将一笔资金转化为终身的稳定现金流”,适合那些已经积累了一定财富、希望将财富转化为持续收入的人群。

风险偏好稳健的投资者:相比于股票、基金等权益类资产,年金保险的风险属性更低,收益确定性更高,适合风险承受能力中等偏低的投资者。

有财富传承需求的家庭:终身年金的设计,确保财富能够伴随投保人一生,剩余的现金价值或身故保险金可以传承给受益人。

第二章:产品结构与利益机制解析

2.1 产品基本架构:以65岁女性投保为例

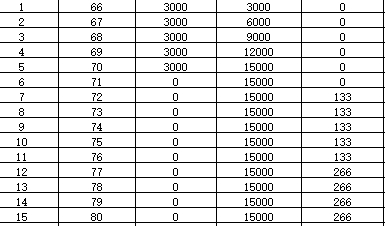

演示计划书显示:一名65岁女性,选择5年交费,年交保费3000元,累计保费15000元,基本保额为132.9元。生存保险金从72岁开始领取,计划书演示至105岁。

2.2 四大核心利益剖析

(一)生存保险金:终身的现金流保障

这是年金保险最核心的保障功能。从演示数据看:

第一阶段(72-74岁):每年领取133元生存金,金额较低,处于初始领取阶段。

第二阶段(75岁起):每年领取266元生存金,金额翻倍,直至终身。

虽然从绝对金额上看,每年数百元的生存金似乎不高,但考虑到这仅是一份年交3000元、累计1.5万元的小额保单,其产生的持续现金流效应不容小觑。更重要的是,这笔钱具有三大特点:

与生命等长:只要被保险人生存,就能一直领取,有效对抗长寿风险。

完全确定:生存金的领取金额和条件在合同中明确约定,不受市场波动影响。

纪律性强:定期定额领取,避免因不理性消费或投资失误导致的养老资金中断。

(二)现金价值:保单的“安全垫”与流动性来源

现金价值是保单在不同时点如果退保能够拿回的钱。从演示数据看:

积累期(缴费期):现金价值随着保费缴纳逐步积累,但前期(尤其是第一年)现金价值远低于已交保费,存在“退保损失”。

增值期(缴费完成后):现金价值持续增长,在保单第5年末达到13000元,接近累计保费;第10年末达到14948元,已超过累计保费。

稳定期(领取开始后):虽然开始领取生存金,但现金价值仍保持稳定,维持在15000元左右的高位,直至高龄阶段。

现金价值的功能具有多重意义:

应急资金池:可通过保单贷款等方式,在不影响保单效力的前提下获得临时资金。

身故保障的另一种形式:身故保险金和现金价值通常有内在联系。

财富传承载体:高龄时仍保持较高现金价值,可为受益人留下一定资产。

(三)身故保险金:生命最后的价值传递

身故保险金的设计体现了保险的保障本质。从演示数据看:

缴费期间:身故保险金为已交保费(有一定增长),确保资金安全。

缴费完成后:身故保险金基本维持在15000元左右的水平,与累计保费相当。

高龄阶段:虽然略有下降,但仍保持在15000元附近,为受益人提供基本保障。

这种设计确保了“不亏本”原则:无论被保险人在何时身故,受益人至少能够拿回已交保费,部分阶段还能有所增值。

(四)保单红利:分享经营成果的增值机会

作为分红型产品,红利分配是重要的增值来源。演示采用了两种假设:

保证利益演示:不考虑红利,仅展示合同保证部分。

红利利益演示:假设每年有一定红利分配,并按1.75%的累积利率复利增值。

从演示数据看,红利部分呈现出以下特点:

逐年积累效应明显:假设条件下,到105岁时累积红利可达9693元,相当于原始保费的65%。

复利增长威力:1.75%的累积利率看似不高,但经过40年的复利积累,增值效果显著。

非保证性:所有红利演示均为假设,实际分配取决于保险公司经营状况,这是分红保险必须明确的特性。

第三章:产品优势与风险管理

3.1 四大核心优势

(一)终身现金流锁定机制

年金保险最本质的优势在于将一笔确定的资金转化为终身的确定性收入。在长寿风险日益凸显的今天,这种“活到老、领到老”的机制具有不可替代的价值。它消除了“人活着,钱没了”的恐惧,让退休生活更有底气。

(二)保证与非保证的平衡设计

“保证生存金+现金价值”构成了产品的安全底线,“浮动红利”则提供了向上的弹性空间。这种结构既满足了保守型投资者对确定性的需求,又为期望获得更好收益的投资者留下了想象空间。

(三)多重功能集成

一份保单集成了生存保障、身故保障、资产积累、财富传承等多个功能,实现了“保障+储蓄+投资”的一体化,提高了资金使用效率。

(四)长期复利效应

无论是现金价值的增长,还是红利的累积,都体现了复利的作用。长期持有下,时间成为资产增值的重要变量。

3.2 风险管理要点

(一)红利不确定性风险

这是分红型产品最核心的风险点。演示中的红利分配仅为假设,实际可能更高、更低甚至为零。投保人必须明确:红利分配取决于保险公司的实际经营状况,包括投资收益、理赔经验、费用控制等多重因素。

(二)流动性风险

年金保险是典型的长期产品,前期退保可能面临较大损失(从演示看,第一年退保仅能拿回1537元,而保费为3000元)。投保人需确保投入的资金是长期不用的“闲钱”。

(三)通胀风险

虽然生存金和现金价值名义上在增长,但如果通胀率高于增长率,实际购买力仍可能下降。红利部分的设计一定程度上是为了应对这一风险,但其效果存在不确定性。

(四)利率风险

1.75%的红利累积利率假设并非保证,可能随市场环境变化而调整。

第四章:在养老规划中的战略应用

4.1 作为养老收入“压舱石”

在养老收入“金字塔”中,基本养老保险是底层基础,企业年金是中间层,个人商业养老保险则是顶层补充。利安鑫享颐生(臻享版)这类产品适合作为养老收入的“压舱石”,提供稳定、可预期的补充现金流。

4.2 资产配置中的角色定位

在家庭资产配置中,年金保险应被视为“防守型”资产,与股票、基金等“进攻型”资产形成互补。建议配置比例不超过家庭金融资产的20-30%,具体取决于年龄、风险偏好和养老目标。

4.3 不同年龄段的配置策略

50-60岁(准备期):可考虑期交方式,利用退休前收入为退休后做准备,缴费期可选择10年或更长。

60-70岁(衔接期):临近或刚退休,可选择较短缴费期(如3年、5年),快速建立养老现金流。

70岁以上(补充期):如果已有一笔闲置资金,可考虑趸交方式,立即开始领取,补充当期养老支出。

4.4 与其他养老工具的协同

商业年金保险可与以下工具协同使用:

基本养老保险:提供基础生活保障,年金保险提升生活品质。

养老目标基金:年金保险提供稳定部分,基金提供增长潜力。

以房养老:房产提供资产价值,年金保险提供流动性。

长期护理保险:年金解决日常开支,护理险应对健康风险。

第五章:购买决策的关键考量

5.1 明确需求与目标

在考虑购买前,应明确:

希望从何时开始领取?领取多少年?

主要目的是补充养老收入,还是财富传承?

对确定性和增长性的偏好如何平衡?

5.2 仔细阅读条款与演示

重点关注:

保证利益部分的具体约定

红利分配的政策说明

现金价值表及退保损失

各项费用的收取标准

5.3 评估自身财务状况

确保:

保费支出在合理范围内(一般建议不超过年收入的10-15%)

资金来源稳定,不会影响正常生活和应急储备

对产品的长期性有充分认知和准备

5.4 选择可靠保险公司

分红保险的红利实现与保险公司的投资能力、经营稳健性密切相关。应选择:

投资能力长期稳健的公司

偿付能力充足率高的公司

分红实现率历史记录良好的公司

结论:在确定与不确定间寻找养老平衡

利安鑫享颐生(臻享版)年金保险(分红型)代表了当前商业养老保险的一种主流设计思路:在保证基本利益的基础上,通过分红机制增加长期增值潜力。它既不是高收益的投资工具,也不是完全无风险的储蓄产品,而是一种在确定性与增长性之间寻求平衡的养老规划工具。

对于追求稳健养老的个人和家庭而言,这类产品提供了一种有价值的选项。但必须清醒认识到:任何金融产品都有其局限性,年金保险也不例外。它的价值不在于短期的高回报,而在于长期的稳定性和纪律性;它的意义不在于解决所有养老问题,而在于为养老收入提供一个可靠的组成部分。

在老龄化社会的大背景下,明智的养老规划应该是多元化、多层次、多阶段的。利安鑫享颐生(臻享版)可以作为这个规划体系中的一块重要拼图,但不应是全部。最终,一个成功的养老规划,需要结合个人的实际情况、风险偏好、家庭结构和市场环境,构建一个既有安全性又有成长性、既能满足当前需求又能应对未来变化的动态系统。

当我们在年轻时为养老做准备,或在年老时规划余生,需要的不仅是一份保险合同,更是一种对生命的深刻理解和对未来的理性预期。利安鑫享颐生(臻享版)这样的产品,正是帮助我们实现这种理解和预期的工具之一——它让我们在不确定的世界中,为自己构建一份相对确定的未来。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号