标题

- 标题

- 内容

复星联合福星高照(安泰2.0版):一款聚焦“特定疾病+身故”的高杠杆互联网保险产品解析

在健康险市场中,“小而美”的消费型保险正凭借“低门槛、高杠杆、精准覆盖”的特点,成为消费者补充保障的首选。其中,复星联合健康推出的“福星高照特定疾病保险(安泰2.0版)(互联网)”(以下简称“福星高照”),便是一款以“特定疾病保障+身故保障”为核心,同时可选附加一般医疗险的普惠型保险产品。

一、产品基础定位:精准覆盖“特定疾病+身故”的消费型保险

“福星高照”的核心定位是“高杠杆的补充保障型保险”,主要解决消费者对“特定疾病突发”和“身故风险”的基础覆盖需求。与重疾险、终身寿险等传统产品相比,其设计更聚焦“特定疾病”这一细分场景,同时通过互联网渠道降低投保门槛,适合预算有限但希望补充关键保障的人群。

根据条款注,产品分为三大计划:

计划1:仅包含“特定疾病保险金”和“身故保险金”;

计划2:在计划1基础上,叠加“一般医疗保险金(含方案1、方案2,有社保)”;

计划3:在计划1基础上,叠加“一般医疗保险金(含方案1、方案2,无社保)”。

这一分层设计满足了不同消费者的需求:追求极致性价比的用户可选择计划1;需要医疗费用报销的用户可根据是否有社保,选择计划2或3。

二、核心保障责任解析:“特定疾病+身故”的双重防护

要理解“福星高照”的价值,需先明确其核心保障责任的触发条件与赔付规则。尽管用户未提供完整条款,但结合行业常见设计与费率表数据,可对其责任框架作如下推断:

(一)特定疾病保险金:聚焦高发性疾病的“应急金”

“特定疾病”通常指保险合同中约定的、发生率高或治疗费用较高的疾病(如恶性肿瘤、急性心肌梗死、脑中风后遗症等)。根据费率表中“基本保险金额”的设计逻辑,特定疾病保险金的赔付金额与投保时选择的基本保额直接相关。例如,0岁男性选择趸交(一次性交清保费),投保计划1,年交1000元,对应的基本保额为5722.22元;若确诊合同约定的特定疾病,即可一次性获得5722.22元的赔付,用于疾病治疗或康复开支。

需注意的是,特定疾病保险金通常为“一次性给付”,与医疗险的“费用报销”不同,其核心作用是弥补收入损失、覆盖康复费用等隐性支出,与医疗险形成互补。

(二)身故保险金:家庭责任的“最后一道防线”

身故保险金的赔付规则通常为“赔付已交保费、现金价值或基本保额中的较大者”。结合费率表中“基本保险金额”的递减规律(年龄越大,保额越低),身故保险金的实际赔付金额会根据被保险人身故时的年龄动态调整。例如,0岁男性趸交计划1,总保费1000元,若在10岁时身故,其身故保险金可能为已交保费(1000元)与现金价值(假设低于1000元)中的较大者;若在70岁时身故,由于现金价值随年龄增长逐渐降低,身故保险金可能仅为已交保费(1000元)。

这一设计的核心逻辑是“保费与风险匹配”:被保险人越年轻,身故风险越低,保费越低但保额越高;年龄越大,身故风险升高,保费虽可能不变(趸交),但保额随年龄增长递减,避免“逆选择”风险。

(三)一般医疗保险金(计划2、3):医疗费用的“补充报销”

计划2与3的核心差异在于“是否有社保”。一般医疗保险金通常覆盖住院、门诊手术、特殊门诊等医疗费用,扣除医保(或其他途径)报销后的剩余部分,按合同约定比例赔付。例如,有社保的被保险人(计划2)在住院治疗后,若社保报销了60%,剩余40%可由福星高照按约定比例(如80%)报销;无社保的被保险人(计划3)则需自行承担全部医疗费用后,再按比例申请赔付。

这一设计的意义在于降低用户的自费医疗支出,尤其适合社保覆盖有限(如城乡居民医保)或希望补充高端医疗的人群。

三、费率表深度分析:杠杆率、年龄与交费期的关联逻辑

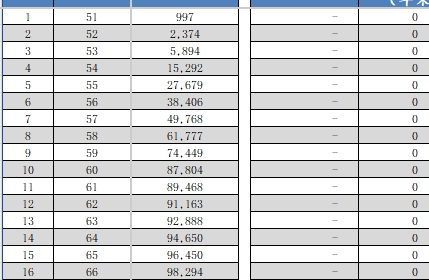

费率表中“每1000元年交保险费对应的基本保险金额”是理解产品性价比的关键指标。通过分析不同计划、性别、交费期、投保年龄下的保额与保费关系,可总结出以下规律:

(一)趸交vs3年交:长期交费更划算,杠杆率更高

以男性0岁投保计划1为例:

趸交(一次性交清):年交1000元,总保费1000元,对应基本保额5722.22元;

3年交(每年交1000元):总保费3000元,对应基本保额17023.86元。

计算杠杆率(保额/总保费):

趸交杠杆率:5722.22/1000≈5.7倍;

3年交杠杆率:17023.86/3000≈5.7倍。

表面看杠杆率相近,但3年交的实际年化保费更低(每年1000元 vs 趸交1000元),且保额更高(17023.86元 vs 5722.22元),更适合预算分散、希望“用更少钱获得更高保额”的用户。

再看70岁男性投保计划1趸交:

年交1000元,总保费1000元,对应基本保额1392.65元;

杠杆率仅约1.4倍(1392.65/1000)。

这说明年龄越大,保费与保额的杠杆率越低,符合保险“风险与保费正相关”的底层逻辑。因此,尽早投保是提升杠杆率的关键。

(二)性别差异:男性保费略高于女性,但差距较小

以0岁投保计划1趸交为例:

男性0岁:年交1000元,保额5722.22元;

若为女性0岁(假设数据对称),保额可能略高于男性(行业中女性重疾发生率通常低于男性)。

但费率表中未直接列出女性数据,需结合行业惯例推断:男性因疾病发生率(如心脑血管疾病)略高于女性,相同年龄下,男性保费可能略高于女性,但差距通常不超过5%,整体保持均衡。

(三)投保年龄:0-75岁全覆盖,越早投保杠杆越高

费率表中投保年龄覆盖0-75岁,跨度极大,体现了产品的普惠性。但需注意,年龄越大,保额衰减越明显:

0岁男性趸交:保额5722.22元;

30岁男性趸交:保额3850.99元(仅为0岁的67%);

60岁男性趸交:保额1732.54元(仅为0岁的30%);

70岁男性趸交:保额1392.65元(仅为0岁的24%)。

这一规律的核心是“生命表定价”:保险公司根据不同年龄的死亡率、发病率计算保费,年龄越大,风险越高,保额需相应降低以保证盈利。因此,为新生儿或儿童投保(如0-10岁),是获取高杠杆的最佳时机。

四、适用人群与投保建议:谁需要“福星高照”?

“福星高照”作为一款“小而美”的消费型保险,并非适合所有人群,其核心价值在于为特定群体提供“精准保障”。结合其保障责任与费率特点,以下人群尤为值得关注:

(一)预算有限的年轻家庭:为新生儿或子女补充基础保障

年轻父母(25-35岁)通常是家庭的经济支柱,但收入尚未稳定,难以承担高额重疾险保费。为新生儿投保“福星高照”(0岁趸交,年交1000元,保额5722.22元),可在孩子成长关键期(如10-20岁)提供特定疾病与身故保障,且总保费仅1000元,不会对家庭财务造成压力。

例如,一位0岁男婴投保计划1趸交,年交1000元,若在10岁时确诊白血病(属于特定疾病),可获得5722.22元赔付,用于治疗费用;若不幸身故,家人可获得已交保费(1000元)或现金价值(假设高于1000元)的赔付,一定程度上弥补情感与经济损失。

(二)社保覆盖不足的成年人:补充医疗费用报销

对于城乡居民医保参保者(无商业医疗险),计划2的“一般医疗保险金”可作为重要补充。例如,30岁男性投保计划2(3年交,年交1000元),若因肺炎住院花费1万元,社保报销60%(6000元),剩余4000元可通过计划2报销(假设报销比例80%),实际自费仅800元,大幅降低经济压力。

(三)老年群体:临时补充保障,应对突发风险

对于60岁以上老年人,重疾险保费通常“倒挂”(保费高于保额),终身寿险更是难以投保。此时,“福星高照”可作为临时保障工具:70岁男性趸交计划1,年交1000元,保额1392.65元,虽杠杆率低,但能在突发疾病或身故时提供一笔小额赔付,覆盖丧葬费用或部分医疗费用,具有一定的实用价值。

(四)投保建议:优先选择趸交/3年交,尽早投保

1.交费期选择:在预算允许的情况下,优先选择3年交而非趸交。尽管杠杆率相近,但3年交的年保费压力更小(每年1000元 vs 一次性1000元),且保额更高(如0岁男性3年交保额17023.86元,是趸交的3倍)。

2.投保年龄选择:越早投保越好。0-10岁是杠杆率最高的阶段(保额是70岁的4-5倍),且保费极低(年交1000元即可获得数千元保额)。

3.计划选择:

已有社保且预算有限:选计划1(仅特定疾病+身故);

有社保但需医疗费用补充:选计划2;

无社保或社保覆盖不足:选计划3。

五、注意事项:理性看待“高杠杆”背后的细节

尽管“福星高照”是一款高性价比产品,但投保前需关注以下细节,避免因信息不对称导致预期偏差:

(一)“特定疾病”的定义需明确

条款中需明确“特定疾病”的具体病种(如是否包含恶性肿瘤、轻症等)。若产品仅覆盖重疾,而用户希望覆盖轻症(如原位癌),则需选择其他产品补充。

(二)等待期的影响

互联网保险通常设置等待期(如90天或180天),等待期内出险(除意外),保险公司不承担赔付责任。投保时需确认等待期时长,避免因等待期出险导致保障失效。

(三)免责条款的限制

免责条款规定了保险公司不承担赔付的情形(如投保人对被保险人的故意伤害、酒驾等)。投保前需仔细阅读免责条款,确保自身行为符合合同约定。

结语:普惠保险的“小而美”价值

“复星联合福星高照特定疾病保险(安泰2.0版)”的核心价值在于通过“高杠杆、低门槛”的设计,为消费者提供“特定疾病+身故”的基础保障,尤其适合预算有限、需要精准覆盖关键风险的群体。它不是“万能险”,无法替代重疾险、终身寿险的核心保障功能,但作为“补充工具”,能在用户最需要时提供及时的经济支持。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号