标题

- 标题

- 内容

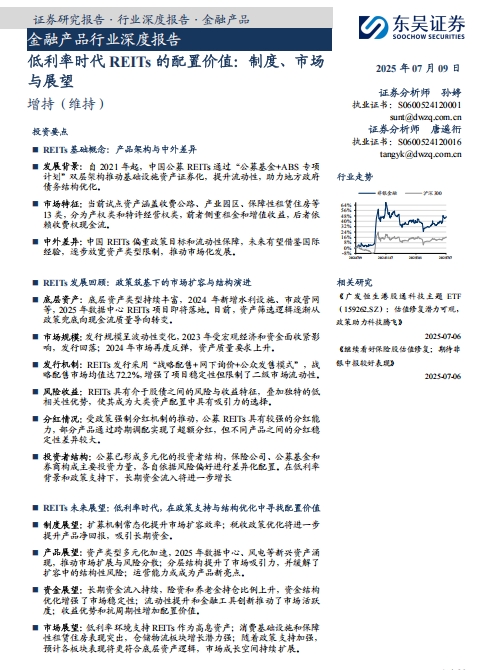

低利率时代 REITs 的配置价值:制度、市场与展望

在低利率时代,寻找具有稳定收益和抗周期性的金融产品成为投资者的重要课题。REITs(房地产投资信托基金)作为一种创新的金融工具,凭借其独特的风险收益特征和资产配置价值,逐渐受到市场的关注。

一、REITs 基础概念:产品架构与中外差异

(一)产品架构

REITs 是一种将不动产资产证券化的金融工具,通过发行基金份额的方式,将投资者的资金集中起来,投资于各类不动产项目,并将投资收益分配给投资者。REITs 的产品架构通常包括公募基金和资产支持专项计划(ABS)两层结构。在中国,REITs 主要通过“公募基金 + ABS 专项计划”的双层架构推动基础设施资产证券化,提升资产的流动性和市场参与度。

(二)中外差异

与国际上的 REITs 相比,中国的 REITs 有其独特之处。国际上的 REITs 通常更注重市场化的运作和多元化的资产配置,而中国的 REITs 更偏重于实现政策目标和保障流动性。中国的 REITs 主要集中在基础设施领域,如收费公路、产业园区、保障性租赁住房等,这些资产类型不仅具有稳定的现金流,还能在一定程度上优化地方政府的债务结构。

二、REITs 发展背景:政策筑基与市场扩容

(一)政策背景

自 2021 年起,中国政府通过一系列政策推动 REITs 的发展。REITs 的推出旨在通过资产证券化的方式,提升基础设施资产的流动性,优化地方政府的债务结构,并为投资者提供一种新的投资工具。政策的支持为 REITs 的市场扩容奠定了坚实的基础。

(二)市场扩容

REITs 的市场扩容主要体现在以下几个方面:

底层资产类型丰富:REITs 的底层资产类型不断丰富,从最初的收费公路、产业园区逐步扩展到水利设施、市政管网、数据中心等。2025 年,数据中心 REITs 项目即将落地,进一步推动了市场的发展。

市场规模波动变化:REITs 的发行规模呈现波动性变化。2023 年,受宏观经济和资金面收紧的影响,发行规模有所回落;2024 年,市场再度反弹,资产质量要求上升。

发行机制优化:REITs 的发行机制采用“战略配售 + 网下询价 + 公众发售模式”,其中战略配售市场均值达 72.2%,增强了项目的稳定性,但也限制了二级市场的流动性。

三、REITs 市场特征:风险收益与投资者结构

(一)风险收益特征

REITs 具有介于股债之间的风险与收益特征,叠加独特的低相关性优势,使其成为大类资产配置中具有吸引力的选择。REITs 的收益主要来源于租金收入、资产增值以及政策强制分红机制。受政策强制分红机制的推动,公募 REITs 具有较强的分红能力,部分产品通过跨期调配实现了超额分红,但不同产品之间的分红稳定性差异较大。

(二)投资者结构

REITs 的投资者结构已经形成多元化格局,保险公司、公募基金和券商构成主要投资力量。这些投资者根据自身的风险偏好进行差异化配置。在低利率背景和政策支持下,长期资金流入将进一步增长,进一步优化投资者结构。

四、REITs 发展回顾:政策筑基下的市场扩容与结构演进

(一)底层资产类型丰富

REITs 的底层资产类型不断丰富,从最初的收费公路、产业园区逐步扩展到水利设施、市政管网、数据中心等。2024 年新增水利设施、市政管网等,2025 年数据中心 REITs 项目即将落地。目前,资产筛选逻辑逐渐从政策兜底向现金流质量导向转变。

(二)市场规模波动变化

REITs 的发行规模呈现波动性变化。2023 年,受宏观经济和资金面收紧的影响,发行规模有所回落;2024 年,市场再度反弹,资产质量要求上升。

(三)发行机制优化

REITs 的发行机制采用“战略配售 + 网下询价 + 公众发售模式”,其中战略配售市场均值达 72.2%,增强了项目的稳定性,但也限制了二级市场的流动性。

五、REITs 未来展望:低利率时代,在政策支持与结构优化中寻找配置价值

(一)制度展望

扩募机制常态化:扩募机制的常态化将提升市场的扩容效率,进一步推动 REITs 的发展。

税收政策优化:税收政策的优化将进一步提升 REITs 的净回报,吸引更多的长期资金流入。

(二)产品展望

资产类型多元化:2025 年,数据中心、风电等新兴资产将涌现,推动市场扩展与风险分散。

分层结构提升市场吸引力:分层结构将提升市场的吸引力,并缓解扩容中的结构性风险。

运营能力成为新亮点:运营能力将成为 REITs 产品的新的亮点,提升产品的竞争力。

(三)资金展望

长期资金流入持续:在低利率背景和政策支持下,险资和养老金的持仓比例将上升,资金结构的优化将增强市场的稳定性。

流动性提升与金融工具创新:流动性的提升和金融工具的创新将推动市场的活跃度。

收益优势与抗周期性:REITs 的收益优势和抗周期性将增加其配置价值。

(四)市场展望

低利率环境支持:在低利率环境下,REITs 作为一种高息资产,将受到更多投资者的青睐。

消费基础设施与保障性租赁住房表现突出:消费基础设施和保障性租赁住房在 REITs 市场中表现突出,具有较强的抗周期性。

仓储物流板块增长潜力强:仓储物流板块在 REITs 市场中具有较强的增长潜力,值得投资者关注。

政策支持加强:随着政策支持的加强,预计各板块的表现将更符合底层资产逻辑,市场成长空间将持续扩展。

六、风险提示

尽管 REITs 具有诸多优势,但投资者仍需注意以下风险:

底层资产质量分层明显:不同 REITs 项目的底层资产质量存在明显差异,投资者需要仔细评估。

扩募机制运行处于制度磨合阶段:扩募机制的运行仍处于制度磨合阶段,可能存在一定的不确定性。

尾部产品流动性劣势抬升市场结构性风险:部分尾部产品的流动性较差,可能抬升市场的结构性风险。

治理机制分层与信息披露不对称:治理机制的分层和信息披露的不对称仍存在结构性缺口,投资者需要关注相关信息的透明度。

七、结论

在低利率时代,REITs 作为一种具有稳定收益和抗周期性的金融产品,具有较高的配置价值。政策的支持、市场的扩容以及结构的优化为 REITs 的发展提供了良好的环境。投资者在配置 REITs 时,应充分考虑其风险收益特征和市场环境,选择适合自己的投资产品。随着市场的不断发展和政策的持续支持,REITs 将在未来的金融市场中发挥更重要的作用。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号