标题

- 标题

- 内容

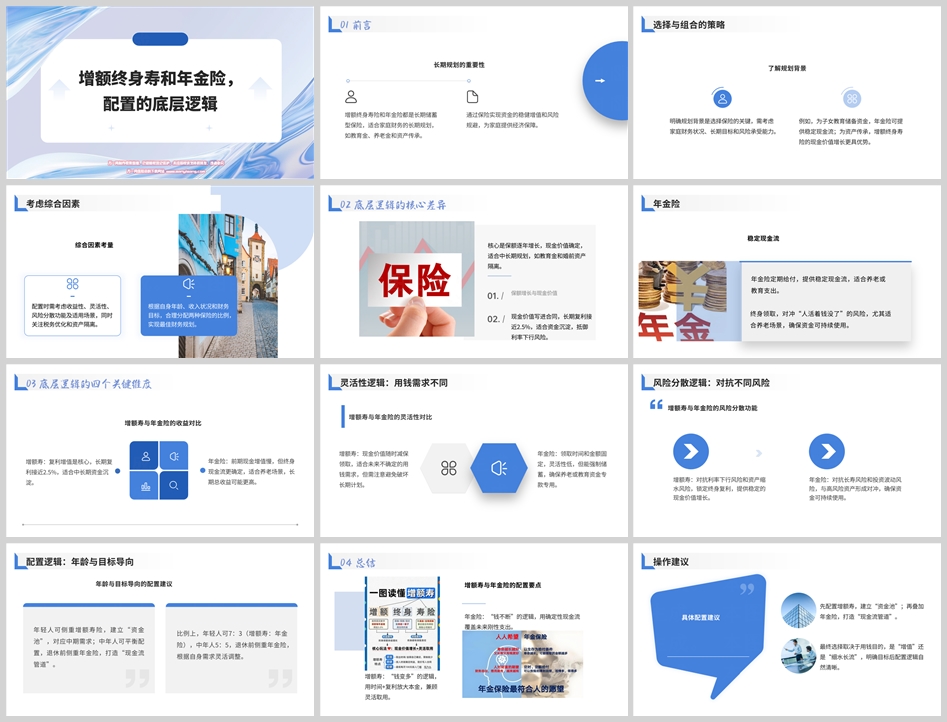

增额终身寿险与年金险:家庭财务规划的"双引擎"

在利率下行与经济周期波动的时代背景下,长期储蓄型保险逐渐成为中高净值家庭资产配置的"压舱石"。增额终身寿险和年金险作为两大核心工具,虽同属保险阵营,却在功能定位、收益逻辑、适用场景上存在本质差异。

一、产品本质:两种不同的"时间哲学"

(一)增额终身寿险:复利的"时间魔法"

核心逻辑:以终身寿险为载体,通过保额复利增长实现资产增值。现金价值写入合同,长期复利收益率接近2.5%-3.5%(需关注保险公司投资实力)。

法律属性:兼具寿险保障与储蓄功能,身故赔偿金可覆盖风险,现金价值可灵活减保或传承。

适用场景:

资产传承:通过指定受益人实现定向财富转移,规避婚姻纠纷与债务风险。

教育储备:18岁成年时一次性领取现金价值,完成子女教育金规划。

婚前资产隔离:婚前配置可有效保护个人财产(《保险法》第23条)。

案例演示(以30岁投保人为例):

年缴50万×10年,60岁时现金价值约420万(复利增值),若选择减保可一次性获取流动资金,或继续持有至80岁现金价值突破800万。

(二)年金险:现金流的"永动机"

核心逻辑:通过分期缴费建立养老金账户,约定年龄后按约定金额终身领取(如每月1万)。

风险对冲:对抗"长寿风险"与"投资波动风险",确保资金可持续性。

适用场景:

养老规划:60岁起每月领取养老金,活多久领多久,避免"人活着钱没了"。

强制储蓄:通过定期缴费约束消费习惯,专款专用防范资金挪用。

税务优化:符合条件的年金给付可享受税收递延优惠(如中国税延养老险政策)。

数据对比(以50岁投保人为例):

年缴20万×10年,65岁起每年领取12万,预期终身领取总额约300万(IRR约3.2%),有效对冲通胀与市场波动风险。

二、底层逻辑的四大维度对比

维度 增额终身寿险 年金险

收益性 复利增值,长期收益更高 单利锁定,现金流确定性更强

灵活性 现金价值可随时减保(需权衡长期收益) 期限固定,提前支取损失较大

风险分散 对抗利率下行与资产缩水风险 对抗长寿风险与投资波动风险

税务优势 身故赔偿金免税 养老金给付可享税收递延

三、配置策略:年龄与目标的动态平衡

(一)青年阶段(25-35岁):以增额寿构建"资金池"

需求特征:收入增长期,需建立中期资产储备,应对未来购房、婚育等大额支出。

配置逻辑:

高杠杆配置:年缴保费占年收入15%-20%,优先选择趸交或短期缴费期产品。

复利最大化:选择保证利率较高(≥2%)、分红实现率稳定的公司(如平安、友邦)。

灵活运用减保功能:30岁后若遇创业机会,可部分减保获取流动资金,剩余现金价值持续增值。

案例:30岁男性,年缴30万×10年,至40岁时现金价值约280万,可支持首付150万的房产购置,剩余130万继续增值至60岁的450万。

(二)中年阶段(35-50岁):平衡增额寿与年金险

需求特征:收入稳定期,需规划子女教育金与养老储备,防范资产传承风险。

配置逻辑:

5:5动态配比:增额寿占比50%(中期增值),年金险占比50%(长期现金流)。

教育金定向储备:通过年金险设置专项账户,60岁起每月领取教育金(如子女留学专用账户)。

资产隔离设计:将增额寿受益人设为子女,实现财富定向传承。

案例:45岁女性,年缴50万×10年(增额寿)+年缴30万×10年(年金险),至60岁时:

增额寿现金价值约500万,可支持子女创业基金或二次置业;

年金险开始每月领取6万,终身保障养老需求。

(三)退休阶段(50岁以上):以年金险为核心"现金流管道"

需求特征:收入来源减少,需稳定现金流覆盖医疗、护理等刚性支出。

配置逻辑:

全额年金化:将积蓄一次性趸交年金险,立即启动终身领取。

组合对冲风险:年金险(低风险)+万能账户(灵活存取)+健康险(医疗费用覆盖)。

跨境配置考量:选择美元年金险对冲人民币贬值风险(如香港友邦「充裕未来」计划)。

案例:60岁男性,趸交200万美元年金险,65岁起每月领取1.5万美元,按当前汇率折合人民币10.8万/月,终身保障品质养老。

四、风险警示与常见误区

(一)三大认知陷阱

收益幻觉:过分关注演示利率,忽视保险公司实际投资能力(如某产品承诺6%收益,实际分红实现率仅65%)。

流动性误判:增额寿减保可能丧失复利优势,需计算机会成本(如提前5年减保,损失约20%增值)。

保障缺失:年金险仅提供现金流,需额外配置医疗险、意外险构建完整防护网。

(二)政策与市场风险

利率下行:若央行持续降息,增额寿收益或随市场利率下调(如2023年部分产品预定利率从3%降至2.5%)。

监管政策:银保监会可能调整年金险缴费期限与领取条件,需关注政策窗口期。

五、未来趋势:保险资产的战略价值重构

在资管新规打破刚兑、利率中枢持续下移的背景下,增额终身寿险与年金险正在从"可选配置"升级为"必选工具"。其核心价值体现在:

构建家庭财务安全垫:用20%-30%的资产配置保险,对冲其他资产的风险敞口。

参与资本市场红利:通过保险公司的专业投资,间接分享优质企业成长成果(如险资持有茅台、宁德时代等龙头股合计超5000亿元)。

实现财富代际跃迁:以确定性收益对抗通胀,为子女教育、自身养老等刚性支出提供保障。

结语:理性配置的底层逻辑

对于中高净值家庭而言,增额终身寿险与年金险的配置本质是"目标导向"的选择:

追求资产增值:优先配置增额寿,用时间复利放大本金,灵活应对未来不确定性。

追求现金流安全:侧重年金险,建立"细水长流"的养老或教育资金池。

平衡攻守之道:通过"7:3""5:5"的动态配比,实现风险分散与收益最大化。

正如巴菲特所言:"保险是财富管理的基石,它不会让你暴富,但能让你避免破产。"在这个充满不确定性的时代,科学配置增额寿与年金险,正在成为中高净值家庭穿越经济周期的"隐形护城河"。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号