标题

- 标题

- 内容

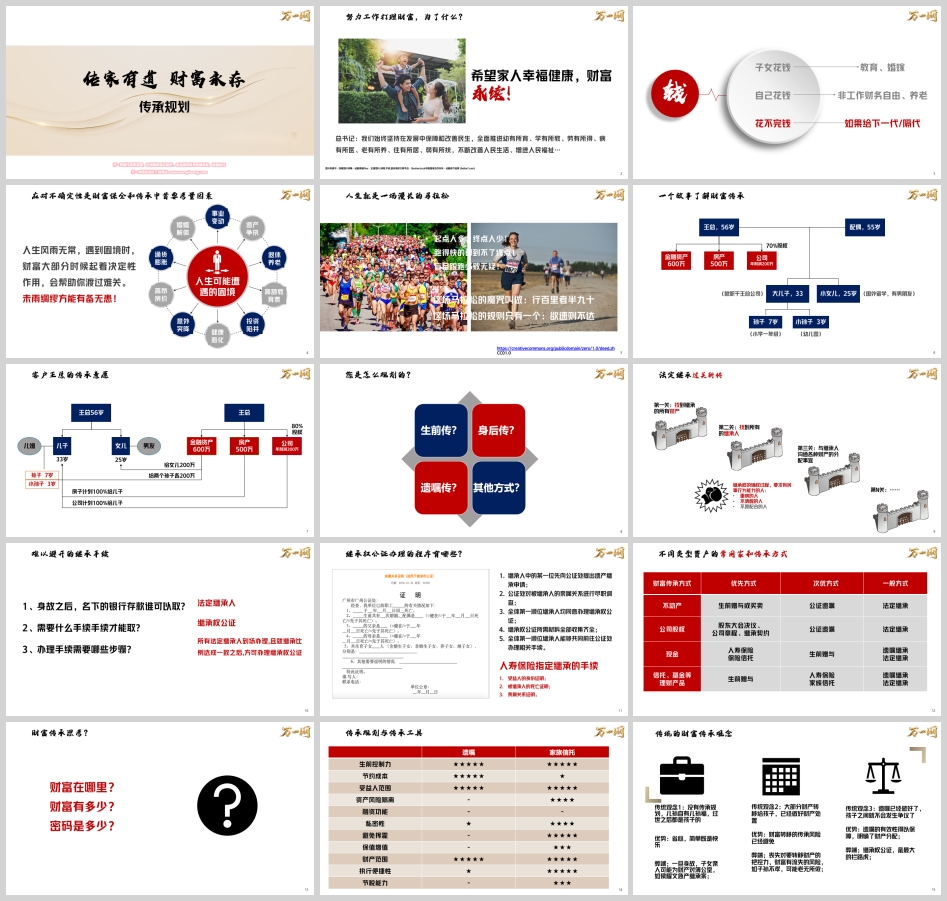

“我们始终坚持在发展中保障和改善民生,全面推进幼有所育、学有所教、劳有所得、病有所医、老有所养、住有所居、弱有所扶……”2018年12月18日,习近平总书记在庆祝改革开放40周年大会上的一席话,道尽了民生福祉的核心——让家人幸福健康,让财富永续,是每个家庭奋斗的终极意义。 然而,人生是一场漫长的马拉松,“起点人多,终点人少”。高昂房价、通货膨胀、婚姻解体、事业变动、遗产争执、健康恶化……这些未知的“风雨”随时可能打乱财富积累的节奏。正如古语所言:“行百里者半九十”,盲目跟跑或急于求成,终将难抵终点。财富保全与传承的本质,正是通过未雨绸缪的智慧,让财富穿越周期、抵御风险,最终成为家人幸福的“安全垫”。

家庭财富的用途,可归纳为三个层次:

· 子女花钱:教育、婚嫁等刚性支出,需确保“专款专用”;

· 自己花钱:非工作财务自由、养老等品质生活需求,需对抗通胀与长寿风险;

· 花不完钱:若财富有剩余,需实现代际传承,让下一代或隔代受益。

这三重使命的核心,是“应对不确定性”——无论是疾病、意外还是市场波动,财富需在关键时刻“顶得上”。例如,一场重大疾病可能耗尽积蓄,一场婚姻解体可能导致财产分割,一次投资失误可能让半生积累归零。因此,财富保全与传承的首要目标,是为这些“黑天鹅”事件筑牢防线。

从案例中王总(56岁,金融资产600万、房产500万、公司年利润200万)的家庭结构看,他的传承需求涵盖子女教育、婚嫁、养老,以及公司股权、房产的代际传递。若缺乏规划,这些财富可能在继承中面临多重挑战:

· 高昂房价:子女购房需大额资金支持,若财富分散或被分割,可能错失置业时机;

· 婚姻解体:子女婚后若离婚,婚前个人财产可能因混同变为共同财产,导致财富流失;

· 遗产争执:法定继承需所有继承人到场公证,若亲属关系复杂(如再婚家庭、非婚生子女),易引发诉讼;

· 健康恶化:若王总突发重疾,医疗费用可能侵蚀金融资产,影响公司控制权稳定。

这些困境印证了一个真相:财富不仅是数字,更是应对风险的“工具”。唯有通过科学规划,才能让财富在需要时“召之即来”,而非“困于流程”。

王总的家庭结构中,配偶55岁,大儿子33岁(就职于自家公司),小女儿25岁(国外留学,有男友),还有7岁和3岁的孙子。他的传承意愿明确:

· 金融资产600万:给女儿200万,两个孙子各200万;

· 房产500万:100%给儿子;

· 公司80%股权:100%给儿子。

但现实中,若仅依赖法定继承,王总可能面临“四大难关”:

1. 找财产:需梳理名下所有资产(存款、股票、房产、公司股权等),若资产分散或登记信息不全(如代持、境外资产),可能遗漏;

2. 找继承人:需确认所有法定继承人(配偶、子女、父母),若存在非婚生子女、养子女或丧失民事行为能力的亲属(如重病、不清醒),确权难度陡增;

3. 沟通分配:需全体继承人就财产分配达成一致,若有人不愿配合(如对分配比例不满),可能陷入僵局;

4. 办手续:需办理继承权公证,要求所有第一顺位继承人到场并提交材料(死亡证明、亲属关系证明等),程序繁琐且耗时。

继承权公证是法定继承的关键环节,其程序包括:

· 继承人向公证处提出申请;

· 公证处调查被继承人亲属关系;

· 全体第一顺位继承人同意办理并到场;

· 提交全部材料(如死亡证明、亲属关系证明、财产权属证明);

· 共同签署公证文件。

这一过程的难点在于“全体同意”——若某一继承人对分配方案有异议(如认为女儿应少分),或无法到场(如在国外、重病),公证将无法完成,最终可能走向诉讼。例如,相声大师侯耀文去世后,因未立遗嘱且亲属关系复杂,遗产继承诉讼持续多年,资产长期冻结,便是典型案例。

相比之下,人寿保险的指定继承手续仅需三步:受益人身份证明、被继承人死亡证明、亲属关系证明。无需全体继承人到场,私密性强,且受益人可精准指定(如王总可直接将200万保险金给女儿,200万给每个孙子),避免继承纠纷。这一特性使保险成为现金类资产传承的“优先方式”。

根据资产类型(不动产、公司股权、现金、理财产品),科学的传承方式需匹配其特性,以下是常用策略:

· 优先方式:生前赠与或买卖:通过赠与协议或二手房交易,可在生前完成产权转移,避免继承手续。例如,王总若将500万房产“卖给”儿子(象征性定价或按市价),只需办理过户登记,未来儿子可直接处置房产,无需继承公证。但需注意:赠与需缴纳契税(3%-5%),买卖可能涉及增值税、个人所得税(满五唯一可免征),且赠与人失去对房产的控制权。

· 次优方式:公证遗嘱:若王总希望保留生前控制权,可订立公证遗嘱明确“房产由儿子继承”。公证遗嘱的法律效力高于自书、代书遗嘱,可降低后续争议风险。但需注意:遗嘱需在身故后通过继承权公证执行,仍存在“全体继承人同意”的门槛。

· 一般方式:法定继承:若无遗嘱,房产将按法定顺序(配偶、子女、父母)平分,可能导致儿子无法100%继承,违背王总意愿。

· 优先方式:股东大会决议+公司章程+继承契约:若王总为公司股东(80%股权),可通过修改公司章程约定“股权由儿子继承”,并在股东会上形成决议,明确继承条件(如儿子需全职参与公司经营)。此外,可签订继承契约,要求儿子继承股权后履行特定义务(如保障其他股东权益、定期分红)。这种方式能确保公司控制权稳定,避免因继承导致股权分散、管理层动荡。

· 次优方式:公证遗嘱:在遗嘱中明确“80%股权由儿子继承”,但需注意:若公司章程禁止股权继承(如规定“股东去世则其股权由公司回购”),遗嘱可能无法执行。因此,需提前核查公司章程与《公司法》的衔接。

· 一般方式:法定继承:若无规划,股权将按法定比例分配给配偶、子女,可能导致儿子持股比例下降,丧失对公司的话语权。

· 优先方式:人寿保险/保险信托:现金类资产流动性强、分割灵活,最适合通过保险传承。王总可为自己投保高保额终身寿险,指定女儿为200万受益人、两个孙子各为200万受益人。身故后,保险公司直接将保险金支付给受益人,无需公证,且可规避债务追偿(若保单设计合理)。若资金量更大(如600万),可设立保险信托,将受益人设为信托,约定“孙子18岁前由监护人代管,成年后按年领取”,避免子女挥霍。

· 次优方式:生前赠与:王总可在生前将现金直接赠与子女(如给女儿200万、孙子各200万),但需考虑赠与税(我国目前未开征,但可能未来试点)及子女婚姻风险(若未做婚前财产公证,赠与可能被认定为夫妻共同财产)。

· 一般方式:遗嘱继承/法定继承:通过遗嘱或法定继承分配现金,需面临继承权公证的繁琐程序,且现金可能被继承人挪用或用于偿债。

· 优先方式:生前赠与:将理财产品账户直接过户给子女,操作简单,但需确保子女具备管理能力,避免盲目赎回导致亏损。

· 次优方式:人寿保险/家族信托:若理财产品风险较高(如股票型基金),可通过保险或家族信托“锁定收益”。例如,将部分资金放入家族信托,约定“年化收益4%以下由信托公司补足,超出部分归信托资产”,实现稳健增值。

· 一般方式:遗嘱继承/法定继承:理财产品需在继承后重新开户、确权,流程复杂,且可能因市场波动导致价值缩水。

1. “儿孙自有儿孙福,过世后都是孩子的”:看似洒脱,实则隐患重重。若无规划,子女可能因继承纠纷反目(如侯耀文案),或因缺乏管理能力挥霍财富(如富二代败家案例)。

2. “大部分财产转移给孩子,已做好处置”:过早转移可能丧失控制权。例如,王总若将房产直接过户给儿子,未来儿子若离婚,房产可能被分割;若儿子不孝,王总可能老无所依。

3. “遗嘱做好,孩子就不会争议”:遗嘱仅解决“分配意愿”,但未解决“执行难题”。继承权公证的“全体同意”要求,仍可能导致遗嘱无法落地。

维度 | 遗嘱 | 家族信托 |

生前控制力 | ★★★★★(可随时修改) | ★★★★★(可约定触发条件) |

节约成本 | ★★★★★(无设立费) | ★(设立费高,按资产比例) |

受益人范围 | ★★★★★(可指定任何人) | ★★★★(需明确受益人) |

资产风险隔离 | -(无法隔离债务) | ★★★★(独立于委托人债务) |

私密性 | ★(需公开遗嘱内容) | ★★★★(仅受益人知晓) |

避免挥霍 | -(一次性分配) | ★★★★★(分期/条件分配) |

执行便捷性 | ★(需继承权公证) | ★★★★★(按信托条款自动执行) |

可见,遗嘱适合“简单分配”,但无法解决隔离风险、避免挥霍等问题;家族信托则更适合高净值家庭,通过“定制化条款”实现财富的长期管理与传承。

家庭财富保全与传承的本质,是“以终为始”的智慧——从“希望家人幸福健康,财富永续”的初心出发,通过科学规划应对人生风雨,让财富成为跨越代际的“爱的纽带”。 对王总而言,他的600万金融资产可通过人寿保险精准分配给女儿与孙子,500万房产可通过生前赠与或公证遗嘱确保儿子100%继承,公司股权可通过公司章程与继承契约稳定控制权。这些工具并非冰冷的法律文件,而是对家人责任的具象化表达:它让子女不必因继承反目,让孙辈不必因贫困失学,让财富在风险来临时“稳如磐石”。 人生马拉松的终点,从来不是财富的堆积,而是家人的笑容与安心。愿每个家庭都能在这场长跑中,提前布局、从容前行,让财富真正成为“幸福的守护者”。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号