标题

- 标题

- 内容

企业家跨境法税需求与以保险信托为核心的解决方案

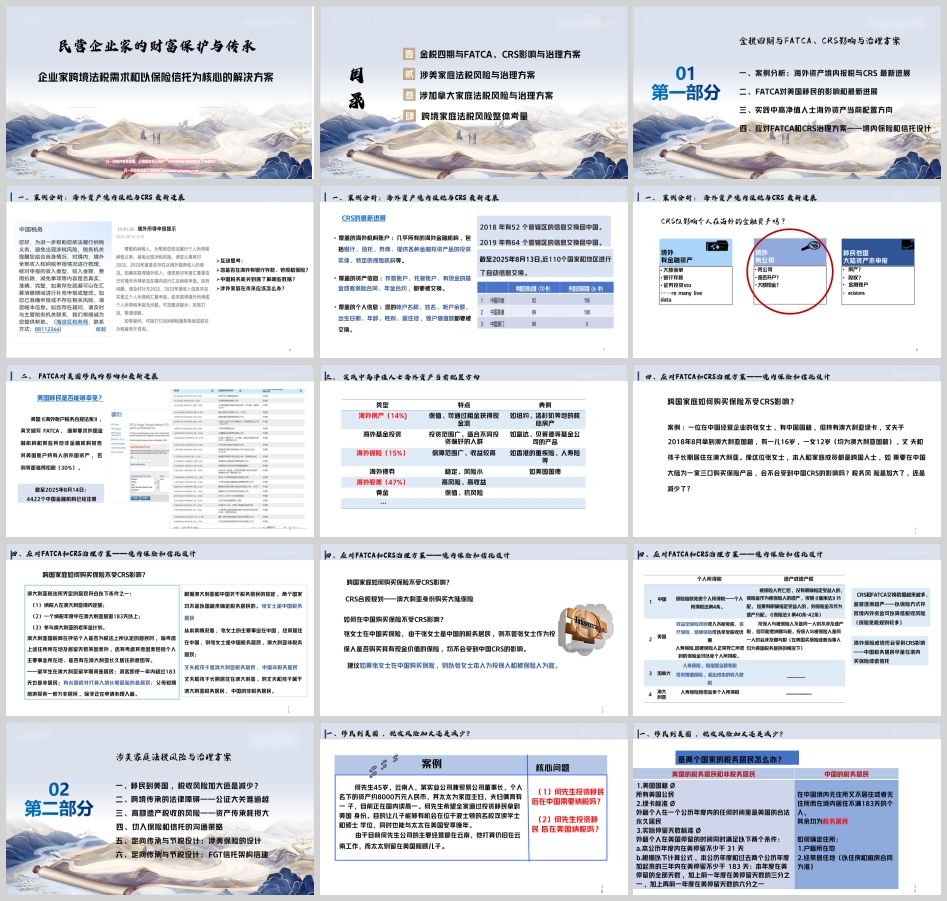

在全球化和高净值人群跨境流动加速的背景下,企业家及其家庭面临的跨境法税环境日趋复杂。金税四期、FATCA(美国《海外账户税收合规法案》)、CRS(共同申报准则)等信息交换机制不断深化,涉美、涉加等移民国家的税务与继承法律差异显著,使得跨境资产配置与传承必须统筹考虑合规、节税与风险隔离。在这一背景下,以保险与信托为核心的法税解决方案成为高净值企业家实现资产安全、定向传承与税务优化的重要手段。

本文围绕“企业家跨境法税需求和以保险信托为核心解决方案”主题,从金税四期与FATCA/CRS影响、涉美家庭法税风险、涉加拿大家庭法税风险、跨境家庭法税整体考量四个维度,结合案例与架构设计,系统解析应对策略。

一、金税四期与FATCA、CRS影响与治理方案

1. CRS最新进展与覆盖范围

CRS自2018年实施以来,参与辖区迅速扩大,截至2025年8月已有近110个国家和地区进行自动信息交换。其覆盖范围包括:

机构:几乎所有海外金融机构(银行、信托、券商、投资基金、特定保险机构等)。

资产:存款账户、托管账户、有现金价值的基金、保险合同、年金合约等。

个人信息:账户名称、余额、增值额、出生日期、居住地等。

这意味着,中国税务居民在海外的金融资产几乎全部纳入交换范围,税务机关可据此掌握纳税人的全球资产与收入情况。

2. FATCA对美国移民的影响

FATCA要求外国金融机构向美国税务局报告美国账户持有人的资产信息,否则面临30%预扣税。截至2025年8月,中国已有4422个金融机构注册FATCA,显示中美之间的信息互通已非常深入。

美国移民的资产构成中,海外保险占15%,但美国对非居民持有的境外保险一般不纳入美国遗产税范围,前提是保单所有权与税务居民身份设计合理。

3. 高净值人士海外资产当前配置方向

实践中,高净值人群海外配置主要包括:

海外房产(14%)

海外基金投资(广泛适应不同风险偏好)

海外保险(15%,如香港重疾、寿险)

海外债券(稳定低风险)

海外股票(47%,高风险高收益)

黄金(保值抗风险)

4. 应对FATCA与CRS的治理方案——境内保险与信托设计

案例:张女士(中国税务居民)与丈夫(澳大利亚税务居民)、子女(澳大利亚国籍)长期分居两国。若张女士在中国为全家购买保险:

张女士作为中国税务居民,其投保行为不受中国CRS影响;

丈夫与孩子在澳大利亚的税务居民身份不影响张女士在境内投保的合规性;

建议以张女士为投保人和被保险人,可最大化利用中国保险赔款免个人所得税的优势(《个人所得税法》第4条),且明确受益人情况下保险金不纳入遗产,规避潜在的遗产税。

结论:在CRS/FATCA环境下,中国税务居民应尽量在境内配置保险与设立信托,利用境内免税规则降低税收风险;海外保险与信托因信息交换会暴露,需谨慎规划。

二、涉美家庭法税风险与治理方案

1. 移民美国的税收风险

美国采用属人兼属地原则,税务居民需就全球收入纳税。美国税务居民判定标准包括:

美国公民或绿卡持有者

当年在美停留≥31天且三年加权停留≥183天

双重税务居民(如中国与美国)需依据两国税收协定与“加比规则”判定居民身份,防止双重征税。

2. 跨境传承的法律障碍

跨境继承需面对亲子关系证明、继承权公证、多国法律适用等难题。例如,美籍子女继承中国境内资产需全体第一顺位继承人配合公证,程序繁琐且耗时。

3. 高额遗产税风险

2025年美国遗产税免税额为1399万美元,超出部分按18%-40%超额累进税率征税,且对全球资产课税。保险与信托可显著降低传承损耗:

境内保险:若投保人为中国税务居民,保单所有权属投保人,保险金不纳入美国遗产税;受益金免征个人所得税。

FGT信托(外国委托人信托):委托人在世时信托收益由其缴税,分配给美国受益人免征所得税;委托人去世后转为FNGT,需按信托或受益人规则纳税,但可提前规划赠与税与遗产税的平衡。

4. 保险与信托架构设计要点

投保人选择:优先中国税务居民,可避免美国遗产税。

受益人安排:明确受益人为美国税务居民时,死亡赔偿金与年金本金免征个税。

信托隔离:通过不可撤销人寿保险信托(ILIT)或FGT持有保单,可实现定向传承、避免遗产认证程序。

三、涉加拿大家庭法税风险与治理方案

1. 双重税务身份与税收协定

加拿大税务居民为全球征税,判定依据包括显著居住联系(居所、配偶、受抚养人)与次级联系(资产、社会与经济关系)。中加税收协定采用“加比规则”解决双重居民身份问题。

2. 父母在大陆的财产给子女的方式比较

赠与:手续简便但无法隔离子女婚姻风险,且一次性出境需证明合法来源。

遗嘱继承:可隔离子女婚姻风险,但跨境继承手续复杂。

保险:定向传承、节税、手续简单,赔偿金免征个税(加拿大无遗产税)。

信托:灵活分配、隔离婚姻与债务风险,但设立要求高且不保本。

3. 婚姻风险隔离

通过保险金信托或家族信托,可实现定期分配祝福金,仅分配给子女的部分构成夫妻共同财产,降低婚姻财产混同风险;信托财产可依《信托法》第17条免于强制执行。

4. 境内保险与信托设计

境内保险:投保人为中国税务居民时,保单收益不涉及加拿大个税,受益金免征个税。

祖母信托:需规避ITA 94条触发视同加拿大居民信托的情形(如五年内成为加拿大居民)。可采用非全权信托结构,控制单一受益人持股比例≤10%,减少全球所得报税风险。

四、跨境家庭法税风险整体考量

1. 移民国家税收比较

国家 | 遗产税 | 个税 | 企业所得税 | 与中国双边协定 | CRS参与 |

澳大利亚 | 无 | 0%-45% | 30% | 是 | 是 |

英国 | 40%(免税额32.5万英镑) | 20%-45% | 19% | 是 | 是 |

德国 | 7%-50%(按亲疏) | 最高45% | 15.825% | 是 | 是 |

日本 | 10%-55% | 5%-45% | 23.2% | 是 | 是 |

2. 境内外保险与信托选择原则

基本观点:境内明确受益人的保险赔偿金不纳入遗产,可防范境内未来遗产税;有遗产税国家的税务居民在境内买保险一般无法避免该国遗产税/赠与税。

原则:税务居民身份在哪,就在哪买保险;有移民计划者尽量选择中国税务居民作为投保人,减少遗产税风险。

配置建议:

澳大利亚:投保人非澳税务居民,被保险人和受益人可为澳居民。

英国:鼓励非居民信托持有保单,避免英国个税。

德国:选择中国境内终身寿险,避免德保险税法。

日本:投保人非日本税务居民,可降低赠与税与遗产税影响。

3. 架构设计核心逻辑

税务居民身份规划:避免保单或信托在被课税国产生所有权关联。

受益人安排:利用免税规则(死亡赔偿金、年金本金)与信托分配节奏减轻税负。

风险隔离:通过不可撤销信托、保险金信托实现资产独立,抵御债务、婚姻与继承风险。

五、结语:保险与信托的跨境法税价值

在金税四期与全球信息透明的时代,企业家跨境法税管理的核心在于合规前提下的税务优化与风险隔离。保险与信托作为法律与税务工具,具备以下优势:

免税或递延税:合理利用境内外保险赔偿金的免税规则,降低传承税负。

定向传承:避免法定继承的繁琐与不确定性,确保资产按意愿传递。

风险隔离:信托财产独立于委托人、受益人债务与婚姻风险。

灵活架构:结合FGT、祖母信托、保险金信托等工具,适配不同国家税制与家庭结构。

对于高净值企业家而言,应在移民与跨境资产配置前即进行法税诊断,依托专业团队设计“境内保险+离岸信托”的组合方案,实现财富的安全、增值与有序传承。这不仅是对家庭负责,更是企业持续发展的基石。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号