标题

- 标题

- 内容

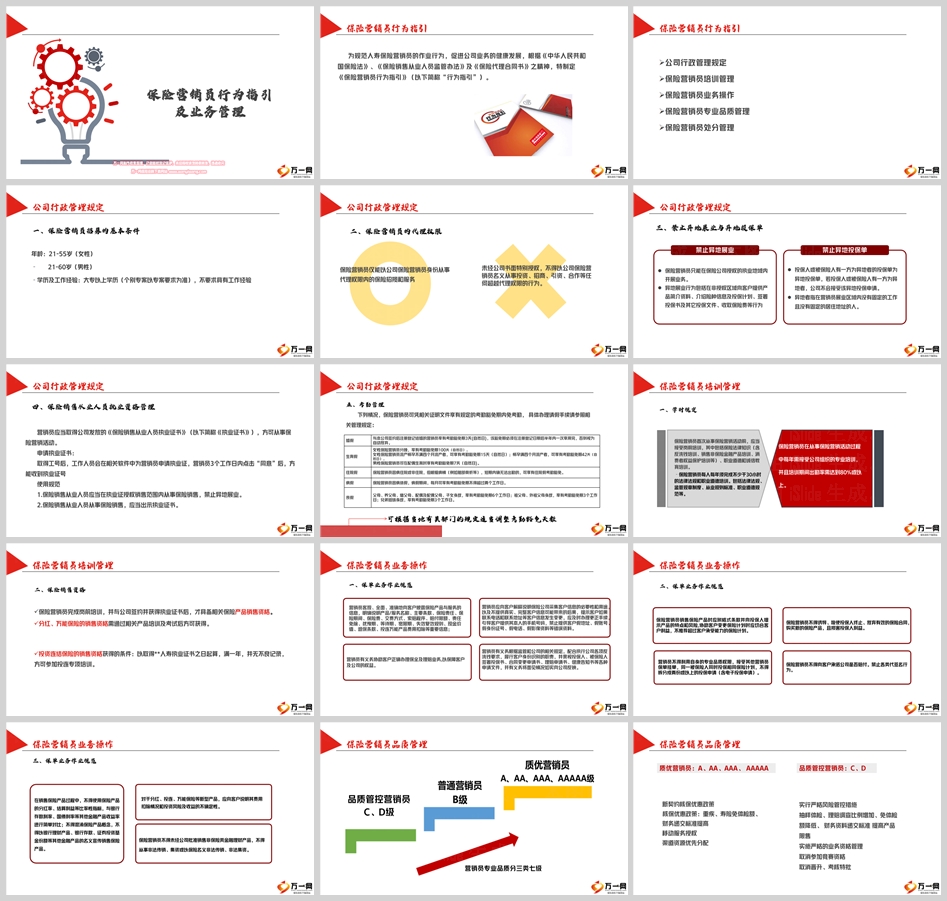

保险营销员行为指引及业务管理:规范与防控

在人寿保险行业中,营销员的行为规范和业务管理对于维护公司业务的健康发展和保护客户权益至关重要。为此,保险公司依据《中华人民共和国保险法》、《保险销售从业人员监管办法》及《保险代理合同书》等法律法规,制定了《保险营销员行为指引》,旨在规范保险营销员的作业行为,明确其职责和行为边界,提升专业品质,严密防控风险。

一、保险营销员的基本条件与代理权限

根据公司行政管理规定,保险营销员的招募基本条件包括年龄和学历要求。年龄方面,女性营销员需在21至55岁之间,男性则在21至60岁之间。学历要求为大专以上学历,部分专案可能有特定要求。此外,保险营销员的代理权限仅限于公司授权的范围内,未经公司书面特别授权,不得从事任何超越代理权限的行为。

二、禁止异地展业与异地投保单

保险营销员只能在保险公司授权的执业地域内开展业务。异地展业和异地投保单均被禁止,以确保业务的合规性和风险的可控性。异地者定义为在营销员展业区域内没有固定工作和居住地址的人,公司不会接受此类异地投保申请。

三、执业资格管理与考勤管理

营销员在从事保险营销活动前,必须取得公司发放的《保险销售从业人员执业证书》。此外,考勤管理规定了营销员在特定情况下,如婚假、生育假、住院假、病假和丧假等,可享有的考勤豁免期。

四、培训管理与业务操作

保险营销员在首次从事保险营销活动前,应接受包括保险法律知识、职业道德和诚信教育在内的岗前培训。每年还需完成不少于30小时的相关培训。在业务操作方面,营销员有义务协助客户正确办理保全及理赔业务,客观、全面、准确地披露保险产品信息,并遵守反洗钱等相关规定。

五、专业品质管理

保险营销员的专业品质分三类七级,从质优营销员到品质管控营销员。公司对不同级别的营销员实施差异化管理,包括核保优惠政策、移动服务授权、渠道资源分配等。对于违反规定的营销员,公司将根据情节轻重采取相应的处分措施。

六、处分管理

对于违反公司制度、《保险代理合同书》、《行为指引》的营销员,公司将参照处分细则进行处理。处分类型包括书面警告、记过、终止合同等,严重违法违规者将被终止保险合同关系,并可能被通报至保险行业协会。

七、坚持底线思维,严密防控风险

保险营销员在业务开展过程中,应坚持底线思维,严格遵守法律法规和公司规定,不得诱导、唆使投保人终止、放弃有效的保险合同,不得向客户承诺公司是否赔付,禁止各类代签名行为。在销售过程中,不得使用保险产品的分红率、结算利益等比率性指标与银行存款利率等其他金融产品收益率进行简单对比,不得混淆保险产品概念。

八、总结

《保险营销员行为指引》为保险营销员提供了全面的行为规范和业务管理指导,旨在提升营销员的专业品质,严密防控风险,促进公司业务的健康发展。通过明确营销员的基本条件、代理权限、执业资格管理、考勤管理、培训管理、业务操作、专业品质管理和处分管理,保险公司能够有效地规范营销员的行为,提升服务质量,保护客户权益,维护金融市场的稳定。同时,这也要求保险营销员不断学习提升,严格遵守规定,为客户提供专业、合规的保险服务。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号