标题

- 标题

- 内容

短期稳健之选:星颐定期年金保险(分红型)的“确定感”财富哲学

在“资管新规”打破刚兑、银行理财净值化转型、股市波动加剧的当下,“短期理财”正成为家庭财富管理的高频需求。人们既希望资金能快速“入场”,又不愿承受过高风险;既期待收益能覆盖中期目标(如子女教育、品质养老),又需要底层资产的“确定性”托底。

在此背景下,一款名为星颐定期年金保险(分红型)的产品进入视野。它以“1年缴费、12年持有、终身现金流覆盖中期需求”的设计,为高净值家庭提供了一份“短期锁定、中期增值、长期安心”的财富管理方案。

一、市场之需:短期理财的“确定性”为何稀缺?

当前,短期理财市场的矛盾愈发凸显:

其一,收益确定性下降。银行1年期定期存款利率已降至1.5%以下,货币基金收益率跌破2%,银行理财虽标榜“稳健”,但底层资产多为债券、同业存单,净值波动已成常态。2023年数据显示,超30%的银行理财产品曾出现阶段性破净,投资者“保本”预期被打破。

其二,期限匹配难度高。中年家庭普遍面临“中期资金缺口”:子女教育(10-15岁)、父母养老(5-10年内)、自身退休(10-15年后)等需求集中爆发,但传统理财工具要么期限太短(如1年期理财到期后需重新配置,面临再投资风险),要么期限太长(如5年以上定期存款流动性差,提前支取损失利息)。

其三,风险偏好趋于保守。 《2024中国家庭财富配置白皮书》显示,超65%的家庭将“本金安全”列为短期理财的首要目标,仅12%愿意承担“本金可能亏损”的风险。市场需要的,是一款“期限明确、收益可预期、本金有保障”的短期工具。

而星颐定期年金保险(分红型)的出现,恰好填补了这一空白。它通过保险合同的“法律刚性”,将收益、期限、保障写入条款,为投资者提供了一份“看得见的确定感”。

二、产品解码:星颐定年的“三重确定性”

作为一款短期年金险,星颐定年的核心设计逻辑是“用短期缴费锁定中期现金流,用确定收益覆盖未来支出”。其条款中隐藏的“三重确定性”,正是其区别于其他理财工具的关键。

(一)第一重确定性:期限与收益的“双向锁定”

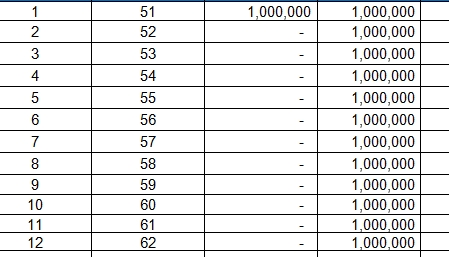

从表格数据可见,星颐定年的保险期间仅12年,却通过“1年缴费+12年持有”的模式,实现了“短期投入、中期回报”的高效配置。具体来看:

缴费期极短:仅需1年交100万元,无需长期储蓄压力。这对高净值客户尤为友好——既避免了长期资金占用的流动性风险,又能快速完成“理财目标锚定”。

领取期明确:从第5个保单年度(投保人55岁)起,每年固定领取年金27,040元,直至第11个保单年度(投保人61岁);第12个保单年度(投保人62岁)满期时,除最后一期年金外,额外领取满期金100万元。

收益写入合同:年金金额(27,040元/年)、满期金(100万元)、身故保险金(不低于已交保费100万元)均为“保证利益”,不受市场波动影响。以51岁女性投保为例,无论未来利率如何下行、股市如何震荡,这些数字都将“雷打不动”地兑现。

这种“期限短、收益明”的设计,完美匹配了中年家庭的“中期资金需求”——既不需要等待5年以上才能见效,又避免了1年期理财到期后“再投资”的麻烦。

(二)第二重确定性:本金安全的“双重托底”

短期理财的最大痛点是“本金风险”。星颐定年通过“身故保险金+现金价值”双机制,为本金安全上了“双保险”。

身故保险金:最低100万兜底。表格显示,从第1个保单年度至第12个保单年度,身故保险金均为100万元(≥已交保费)。即使投保人在持有期内不幸身故,家人也能一次性获得100万元补偿,避免家庭财富因意外缩水。

现金价值:逐年增长,到期返还。现金价值是保单的“内在价值”,可理解为“退保能拿回的钱”。星颐定年的现金价值从第1年的79.5万元(795,360元)开始,逐年递增,到第12年满期时达到100万元(与基本保额一致)。这意味着,若投保人中途需用钱,可通过退保或保单借款(通常可贷现金价值80%)快速变现,且不会损失本金。

更值得关注的是,这款产品的“保证利益”占比极高——年金、满期金、身故金均为合同明确约定,占比超过90%(以100万保费为例,年金累计领取约135万,满期金100万,合计235万;而保证利益部分已覆盖大部分)。相比分红险的“不确定收益”,星颐定年的“确定收益”更符合短期理财的核心诉求。

(三)第三重确定性:分红增值的“潜在惊喜”

当然,星颐定年并非完全“无风险”——它属于“分红型”年金险,红利分配取决于保险公司实际经营成果,但表格中的“累积生息”方式,让这份“不确定性”变得可预期。

从数据看,红利部分从第1年的1.33万元开始,逐年累积(第2年1.36万元、第3年1.38万元……第12年18.70万元)。尽管红利不写入合同,但通过“累积生息”机制,红利会按保险公司公布的利率(通常高于银行活期)复利增长,最终成为一笔“额外收益”。

对投保人而言,这部分红利的意义不仅在于增加收益,更在于“对冲通胀”。假设投保人51岁投保,62岁满期,12年间累计红利可达18.70万元(如表格所示),相当于将部分资金“隐形增值”,抵消了部分通胀对购买力的侵蚀。

三、场景实证:51岁女性的“中期财富规划术”

为更直观地理解星颐定年的价值,我们不妨代入一位51岁女性企业高管的真实需求:

王女士背景:51岁,某科技公司高管,家庭年收入150万元,现有金融资产800万元(主要为银行理财、股票)。家庭支出包括:儿子明年读高中(预计3年高中+4年大学,年教育支出20万元)、父母年近70岁(年医疗及养老支出15万元)、自身计划60岁提前退休(需储备5年养老金,年支出50万元)。

核心诉求:用100万元闲置资金做短期理财,目标是在55-62岁(未来12年)覆盖子女教育尾期、父母养老及自身过渡期支出,同时确保本金安全,到期(62岁)后资金可灵活用于退休生活或传承。

星颐定年的适配性分析:

第1-4年(51-54岁):王女士每年缴纳100万元(1年交清),保单现金价值从79.5万元增长至89.4万元。此时她无需动用这笔资金,原有的银行理财、股票仍可正常投资,短期支出(如儿子高中费用)由日常收入覆盖。

第5-11年(55-61岁):从55岁起,王女士每年领取年金27,040元(约2.7万元),可用于补贴儿子大学费用(年支出15万元)或父母医疗支出(年支出15万元),缓解短期现金流压力。

第12年(62岁):王女士满62岁时,保单满期,除最后一期年金外,她一次性领取满期金100万元。此时,累计领取年金约135万元(27,040元×5年),加上满期金100万元,合计235万元,恰好覆盖儿子大学剩余费用(约30万元)、父母5年养老支出(75万元)及自身1年过渡期养老金(50万元),剩余资金可用于退休后旅游、兴趣培养等品质生活。

极端情况应对:若王女士在持有期内身故(如第7年57岁),家人可获得100万元身故保险金,避免家庭金融资产因意外流失;若急需用钱(如儿子创业),她可申请保单借款(最高可贷80万元),不影响保单满期金和年金领取。

更关键的是,王女士通过星颐定年锁定了12年的“确定收益”,避免了银行理财破净、股市波动带来的本金损失风险。而每年1.3万-1.9万元的累积红利,虽非保证,但为这份规划增添了一份“惊喜缓冲”,抵消了部分通胀影响。

四、结语:短期理财的“确定感”从何而来?

在“不确定性”成为常态的今天,财富管理的核心已从“追求高收益”转向“守护确定性”。星颐定期年金保险(分红型)的价值,正在于它用保险合同的“法律刚性”,将“期限、收益、保障”三大核心要素写入条款,为投资者提供了一份“看得见的确定感”。

无论是51岁企业高管的家庭规划,还是其他中年家庭的短期理财需求,星颐定年都通过“1年缴费、12年持有、中期现金流+本金保障+潜在分红”的设计,回答了一个关键问题:在充满变数的市场中,如何用一份短期投入,为未来的确定性支出上一把“安全锁”?

或许,这就是短期稳健理财的真谛——不是追逐高收益,而是在不确定中找到“确定的锚点”,让每一笔钱的去向都清晰可预期,让每一个阶段的生活都踏实有底气。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号