标题

- 标题

- 内容

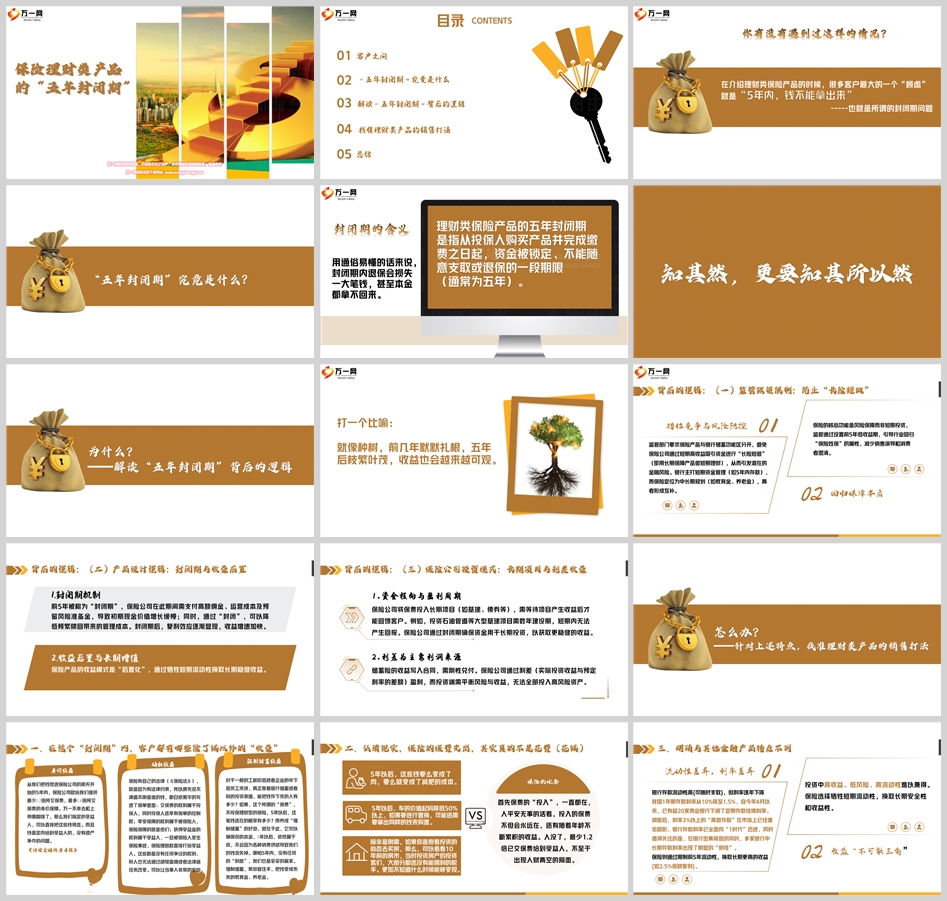

理财类保险产品的“五年封闭期”:理解与应对

在理财类保险产品的推广过程中,客户常常对“五年封闭期”存在顾虑,认为资金在五年内无法取出,这似乎限制了资金的流动性。然而,这种顾虑往往源于对“五年封闭期”背后逻辑的不理解。

一、“五年封闭期”究竟是什么

(一)封闭期的含义

理财类保险产品的“五年封闭期”是指从投保人购买产品并完成缴费之日起,资金被锁定、不能随意支取或退保的一段期限(通常为五年)。通俗来说,封闭期内退保会损失一大笔钱,甚至本金都可能拿不回来。这种设计旨在引导客户进行中长期的资金规划,而非短期投资。

(二)客户之问

在介绍理财类保险产品时,很多客户最大的顾虑就是“5年内,钱不能拿出来”。这种顾虑源于对资金流动性的担忧,客户担心在封闭期内无法应对突发的资金需求。然而,这种担忧可以通过对“五年封闭期”背后逻辑的理解来缓解。

二、解读“五年封闭期”背后的逻辑

(一)监管政策限制:防止“长险短做”

回归保障本质

保险的核心功能是风险保障而非短期投资。监管部门通过设置前5年低收益期,引导行业回归“保险姓保”的属性,减少销售误导和消费者混淆。保险产品与银行储蓄功能区分开,避免保险公司通过短期高收益吸引资金进行“长险短做”(即用长期保障产品做短期理财),从而引发潜在的金融风险。

错位竞争与风险防控

银行主打短期资金管理(如5年内存款),而保险定位为中长期规划(如教育金、养老金),两者形成互补。通过这种错位竞争,保险行业可以更好地发挥其在长期资金管理方面的优势。

(二)产品设计逻辑:封闭期与收益后置

封闭期机制

前5年被称为“封闭期”,保险公司在此期间需支付高额佣金、运营成本及预留风险准备金,导致初期现金价值增长缓慢。通过“封闭”,可以降低频繁赎回带来的管理成本。封闭期后,复利效应逐渐显现,收益增速加快。

收益后置与长期增值

保险产品的收益模式是“后置化”,通过牺牲短期流动性换取长期稳健收益。这种设计旨在鼓励客户进行中长期的资金规划,而非短期投资。

(三)保险公司投资模式:长期项目与利差收益

资金投向与盈利周期

保险公司将保费投入长期项目(如基建、债券等),需等待项目产生收益后才能回馈客户。例如,投资石油管道等大型基建项目需数年建设期,短期内无法产生回报。保险公司通过封闭期确保资金用于长期投资,以获取更稳健的收益。

利差为主要利润来源

储蓄险的收益写入合同,需刚性兑付。保险公司通过利差(实际投资收益与预定利率的差额)盈利,而投资端需平衡风险与收益,无法全部投入高风险资产。这种模式确保了保险产品的收益稳定性和安全性。

三、找准理财类保险产品的销售打法

(一)封闭期内的“收益”

身价保障

从投保人将钱交给保险公司的那天起,保险公司就提供最少1.2倍所交保费,最多1.6倍所交保费的身价保障。如果被保险人不幸身故,受益人可以直接领取这些钱,且没有遗产争夺的问题。这种保障功能是其他理财产品无法提供的。

强制储蓄收益

对于一般的工薪阶层或企业的中下层员工来说,真正能通过银行储蓄或其他投资渠道存下钱的人并不多。如果这笔“保费”不投保理财型保险,5年后这笔钱还在的概率有多少?而“强制储蓄”的好处就在于此,它可以确保本金在5年后依然属于投保人,不会因各种消费诱惑而流失。哪怕5年内没有任何利息,投保人也是赢家。

确权收益

保险有自己的法律(《保险法》),因为有法律约束,原先说不清道不明的钱都白纸黑字写进了保单。交保费的权利属于投保人,同时投保人还享有保单的控制权;享受保障的权利属于被保险人,保险保障的就是他们;获得受益金的权利属于受益人,一旦被保险人发生保险事故,保险理赔款直接打给受益人。这些都是毫无争议的权利,别人无法通过胡搅蛮缠或法律途径来改变。这让投保人非常安心。

(二)认清现实:保险的保费支出并非花费

保费的“投入”

保费的“投入”一直都在。如果人平安无事地活着,投入的保费不但会永远在,还会随着年龄不断累积收益。如果人不幸身故,受益人至少可以获得1.2倍已交保费,不至于出现人财两空的局面。

保险的优势

5年后,这些钱要么变成了肉,要么就变成了减肥的成本。5年后,车的价值起码降低50%以上,如果要进行置换,可能还需要拿出同样的钱来购置。除非是刚需,如果抱着投资的心态去买房,可以看看10年前的房市,当时投资房产的投资客们,大部分都还没有能顺利脱手。更不知道什么时候能够变现。

(三)明确与其他金融产品的特点不同

收益“不可能三角”

投资中高收益、低风险、高流动性难以兼得。保险选择牺牲短期流动性,换取长期安全性和收益性。银行存款流动性高(可随时支取),但利率逐年下降。我国1年期存款利率从10%降至1.5%,自今年4月以来,已有超20家商业银行下调了定期存款挂牌利率。调整后,利率3%以上的“高息存款”在市场上已经难觅踪影,银行存款利率已全面向“1时代”迈进。同时值得关注的是,在银行密集降息的同时,多家银行中长期存款利率出现了明显的“倒挂”。

流动性差异,利率差异

保险则通过限制前5年流动性,换取长期更高的收益(如2.5%保额复利)。这种设计旨在鼓励客户进行中长期的资金规划,而非短期投资。

(四)了解客户的真实情况

真实情况

帮助客户合理规划资金用途,问清楚客户:这笔钱5年内会用到吗?用长期资金来配保险,特别是10年以上的教育、养老等刚性支出更适合保险,利用时间复利实现目标。成为客户可以信赖的理财专家。

(五)封闭期也有一定的自由

保单贷款

很多产品支持保单贷款,能贷出80%的现金价值,利率比市场低,还能继续生息。部分产品还支持减保,提前支取部分现金价值,不影响整体收益,灵活度比想象中高得多。

财富传承功能

储蓄险不仅仅看收益,还有法律保护、传承财富等功能,不是其他金融工具能替代的。设想一下:如果你有500万,想留给孩子,如何规划能让孩子不会一下子把钱挥霍掉,不被别人骗钱或借钱不还,不会被离婚财产分割掉?

四、总结

“五年封闭期”并非保险的“缺点”,而是其产品特性与长期规划的必然结果。保险的定位是中长期资金管理工具,而非短期理财。注重长期稳健增值,保险的收益后置特性值得选择。通过理解“五年封闭期”背后的逻辑,客户可以更好地接受这一产品特性,从而实现中长期的资金规划和财富管理。

五、客户之问

在销售理财类保险产品时,客户常常会问:“为什么保险有五年封闭期?”“五年内钱不能拿出来,会不会影响我的资金使用?”这些问题反映了客户对“五年封闭期”的担忧和不理解。通过本文的解读,希望客户能够更好地理解“五年封闭期”的必要性和优势,从而做出更明智的理财决策。

“保险的意义,只是今日作明日的准备,生时作死时的准备,父母作儿女的准备,儿女幼小时作儿女长大时的准备,如此而已。今天预备明天,这是真稳健;生时预备死时,这是真旷达;父母预备儿女,这是真慈爱;能做到这三步的人,才能算作是现代人。” ——胡适

愿天下无疾,天下无贫!

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号