标题

- 标题

- 内容

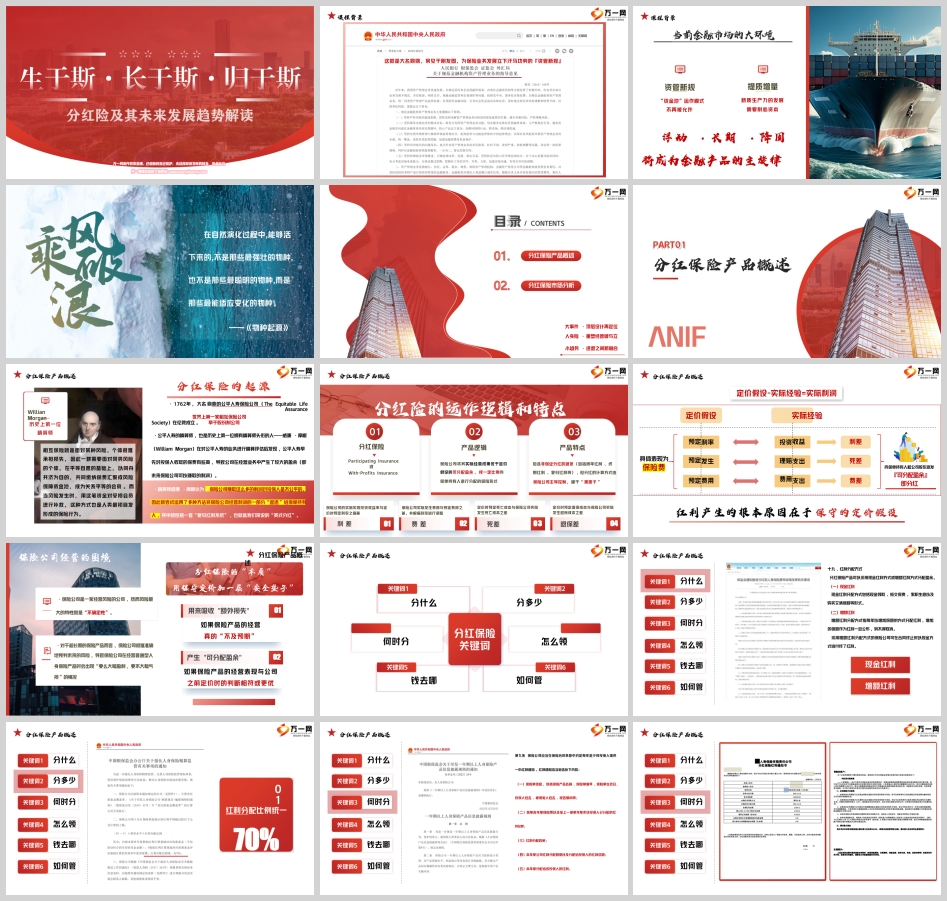

分红保险:穿越周期的不确定性之锚——市场分析与发展趋势深度解读

在利率长期下行、资管新规彻底打破“刚兑幻想”的宏观背景下,中国金融市场的主旋律正清晰地转向“浮动、长期、降固”。居民的财富管理需求,也从单纯追逐高收益,转向寻求“安全性、稳定性与适度增长”的平衡。在此历史性转折点上,兼具“保证利益”与“浮动红利”双重属性的分红保险,正从众多金融工具中脱颖而出,被监管、行业与市场共同推向舞台中央,有望成为下一个十年的主流储蓄与财富管理载体。

第一部分:追本溯源——分红保险的产品逻辑与核心价值

一、历史起源:从“公平”理念中诞生的伟大创新

分红保险并非现代金融的发明,其理念可追溯至1762年。当时,世界上第一家相互保险公司——英国公平人寿保险社的精算师威廉·摩根发现,公司因使用保守的定价假设而产生了大量盈余。他认为这对投保人不公,遂创立了“复归红利系统”,将部分盈余返还给保单持有人,此即“英式分红”(增额红利)的雏形。这一创举奠定了分红保险的基石:保险公司与客户共享经营成果,共担经营风险。

二、运作逻辑:保守定价下的“安全垫”与“共享机制”

分红保险的核心逻辑,在于其精算设计的“缓冲”机制:

保守定价假设:在产品设计时,保险公司会采用相对保守的预定利率、预定死亡率和预定费用率。这相当于为未来的不确定性铺上了一层厚厚的“安全垫”。

三差红利来源:实际经营中,如果“死差”(实际死亡率优于预定)、“费差”(实际运营费用低于预定)、“利差”(实际投资收益率高于预定利率)产生正向收益,就会形成“可分配盈余”。

盈余分配:根据监管规定,保险公司至少将可分配盈余的 70% 分配给分红保单持有人。这体现了“客户优先”的原则。

其本质是一种风险缓冲与利益共享机制:当实际经营优于保守预期时,客户通过分红分享超额收益;当经营面临压力时,前期的保守定价所形成的缓冲垫可以吸收部分损失,平滑经营成果,避免保险公司出现巨大亏损,从而保护了所有保单持有人的长期利益。因此,分红险不是简单的投资产品,而是一个将客户与保险公司利益深度绑定的“命运共同体”。

三、关键要素解析:读懂分红保单的六大维度

理解一份分红保单,需把握六大关键词:

分什么? 分的是“可分配盈余”,主要来源于利差、死差、费差。监管要求分配比例不低于70%。

分多少? 每年由公司董事会基于年度经营情况、未来展望、平滑机制等因素确定,非保证。监管要求披露“红利实现率”(实际派发红利/演示红利),这是检验公司分红政策稳定性的重要指标。

何时分? 通常在每个保单周年日派发,但核算基础是上一个会计年度的经营情况。

怎么领? 主要有现金红利(现金领取、累积生息、抵交保费、购买交清保额)和增额红利(直接增加保额)两种方式。

钱去哪? 分红资金来源于保险公司的总投资收益。险资运用受到严格监管,遵循“大数法则”和长期投资理念,主要配置于利率债、高等级信用债、股票、基金、非标资产及战略性股权投资等,追求长期稳健回报。

如何管? 监管要求分红业务设立单独账户,独立核算。《分红保险精算规定》确保红利分配的公平性、合理性,并管理客户预期。

第二部分:市场纵深——分红保险的现状与竞争格局

一、国际经验:成熟市场的主流之选

在香港、新加坡等成熟保险市场,分红险长期占据主导地位(份额常超60%)。这背后有其必然性:

对客户:在低利率环境下,提供“保证+浮动”的组合,既能抵御通胀潜力,又比纯浮动产品(如投连险)更具安全感。

对保险公司:可有效管理利差损风险,降低对高保证收益的依赖,减轻资本金压力,使经营更趋稳健。

二、国内演进:从巅峰到沉寂,再到复兴前夜

回顾中国内地市场,分红险经历了过山车式发展:

2013年之前:凭借高于银行存款的演示收益和“保底+分红”的概念,借助人海战术和银保渠道,市场份额一度高达近80%。

2013年人身险费率改革后:传统险预定利率上限放开至3.5%,其保证收益的优势凸显,加之当时市场对“确定性”的追求,分红险份额逐年下滑。

2023年至今的“降息周期”:传统险、分红险预定利率在监管引导下分别降至2.5%和2.0%。在绝对保证收益吸引力下降的背景下,分红险通过“保证+浮动”的模式,其长期预期收益的吸引力再次凸显。监管层也发文明确 “支持浮动收益型保险发展” ,为分红险的复兴提供了政策东风。

三、当前市场核心挑战与认知误区

尽管前景看好,但当前市场对分红险的销售与接受仍面临挑战:

销售能力断层:过去依靠简单对比演示收益的“话术销售”已失效。新的市场环境要求从业人员必须精通产品精算逻辑、资产配置原理,具备为客户进行长期财务规划的专业能力。

客户认知误区:客户容易将“分红实现率”与“产品总收益”简单等同,或因为某一年的实现率波动而否定整个产品。需要教育客户理解:分红险的价值在于长期持有下的“保证利益累积”与“红利复利效应”的组合,短期波动是正常现象。

“确定性”偏好惯性:从接受3.5%的确定收益,到接受“2.0%保证+浮动分红”的模式,客户心理需要跨越。这要求从“卖收益”转向“卖规划、卖功能、卖理念”,强调其在资产配置中“压舱石”和“长期增值引擎”的角色。

第三部分:未来已来——分红保险的发展趋势与战略意义

一、发展趋势:产品深化、客群细分与服务赋能

产品形态精细化与账户化:未来的分红险将不再是单一产品,而可能演变为一个“核心分红主险+多种附加功能账户(如万能账户、护理账户、传承账户)”的复合型解决方案,满足客户教育、养老、传承、健康管理等多元需求。

投资端能力成为核心竞争力:分红的可持续性和吸引力,根本上取决于保险公司的长期投资能力。未来,拥有强大资产负债管理能力、能够跨越周期获取稳定超额收益的保险公司,其分红产品将更具市场号召力。投资方向将更加聚焦国家战略,如新基建、新能源、新科技等“新质生产力”领域,这既是“耐心资本”的责任,也是获取长期优质资产的机遇。

透明化与客户预期管理:监管强制披露“红利实现率”是第一步。未来,保险公司需要在精算假设、投资策略、盈余分配平滑机制等方面与客户进行更透明、更深入的沟通,建立长期信任。

从“产品销售”到“财富管理服务”:分红险将作为家庭资产配置的核心底层资产,与健康管理、养老社区、信托服务等深度融合,提供“财务规划+服务体验”的一站式解决方案。

二、战略意义:应对低利率时代的“破局之钥”

对行业而言:分红险是平衡“客户利益”、“公司稳健经营”和“监管防范风险”三大目标的 “最优解” 。它有助于行业走出“高定价利率-激进投资-利差损风险”的恶性循环,走向更健康、更可持续的发展道路。

对客户而言:在银行理财净值化、存款利率下行、资本市场波动的环境中,分红险提供了稀缺的“类刚兑”属性与分享经济增长红利的可能性。它是家庭财富“安全垫”之上,追求资产长期保值增值的 “平衡器” 。

对国家金融体系而言:分红险所聚集的长期、稳定资金,是服务实体经济、支持国家重大战略的 “耐心资本” 重要来源,其发展符合金融供给侧改革和服务实体经济的大方向。

结论:在曲折中前行,曙光已然显现

分红保险的复兴之路,绝非回到过去简单粗放的老路。这是一条要求更高专业性、更强调客户价值、更注重长期主义的升级之路。它要求销售人员从“推销员”转变为“财务规划师”,要求公司从“规模导向”转变为“价值与稳健导向”,也要求客户从“短期收益比较”转向“长期规划信任”。

尽管前路仍有挑战,如客户教育难度大、销售队伍转型阵痛、资本市场波动影响等,但方向已然明确。正如达尔文在《物种起源》中所言:“能够存活下来的,不是最强壮或最聪明的物种,而是最能适应变化的物种。” 在“浮动、长期、降固”的新金融时代,分红保险以其独特的风险共担、利益共享、长期锁定的特性,恰恰是最能适应这一变化的金融物种之一。对于行业从业者而言,深刻理解其本质,掌握专业的销售逻辑,耐心做好客户培育;对于广大寻求财富安放的居民而言,以更长远的眼光审视这一工具,将其纳入家庭财富的防御与增长体系,或许正是在不确定性的迷雾中,锚定那份确定性的未来之选。黑暗即将过去,曙光就在眼前,有利的条件正产生于“再坚持一下”的专业与努力之中。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号