标题

- 标题

- 内容

太平洋保险「个人终身护理保险(2026版B款)」:以确定性对抗长寿风险,用专业守护生命尊严

在人口老龄化加速、人均预期寿命突破80岁的今天,“长寿”已从单纯的幸福符号演变为需要系统性应对的风险。当“活到老”成为常态,“病到老”“护到老”的现实挑战却让许多家庭陷入焦虑——失能老人的长期照护费用年均高达数万元,普通家庭往往难以承受;传统寿险侧重身故赔付,无法覆盖生存期间的护理成本;社保仅能提供基础保障,缺口仍需商业保险填补。

在此背景下,太平洋保险「个人终身护理保险(2026版B款)(以下简称“太保终身护理险”)应运而生。这款以“终身护理保障”为核心的产品,不仅是一份保险合同,更是为每个家庭打造的“长寿时代生存解决方案”。

一、产品定位:破解“长寿社会的照护困局”

1. 瞄准三大核心痛点

当前中国家庭的照护困境主要集中在三方面:

经济压力:失能老人每月护理费普遍在5000-15000元(一线城市更高),远超多数家庭的日常开支;

人力短缺:独生子女一代面临“421”家庭结构(4老人+2父母+1子女),难以兼顾工作与照护;

保障缺失:社保仅覆盖部分医疗费用,长期护理费用需完全自费;重疾险、医疗险侧重疾病治疗,不涉及后续照护。

太保终身护理险的设计初衷,正是通过“保险杠杆+终身保障”的模式,将上述风险转化为可预期的现金流。其核心功能是:当被保险人因疾病或意外导致丧失日常生活能力(如无法自主进食、穿衣、移动等)时,保险公司按约定给付护理保险金;若未发生护理状态,保单也可作为稳健的资产增值工具,或通过减保灵活支取现金价值。

2. 与传统险种的差异化优势

对比市面上的重疾险、增额终身寿险等产品,太保终身护理险的独特价值体现在:

精准覆盖护理场景:不同于重疾险仅赔付特定疾病确诊,护理险聚焦于“失能状态”的持续保障(通常为180天观察期后),更符合老龄化社会的实际需求;

终身保障无死角:保障期限覆盖被保险人的一生,避免因年龄增长导致保障中断;

资产增值与保障兼备:现金价值随时间稳定增长(后期增速加快),既可应对突发资金需求(通过减保),又能作为养老补充或财富传承工具。

二、利益演示深度解读:数据背后的“时间与保障”

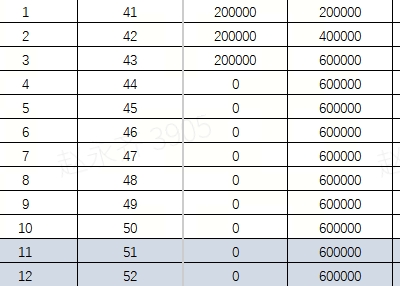

我们以建议书中40岁男性、年交20万元、交3年(累计保费60万元)的方案为例,结合关键时间节点的数据,拆解产品的核心价值。

1. 缴费期(第1-3年):快速完成资金锁定

年交保费:20万元/年,3年累计60万元;

现金价值:第1年末仅62,664元(低于已交保费),第2年末增至166,436元(接近累计保费的一半),第3年末达319,462元(超过累计保费的一半)。

这一阶段的特点是“前期现金价值较低”,符合保险“先有保障,后有收益”的逻辑——投保人通过短期缴费,快速建立终身护理保障,避免因犹豫导致保障缺失。

2. 保障初期(第4-10年):保障力度逐步增强

护理保险金:从第1年的28万元(基本保额的46.5%)起步,第3年起稳定在84万元(基本保额的139.4%),并随有效保险金额逐年递增(第10年有效保额72万元,护理金84万元);

疾病身故保险金:前3年等于累计已交保费(20万→40万→60万),第6年起超过累计保费(60.3万元),后期持续增长(第10年65.2万元);

现金价值:第10年末达652,256元(超过累计保费),IRR(内部收益率)约2.8%(近似计算),开始显现稳健增值特性。

此阶段的重点是“保障落地”——被保险人若在40-50岁期间发生失能,可获得最高84万元的护理金,覆盖3-5年的专业照护费用;若健康生存,保单现金价值已超过本金,兼具安全性与收益性。

3. 保障中期(第11-30年):资产增值与保障升级并行

有效保险金额:从第11年的73.4万元增长至第30年的107万元(年化增长率约2.5%),带动护理保险金同步提升至95.5万元;

现金价值:第30年末达955,258元(约为累计保费的1.59倍),IRR提升至约3.2%;

减保灵活性:从第8年起,“最大可减保现金价值”逐步释放(第8年125,455元,第30年191,051元),投保人可根据需求灵活支取资金(如子女教育、创业支持)。

这一阶段是“资产增值的关键期”——保单现金价值的复利效应开始显现,同时护理保障力度持续增强,完美匹配中年家庭“上有老下有小”的资金需求。

4. 保障后期(第31-65年):长寿时代的“终极守护”

护理保险金:第65年末(被保险人105岁)高达184.7万元(约为累计保费的3.08倍),足以覆盖20年以上的高端照护费用;

现金价值:第65年末达369,550元(约为累计保费的6.16倍),IRR约3.8%(近似计算),成为一笔可观的“长寿养老金”;

疾病身故保险金:第65年末为184.7万元(与护理金持平),确保财富可定向传递给受益人。

此阶段的亮点在于“对抗长寿风险”——随着人均寿命延长,失能期可能长达10-20年,高额护理金可有效避免因“钱花完了,人还在”导致的家庭经济崩溃。

三、核心优势:为何选择太保终身护理险?

1. 太平洋保险的“双重背书”

作为国内头部险企(2023年保费规模位列行业前三),太平洋保险的品牌信誉与偿付能力为产品提供了坚实保障:

偿付能力充足:2023年三季度核心偿付能力充足率236%,综合偿付能力充足率258%,远超监管要求;

服务网络覆盖广:全国分支机构超2800家,线下服务触达能力强,理赔响应速度快(小额案件可实现“闪赔”)。

2. “护理+身故+增值”的三重功能叠加

区别于单一功能的保险产品,太保终身护理险实现了“一张保单,多重保障”:

护理保障:覆盖失能状态下的长期照护费用,解决“活得久但活得累”的问题;

身故保障:若未发生护理状态,身故保险金可作为财富传承,避免遗产纠纷;

资产增值:现金价值稳定增长(后期IRR接近3.8%),跑赢通胀的同时保持流动性(支持减保)。

3. 灵活的减保规则:按需支配的“现金流开关”

从第8年起,保单支持“减保领取现金价值”(每年最多领取“最大可减保现金价值”),这一设计极大提升了资金的灵活性:

应急周转:若家庭突发大额支出(如购房、医疗),可通过减保快速获取资金;

阶段性需求:子女升学、创业等关键节点,可分批支取现金价值作为支持;

养老补充:退休后可逐年减保,补充社保养老金缺口,提升生活质量。

四、适用人群:谁最需要这份“长寿保单”?

1. 40-55岁的中年群体

这类人群正处于事业上升期,家庭责任最重(需抚养子女、赡养父母),同时也是健康风险的“潜伏期”。配置太保终身护理险,既能为自己锁定终身护理保障,又能通过现金价值的稳健增值为子女教育、父母医疗储备资金。

2. 独生子女家庭

“421”家庭结构下,独生子女面临“一人养六口”的压力。一份终身护理险可作为“家庭备用金”——若父母失能,高额护理金可覆盖照护费用;若自己失能,也能避免拖累子女。

3. 高净值人群

对于资产充裕的家庭,太保终身护理险的价值不仅是保障,更是“财富定向传承”的工具:

资产隔离:保单现金价值受法律保护,可避免因企业经营风险、婚姻变动导致的资产流失;

税务优化:身故保险金免征个人所得税(目前政策),未来若开征遗产税,保单赔付金可作为免税资产传递。

五、风险提示:理性认知,科学配置

尽管太保终身护理险优势显著,但投保前需注意以下几点:

等待期限制:护理保险金通常有180天的等待期(等待期内失能不赔付),需提前规划;

减保规则细节:每年减保金额不得超过“最大可减保现金价值”,过度减保可能影响后续保障力度;

健康告知要求:需如实告知既往病史,避免因未如实告知导致理赔纠纷。

结语:用确定性守护生命的尊严

在“百岁人生”渐成常态的今天,太保个人终身护理保险(2026版B款)不仅是一款保险产品,更是对“生命质量”的深度承诺——它用确定的护理金对抗不确定的失能风险,用稳健的现金价值抵御长寿带来的经济压力,用灵活的减保规则满足不同阶段的需求。

对于每一个重视家庭责任、追求品质生活的现代人而言,这份“长寿保单”或许不是最激进的投资选择,但却是最温暖的“生存底气”。正如一位资深保险顾问所言:“我们无法预测明天会发生什么,但可以提前为最坏的情况做好准备——这不是悲观,而是对生命的敬畏。”

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号