标题

- 标题

- 内容

富德生命鑫如意2.0年金保险:用确定的现金流构筑终身财富护城河

——基于5年期缴费、年交10万元利益演示的深度解析 在人口老龄化加速、利率中枢持续下行的时代背景下,“养老焦虑”与“财富安全”已成为家庭财富管理的核心议题。年金保险凭借“终身现金流、保证给付、安全稳健”的特性,正从“可选配置”转变为“刚需工具”。富德生命人寿推出的鑫如意2.0养老年金保险(保障方案一),以“5年交费、终身领取、60周岁起年领”的设计,为客户绘制了一幅“年轻规划、老有所依”的财富蓝图。

鑫如意2.0的本质是“用现在的确定性投入,换取未来的确定性现金流”,其设计紧扣养老需求的“安全性、持续性、灵活性”三大核心:

· 保证给付年限内应领未领的保证给付养老年金:虽利益演示表中未直接显示具体年限(需结合条款),但“保证给付”意味着若被保险人在领取期内身故,保险公司将向受益人补足未领足的养老金,避免“人还在、钱没了”的风险。

· 身故保险金(保障方案一):终身覆盖身故风险,赔付金额为“累计已交保险费”或“现金价值”的较大者(如第1年末身故赔付10万元,第5年末赔付50万元,第8年末后现金价值超过累计保费,赔付现金价值),确保财富不因意外折损。

产品保险期间为“终身”,年金开始领取年龄为60周岁,采用“年领”方式。这意味着从60岁起,被保险人每年可领取固定金额的养老金,直至生命终结,完美解决“活得太久、积蓄耗尽”的长寿风险。

现金价值(退保金)从首年末的32,900元持续增长至59年末的762,160元(见利益演示表),且第8年末现金价值(502,860元)已超过累计保费(500,000元),实现“回本”。客户可通过减保、保单贷款(通常可贷现金价值的80%)等方式灵活调用资金,应对教育、医疗、创业等阶段性需求。

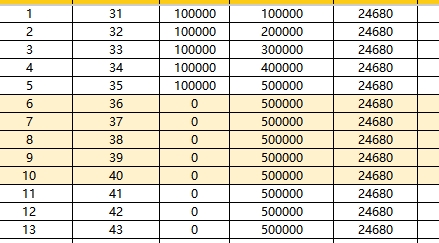

以“31岁女性,5年交费,年交10万元,60周岁起年领”为例,利益演示表清晰展现了保单价值的增长轨迹,核心可归纳为三大阶段:

· 年交保费与累计保费:每年年初缴纳10万元,5年累计投入50万元(第5年末累计保费500,000元)。

· 现金价值增长:从首年末的32,900元(保费的32.9%)快速增长至第5年末的228,260元(保费的45.65%)。尽管缴费期内现金价值低于累计保费,但体现了“强制储蓄”特性——通过分期投入培养长期规划习惯。

缴费期满后(第6年起无需再交费),现金价值进入“加速增长期”:

· 第6-8年:现金价值从319,270元增至502,860元,第8年末超过累计保费(500,000元),实现“回本”。

· 第9-20年:现金价值从512,910元增至637,740元,年均增长约6,243元,增速稳定。

· 第21-59年:现金价值从650,500元增至762,160元,年均增长约2,080元,虽增速放缓但持续增值,为60岁后的养老金领取奠定坚实基础。

关键结论:缴费期结束后,现金价值始终高于累计保费(除第5年末略低),且随时间推移差距逐渐拉大,体现“时间换空间”的复利效应。

根据产品设计,年金开始领取年龄为60周岁,年领金额为“基本保险金额”(24680元)。尽管利益演示表仅展示至59年末,但结合条款可推断:

· 年领金额:60岁起每年年初领取24,680元(下一个保险年度初给付),终身不间断。

· 累计给付:假设被保险人活到80岁,累计领取20年,总金额达24,680×20=493,600元;若活到100岁,累计领取40年,总金额达987,200元,远超累计保费50万元。

· 祝寿金:条款提及“祝寿金”但未明确给付条件(可能为特定年龄额外给付),进一步增强了产品的养老关怀属性。

鑫如意2.0的“终身年金+保证给付+灵活现金价值”特性,精准匹配以下四类人群的财富管理需求:

31岁开始规划,5年交费至35岁,60岁起每年领取24,680元,相当于“用现在的5年奋斗,换退休后每年一份‘固定工资’”。对于收入稳定但担忧未来利率下行、投资波动的中青年,该产品是“低门槛、高确定性”的养老储备工具。

企业主面临经营波动、债务风险等不确定性,鑫如意2.0的“现金价值受法律保护”“身故保险金定向传承”特性,可将部分家庭资产与企业经营隔离,确保无论企业兴衰,退休后仍有稳定现金流。

在少子化趋势下,丁克家庭或子女异地定居的家庭需自主规划养老。鑫如意2.0的“终身领取”设计,可替代子女赡养功能,让养老更独立、更有尊严。

当前银行理财打破刚兑、存款利率持续走低,年金险的“保证利益+终身增值”特性成为稳健型投资者的优选。鑫如意2.0可作为社保养老金的补充,提升退休后生活质量(如覆盖旅游、医疗、护理等额外支出)。

对比维度 | 鑫如意2.0年金险 | 银行储蓄 | 股票/基金 | 房产 |

安全性 | 保证给付+身故保障,法律兜底 | 受利率下行影响,收益不确定 | 高波动,可能亏损 | 受政策、市场影响,流动性差 |

持续性 | 终身领取,与生命等长 | 到期需重新配置,无法终身 | 依赖市场行情,无法保证终身 | 租金收入不稳定,无法终身 |

灵活性 | 现金价值递增,支持减保/贷款 | 提前支取损失利息 | 赎回可能亏损 | 变现周期长,交易成本高 |

功能性 | 养老+传承+资产隔离 | 单一储蓄功能 | 单一投资功能 | 居住+投资,功能混杂 |

鑫如意2.0的核心价值是“安全、持续、终身”,而非追求高收益。若期待短期高回报,需搭配其他投资工具;若以养老为目标,其“保证给付+终身领取”不可替代。

利益演示表未明确“保证给付年限”(如保证给付20年/30年),需仔细阅读条款:若被保险人在保证期内身故,受益人可补足未领金额;若在保证期外身故,仅赔付现金价值或累计保费,不影响已领取部分。

年金险流动性较弱(缴费期内退保损失大),建议根据家庭收支状况,将年交保费控制在年收入的10%-15%,避免影响日常生活与应急储备。 结语:用确定性对抗不确定性,让养老更有底气 富德生命鑫如意2.0年金保险不是“一夜暴富”的工具,却是“细水长流”的智慧——它用5年的坚持,换60年后的终身现金流;用50万元的投入,换可能数十年的稳定收入。在“百岁人生”渐成常态的今天,提前规划一份终身年金险,不仅是对自己的负责,更是对家人“爱与陪伴”的延续。正如利益演示表中的数据所昭示:时间终将奖励那些“早规划、稳投入”的人,让养老从“焦虑”变为“从容”,从“依赖”变为“自主”。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号