标题

- 标题

- 内容

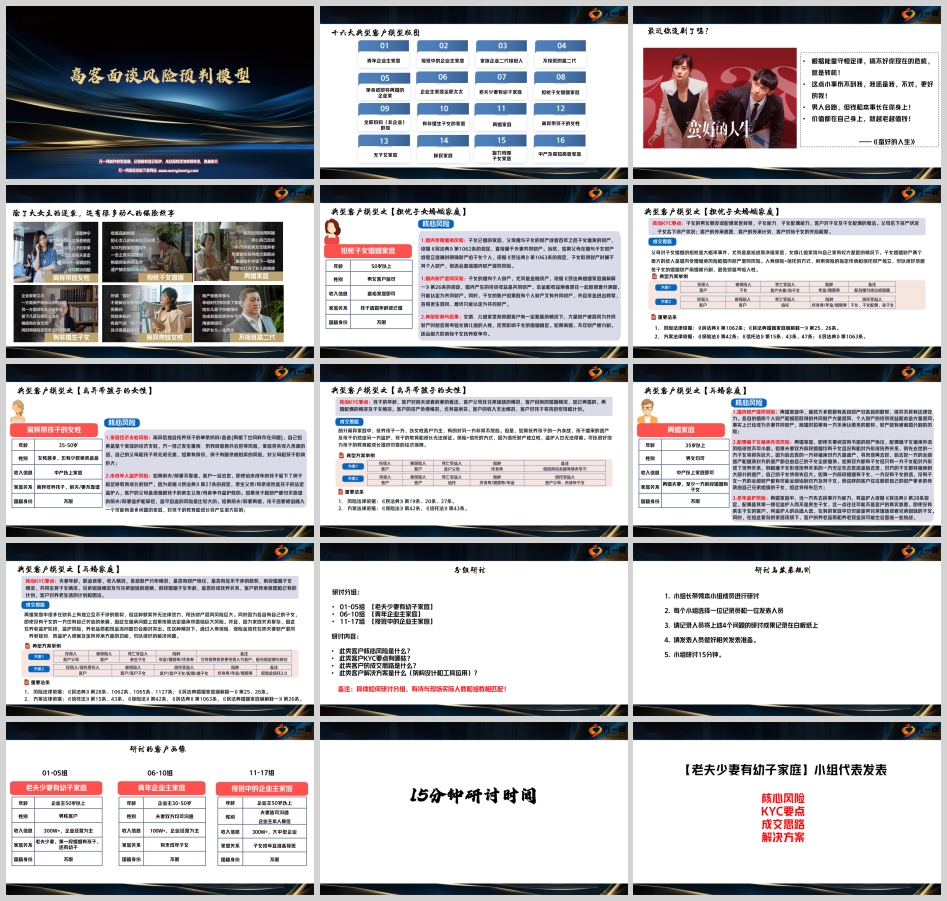

高净值客户财富风险管理与传承解决方案:十六大典型客户模型深度解析

在当今复杂的经济环境和法律框架下,高净值家庭面临着前所未有的财富风险挑战。从婚姻变动到企业传承,从跨境资产配置到特殊家庭成员照顾,每一个风险点都可能对家族财富的保全与传承产生深远影响。

一、 高净值客户财富风险的典型特征

1.1 风险来源的多元化

高净值客户的财富风险已从传统的投资风险,扩展到婚姻风险、传承风险、企业经营风险、跨境税务风险等多个维度。以企业主家庭为例,其风险既包括企业经营中的债务风险,也涵盖婚姻变动带来的财产分割风险,还包括代际传承中的控制权风险。这些风险相互交织,形成复杂的风险网络,需要系统性的解决方案。

1.2 风险影响的长期性

许多财富风险的影响可能延续数十年甚至跨代。例如,婚姻风险不仅影响夫妻双方的财产分配,还可能波及子女的抚养教育、财产继承等多个方面。企业传承风险不仅关系企业当下的经营稳定,更影响家族未来的发展方向。这种长期性特征要求财富管理方案必须具备足够的前瞻性和可持续性。

1.3 风险应对的专业性

随着《民法典》的实施和税务政策的调整,财富管理领域的专业性要求日益提高。从法律条款的精确运用到金融工具的巧妙组合,从税务规划的合规性到跨境资产的统筹安排,都需要专业团队提供全方位的支持。单一金融产品已难以满足复杂的风险管理和财富传承需求。

二、 典型客户模型的风险解析与解决方案

2.1 婚姻风险类客户

2.1.1 担忧子女婚姻家庭

这类客户的核心风险在于子女婚内受赠继承风险和财产混同风险。根据《民法典》第1062条,父母在子女婚后赠与的财产属于夫妻共同财产,除非明确指定给子女个人。解决方案包括:

通过年金保险或增额终身寿险,搭配赠与协议或遗嘱,明确财产归属

设立保险金信托,利用信托财产的独立性实现风险隔离

关键KYC要点:子女配偶的家世背景、子女及配偶的能力、客户资产状况

2.1.2 离异带孩子的女性

风险主要集中在家庭经济支柱风险和未成年人监护风险。解决方案:

以客户为投保人和被保险人,父母为受益人的终身寿险方案

保险金信托架构,确保子女教育和生活费用专款专用

核心考量:前配偶的可靠性、客户收入状况、子女年龄

2.1.3 再婚家庭

面临婚内财产混同、继承外流、老年监护三重风险。建议方案:

婚前财产协议与保险规划相结合

保险金信托2.0架构,实现财产定向传承

重点了解:双方婚前财产、子女情况、传承意愿

2.2 企业传承类客户

2.2.1 青年企业主家庭

主要风险包括继承人能力不足、有限责任刺穿、夫妻共同债务等。解决方案:

以未成年子女为受益人的终身寿险,提供风险保障

保险金信托1.0或2.0,实现资产债务隔离

关键点:企业经营状况、家庭资产配置、子女教育规划

2.2.2 接班中的企业主家庭

面临父母继承外流、企业接班、接班人冒进三大风险。规划重点:

为接班人配置终身寿或增额寿,提供接班备用金

通过保险金信托为家人建立财务安全网

核心要素:股权结构、接班人培养计划、家族关系

2.2.3 老夫少妻有幼子家庭

风险集中在家族企业接班、身后现金流、未成年人监护等方面。解决方案:

终身寿险+信托架构,平衡各方利益

为企业主和少妻分别设计保障方案

重点关注:股权安排、子女关系、资产分配意愿

2.3 特殊需求类客户

2.3.1 有非婚生子女家庭

面临继承外流、未成年人监护、财产转移等风险。解决方案:

通过年金保险保障非婚生子女生活和教育

保险金信托避免继承纠纷

关键信息:家庭成员关系、资产状况、传承意愿

2.3.2 无子女家庭

主要风险包括老年监护、养老现金流、非法定继承人传承等。规划重点:

年金保险+意定监护+遗赠扶养协议组合

养老信托确保生活品质

核心考量:监护人选、养老安排、传承意向

2.3.3 智力残障子女家庭

需要解决残障子女监护照顾、父母自身监护等特殊需求。解决方案:

意定监护+养老社区+特殊需要信托

终身寿险+年金保险提供持续现金流

重点关注:监护人选、看护机构、费用规划

三、 保险金信托在财富管理中的核心价值

3.1 风险隔离功能

保险金信托通过信托财产的独立性,实现与委托人、受益人自身财产的隔离。这一特性在婚姻风险防范、债务风险隔离等方面具有独特优势。例如,在再婚家庭中,通过信托架构可以确保财产按照委托人意愿进行分配,避免法定继承带来的不确定性。

3.2 精准传承功能

信托合同可以根据委托人的具体意愿,设定复杂的分配条件和时间,实现精准传承。对于有特殊需求的家庭,如智力残障子女家庭,可以通过信托设置专门的生活费、医疗费支付机制,确保子女终身得到妥善照顾。

3.3 税务规划功能

在跨境资产配置场景中,保险金信托可以优化税务结构。通过合理的信托架构设计,可以规避双重征税问题,提高财富传承效率。特别是在移民家庭中,这一功能显得尤为重要。

3.4 隐私保护功能

信托的私密性可以有效保护家庭财富信息,避免因财产公示引发的潜在风险。对于关注隐私保护的高净值客户,这一功能具有独特价值。

四、 高净值客户服务的专业要点

4.1 深度KYC的重要性

有效的财富规划必须建立在深度KYC基础上。需要全面了解客户的家族结构、资产状况、企业经营、婚姻关系、传承意愿等关键信息。只有充分理解客户的真实需求和潜在风险,才能提供精准的解决方案。

4.2 法律工具的协同运用

保险金信托需要与遗嘱、赠与协议、意定监护等法律工具协同使用,形成完整的财富保护体系。从业者需要具备跨领域的知识储备,能够统筹运用各种法律和金融工具。

4.3 动态调整的服务理念

客户的财富状况和家庭结构可能随时间变化,财富规划方案需要具备一定的灵活性,能够根据实际情况进行动态调整。建立长期的服务关系,定期回顾和优化方案,是确保规划效果的关键。

4.4 专业团队的协作支持

复杂的财富规划往往需要律师、会计师、信托专家等多方专业人士的协作。建立稳定的专业合作网络,为客户提供一站式服务,是现代财富管理的必然要求。

五、 未来发展趋势与展望

5.1 服务需求的持续增长

随着第一代企业家集中进入传承期,以及婚姻家庭结构的多元化,对专业财富管理服务的需求将持续增长。从业者需要不断提升专业能力,以适应市场发展的需要。

5.2 技术应用的深度融合

大数据、人工智能等技术将在客户风险识别、方案设计等环节发挥越来越重要的作用。科技赋能将提升服务的精准度和效率。

5.3 服务模式的创新升级

从单一产品销售向综合解决方案转型,从交易导向向服务导向转变,将是财富管理行业发展的主要方向。建立以客户为中心的服务体系,是赢得市场竞争的关键。

六、 结语

高净值客户的财富风险管理是一项系统工程,需要从业者具备全面的专业知识、深度的客户理解和精准的方案设计能力。十六大典型客户模型为风险识别和方案规划提供了有效的工具,但更重要的是建立以客户为中心的服务理念和持续学习提升的专业精神。

在充满不确定性的时代,通过专业的财富规划帮助客户实现财富的安全传承和家族的永续发展,不仅是商业机会,更是专业价值的体现。唯有持续深耕,方能在这个充满挑战和机遇的领域实现突破,为客户创造持续价值,与客户共同成长。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号