标题

- 标题

- 内容

爱您爱吾焕星开启:保险金信托助力财富传承与风险隔离

在当今复杂多变的经济环境中,高净值客户面临着诸多财富管理的挑战。如何在保障财富安全的同时实现有效的财富传承,成为高净值客户关注的焦点。保险金信托作为一种创新的财富管理工具,因其独特的功能和优势,成为高净值客户财富管理的重要选择之一。本文将深入探讨保险金信托的特点、优势以及如何通过合理规划实现财富的稳健传承。

一、领导寄语

(一)倪明总致辞

尊敬的各位客户、合作伙伴:

大家好!在这个充满机遇与挑战的时代,我们深知每一位客户都怀揣着对未来的美好期许。无论是企业主、金领阶层还是家庭主妇,每个人都在为自己的家庭和事业不懈努力。今天,我们推出“爱您爱吾焕星开启”保险金信托服务,旨在为高净值客户提供一种全新的财富管理解决方案,帮助大家实现财富的安全、传承和增值。

保险金信托不仅是一种金融工具,更是一种对家人的深情守护。它结合了保险的保障功能和信托的财富管理功能,能够有效应对各种风险,确保财富的稳健传承。我们希望通过“爱您爱吾焕星开启”服务,为每一位客户带来安心与希望,让爱与责任得以延续。

感谢大家一直以来的支持与信任,我们将继续努力,为您提供更优质、更专业的服务。

倪明总

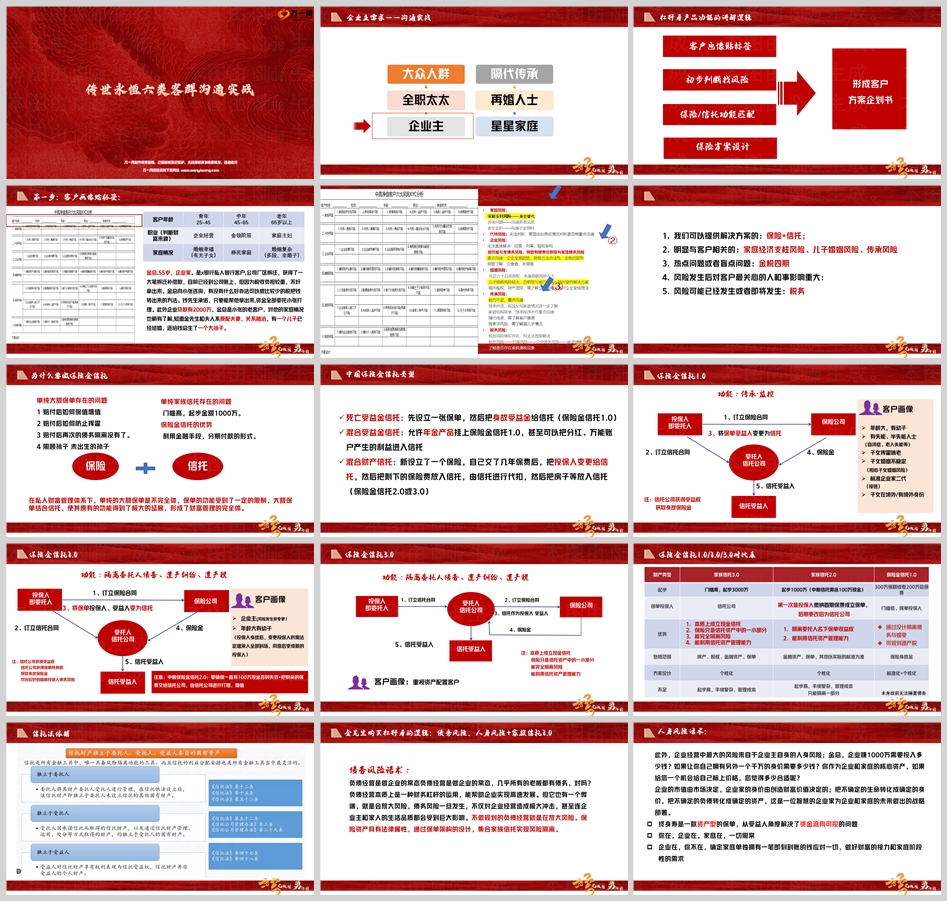

二、客户画像与需求分析

(一)客户画像

金总,55岁,企业家。是x银行私人银行客户,公司厂区拆迁,获得了一大笔拆迁补偿款,目前已经到公司账上,但因为税收负担较重,不好拿出来。金总向小张咨询,有没有什么好办法可以缴比较少的税把钱转出来的方法。钱先生承诺,只要能帮他拿出来,资金全部委托小张打理。此外,企业贷款有2000万,金总是小张的老客户,对他的家庭情况也稍有了解,知道金先生和夫人系原配夫妻,关系融洽,有一个儿子已经结婚,还给钱总生了一个大孙子。

(二)家庭风险

家庭支柱风险:金总作为家庭的经济支柱,其人身风险对家庭影响重大。如果金总不幸身故,家庭将失去主要经济来源。

养老问题:金总年近六十,需要规划高质量的养老生活。

老年监护:金总需要考虑老年时期的生活照料和医疗保障。

代持风险:无法判断,需面谈后再视情况判断是否做重点沟通。

婚姻风险:金总年近六十且系原配,婚姻风险不大。但儿子婚姻风险较大,且与客户相关,可提供解决方案。

传承风险:金总需要考虑财富的传承问题,包括子女的继承能力和家庭结构的稳定性。

税务风险:金总面临较高的税务风险,需要合法合规地进行税务筹划。

三、保险金信托的优势

(一)保险+信托:双重保障

保险金信托结合了保险的保障功能和信托的财富管理功能,能够有效应对各种风险,确保财富的稳健传承。通过保险金信托,客户可以实现以下目标:

风险隔离:将保险金纳入信托,可以有效隔离个人债务、婚姻风险和遗产纠纷。

财富传承:通过信托的灵活设计,客户可以将财富精准传承给指定受益人,确保财富的延续。

税务筹划:合法合规地进行税务筹划,降低税务负担。

(二)保险金信托的类型

保险金信托1.0:先设立一张保单,然后将身故受益金给信托。

保险金信托2.0:允许年金产品挂上保险金信托1.0,甚至可以把分红、万能账户产生的利益进入信托。

保险金信托3.0:新设立一个保险,自己交了几年保费后,将投保人变更给信托,然后将剩下的保险费放入信托,由信托进行代扣,还可以将房产等资产放入信托。

(三)保险金信托的功能

传承功能:确保财富精准传承给指定受益人,避免家族纷争。

监控功能:通过信托的管理,确保资金的合理使用,防止挥霍。

隔离功能:有效隔离个人债务、婚姻风险和遗产纠纷。

四、方案设计

(一)初步判断找风险

通过与客户的深入沟通,全面了解客户的家庭、财务和经营状况,识别潜在的风险点。例如,金总面临的主要风险包括家庭支柱风险、养老问题、老年监护、代持风险、婚姻风险、传承风险和税务风险。

(二)保险/信托功能匹配

根据客户的风险点,匹配合适的保险和信托功能。例如,针对家庭支柱风险,可以设计高杠杆的终身寿险;针对养老问题,可以设计年金保险;针对传承风险,可以设计保险金信托。

(三)保险方案设计

根据客户的需求和风险点,设计个性化的保险方案。例如,金总可以购买一份1000万保额的终身寿险,年交保费1195600元,交5年。通过保险金信托2.0,将保单的投保人和受益人变更为信托公司,确保财富的稳健传承。

(四)客户画像贴标签

根据客户的年龄、职业、家庭情况等信息,为客户提供精准的画像和标签。例如,金总是一位55岁的企业家,家庭关系融洽,有一个已婚儿子和一个孙子。他的主要需求包括财富传承、税务筹划和养老规划。

五、沟通实战

(一)企业主需求——沟通实战

1. 债务风险话术

负债经营是做企业的常态,几乎所有的老板都有债务。负债经营本质上是一种财务杠杆的运用,能帮助企业实现高速发展,但也放大了风险。债务风险一旦发生,不仅对企业经营造成极大冲击,甚至连企业主和家人的生活品质都会受到巨大影响。不做规划的负债经营就是在放大风险。保险资产具有法律属性,通过保单架构的设计,结合家族信托实现风险隔离。

2. 人身风险话术

企业经营中最大的风险来自于企业主自身的人身风险。金总,企业赚1000万需要投入多少钱?如果让您自己拥有另外一个千万的身价需要多少钱?您作为企业和家庭的核心资产,如果给您一个机会给自己标上价格,您觉得多少合适呢?企业的市值由市场决定,企业家的身价由创造财富价值决定。把不确定的生命转化成确定的身价,把不确定的负债转化成确定的资产,这是一位智慧的企业家为企业和家庭的未来做出的战略部署。终身寿是一款资产型的保单,从受益人角度解决了资金流向可控的问题。

(二)方案设计

1. 保险金信托2.0

金总购买1000万保额的终身寿险,年交保费1195600元,交5年。通过保险金信托2.0,将保单的投保人和受益人变更为信托公司,确保财富的稳健传承。信托受益人包括金总的妻子、儿子及每一任妻子、孙子。信托可以有效隔离个人债务、婚姻风险和遗产纠纷,确保财富的精准传承。

2. 保单设计

表格

保单年度 年末已达年龄 当年度保险费 累计保险费 身故保险金 航空公共交通工具意外身故保险金 公共交通工具意外身故保险金 现金价值

1 56 1,195,600 1,195,600 10,000,000 20,000,000 5,000,000 282,300

2 57 1,195,600 2,391,200 10,000,000 20,000,000 5,000,000 743,000

3 58 1,195,600 3,586,800 10,000,000 20,000,000 5,000,000 1,410,600

4 59 1,195,600 4,782,400 10,000,000 20,000,000 5,000,000 2,284,9005 60 1,195,600 5,978,000 10,000,000 20,000,000 5,000,000 3,366,000

6 61 1,195,600 7,173,600 10,000,000 20,000,000 5,000,000 4,654,000

7 62 1,195,600 8,369,200 10,000,000 20,000,000 5,000,000 6,149,100

注:以上保单设计仅为示例,具体数值可能根据保险公司的具体条款和客户的实际需求进行调整。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号